הפד מאותת לנו על הורדת ריבית אחת בלבד השנה

הפדרל ריזרב (הפד) הודיע שתהיה הורדת ריבית אחת בלבד השנה, למרות שהתפרסם דו"ח אינפלציה רך יותר מהצפי

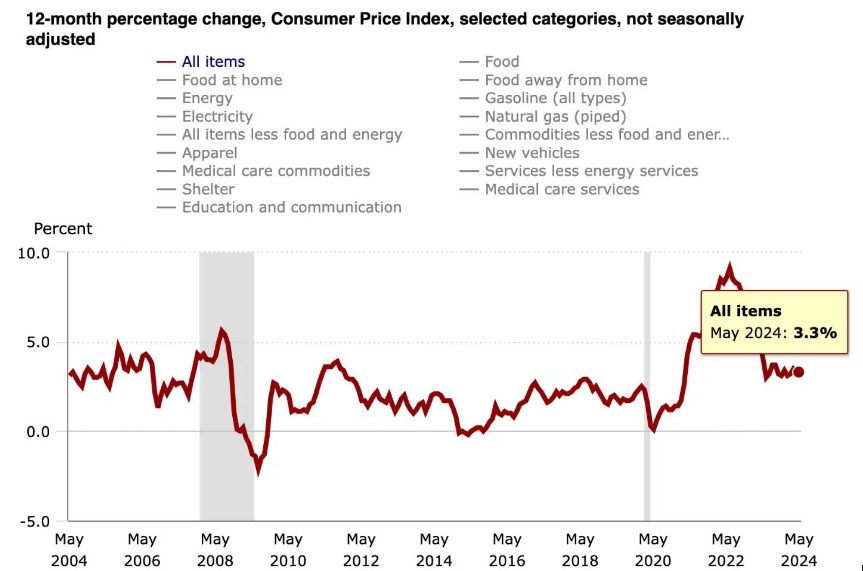

כולם המתינו לנתוני האינפלציה בארה"ב כדי לקבל רמזים לאן הולך השוק. נתוני האינפלציה שפורסמו מצביעים על רגיעה גדולה יותר מציפיות האנליסטים. המחירים נשארו קבועים מהחודש הקודם לראשונה מזה כמעט שנתיים, והורידו את שיעור האינפלציה השנתי ל-3.3%. בנוסף, אינפלציית הליבה -שאינה כוללת את מחירי המזון והאנרגיה התנודתיים – עלתה במידה הנמוכה ביותר מאז אוגוסט 2021. אבל למרות הנתונים המעודדים הללו שסה"כ מצביעים על כך שהאינפלציה איכשהו מתקדמת לאיטה לעבר יעד ה-2% של הפד. הבנק המרכזי השאיר את הריבית במקומה הגבוה של בין 5.25% ל-5.5%, ובנוסף, הוא רמז שתהיה רק הורדת ריבית אחת השנה.

יש לציין שהתחזית הזו לא ניתנה לנו בפה אחד. כלומר, שבעה קובעי מדיניות של הפד מצפים להורדת ריבית אחד השנה, שמונה אומרים שניים, וארבעה מדברים על אפס העלאות ריבית השנה. לעומת זאת, הסוחרים עדיין מהמרים על שתי הורדות ריבית, עם סיכוי של כ-60% לראשון שמתחיל כבר בספטמבר. אך בפועל, הכל יהיה תלוי בנתונים הבאים שיפורסמו, נתונים שעוקבים אחרי הצמיחה הכלכלית והאינפלציה. ובכל מקרה, כדאי לזכור שהנתונים וסנטימנט המשקיעים רחוקים מלהיות משהו יציב: רק לפני כמה ימים, נתונים חזקים על תעסוקה הורידו את הציפיות להורדת הריבית.

איך השווקים מגיבים?

השווקים מגיבים לעת עתה באופן חיובי. מדד הנסדא"ק עלה כמעט 1%, מדד הדאו ג'ונס dow futures chart אף הוא עלה קרוב לל 1% ומדד S&P 500 הגיע לשיא חדש של 5,400 דולר ביום רביעי. הסיבה לכך היא שכלכלת ארצות הברית עדיין נראית חזקה עם האינפלציה שצועדת דרומה. וזו סביבה אידיאלית למניות: הכלכלה חזקה מספיק כדי לחזק בעלי עסקים וחברות אבל חלשה מספיק כדי לדחוף את הפד לעבר הורדת ריבית, מה שיפחית את עלויות ההלוואות ויגדיל את הערך של המניות. אבל שוב, יחד עם זאת, הכל יכול להשתנות דיי מהר כי מצד אחד, כלכלה חזקה מידי עלולה לשמור על האינפלציה ברמה גבוה למשך זמן ארוך יותר. מצד שני, ירידה באינפלציה עלולה לאותת על כלכלה פחות חזקה.

ובכל זאת, אפשר לומר שהאופטימיות של הפד מפיחה חיים חדשים בכלכלת ארה"ב. למעשה, הפגישה האחרונה של הפדרל ריזרב ונתוני האינפלציה החיוביים דיי מחזקים את התקוות לנחיתה רכה בכלכלה האמריקאית. בנוסף, יו"ר הפד גם ציין שאמנם האינפלציה הולכת ופוחתת ללא נזק כלכלי גדול אך באותה נשימה הדגיש שיש צורך בנתונים תומכים נוספים לפני שהם מתחייבים להורדת הריבית, לכן כאמור, הוא ממתן את תחזיות הורדת הריבית שלו משלוש הורדות ריבית של 0.25% לאחת בלבד.

לעומת זאת, השווקים של החוזים העתידיים מהמרים על הורדות של 0.45% אגרסיביות. האופטימיות הזו באה לידי ביטוי במדד S&P 500, שנסגר אתמול בעליות של 0.9% ועלה בכמעט 14% בשנת 2024. בינתיים במקביל לכך, תשואת האג"ח הממשלתי ל-10 שנים ירדה לשפל מאז אפריל.

מה המשמעות של החלטת הפד מבחינת המשקיע?

אם יהיו עוד סימנים של ירידה באינפלציה והורדות ריבית עתידיות פוטנציאליות גם בהמשך זה עשוי להוריד עוד את התשואות של האג"ח הממשלתיות בארה"ב ולהפוך את המניות לאטרקטיביות יותר. מגזרים שנפגעו בעבר על ידי ריביות גבוהות יותר, כמו חברות קטנות וחברות פיננסיות, עשויות לראות סוף סוף רווחים. מדד ראסל 2000, שנאבק השנה עם עלייה של 1.5% בלבד, עשוי לראות עלייה אם התנאים ישתפרו.

איזונים של הפד, אחרי הכל – זה התפקיד שלו

הפד כל הזמן הולך על ביצים ומנסה לאזן את המצב, אחרי הכל – זה התפקיד שלו. הגישה הזהירה שלו מדגישה עד כמה המורכבות גבוהה. דחיית הורדת הריבית יותר מדי עלולה לעצור את הצמיחה הכלכלית, אך פעולה מוקדמת מדי ללא מספיק נתונים תומכים היא מסוכנת מידי.

אך זה לא מסתיים כאן, כי השפעת הריבית גולשת גם לשוק העבודה

היום קיבלנו נתוני תעסוקה שיכולים להוות רוח נגדית לצמיחה הכלכלית.נתוני האבטלה שפורסמו היום (הכוללים עלייה במספר האמריקאים שתבעו אבטלה ועליה בשיעור האבטלה) ממחישים את המורכבות הזו היטב וגם את ההשפעה שיש למסע העלאות הריבית של הפד משנת 2022. תביעות האבטלה השבועיות בארה"ב הגיעו לשיא של 10 חודשים. הזינוק בתביעות האבטלה מצביע על כך ששוק העבודה נחלש, ואנו יודעים כמה עוצמה הוא הפגין במשך זמן כה רב. מגמה מתמשכת כזו עשויה לפגוע בצמיחה הכלכלית. לכן מובן למה הפד החליט לשמור על הריבית במקומה כרגע ולאותת לנו על הורדה אחת בלבד עד דצמבר.

לסיום, המשקיעים צריכים לפקוח עין על האינדיקטורים האלה, כי המשך היחלשות בשוק העבודה, הוא משהו שעשוי לעצב את המדיניות הכלכלית ולכן גם את אסטרטגיות ההשקעה שלנו בעתיד. זאת למרות שלעת עתה, אני עדים לרווחי חברות שמפתיעים לטובה וכלכלה שיחסית מראה חוסן ולכן התחזית עדיין נותרת חיובית.

אין בכתוב כל המלצה לביצוע פעולה כלשהי על סמך הנתונים והפרשנות המופיעים בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

הצטרף אלינו היום והחל לסחור עם מערכת המסחר בבורסה הטובה בעולם עם אפליקציית מסחר בשוק ההון מתקדמת ביותר וכלי ניתוח נוספים.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

TLT תעודת סל שעוקבת אחרי אג"ח, נסחרת כעת סמוך לרמת תמיכה היסטורית בת עשרות שנים, עם סימנים טכניים חיוביים בגרף השבועי

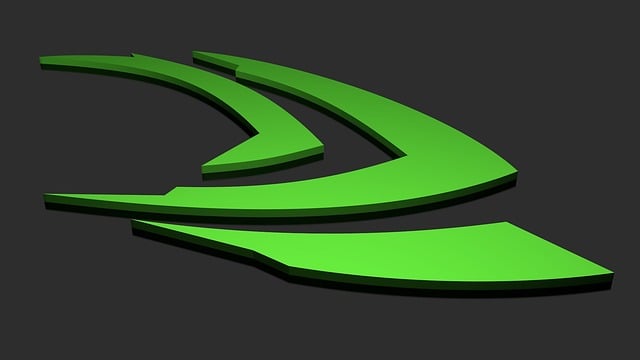

אחרי ירידות בתחילת השנה – מניית אנבידיה חוזרת לשיאים, עוקפת את מיקרוסופט ואפל בדרך לכתר, ומציגה חזון שאפתני לעתיד שבנוי על בינה מלאכותית.

הסטייבלקוינים משנים את חוקי המשחק וממחוללים מהפכה שקטה בעולם התשלומים. משקיעים נבונים יכולים להשקיע בתשתיות שהם נשענים עליהן

מיקרון נמצאת בתנופה. הדוח שפרסמה ביום רביעי חשף תמונה מעודדת להווה ולעתיד.החברה היכתה את התחזיות הן בשורת הרווחים והן בשורת ההכנסות

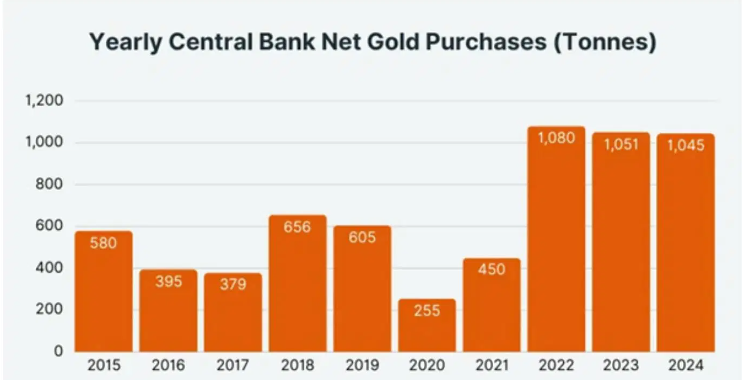

זה מתחיל להרגיש כמו תקליט שבור כשמדברים על השקעה בזהב שמגיע לשיאים חדשים כל פעם מחדש. איך כדאי להשקיע בזהב

DoorDash שומרת על קצב צמיחה יפה: רווחיות, התרחבות בינלאומית ואופטימיות מצד האנליסטים. האם זה הזמן להשקיע בה?

TLT תעודת סל שעוקבת אחרי אג"ח, נסחרת כעת סמוך לרמת תמיכה היסטורית בת עשרות שנים, עם סימנים טכניים חיוביים בגרף השבועי

אחרי ירידות בתחילת השנה – מניית אנבידיה חוזרת לשיאים, עוקפת את מיקרוסופט ואפל בדרך לכתר, ומציגה חזון שאפתני לעתיד שבנוי על בינה מלאכותית.

הסטייבלקוינים משנים את חוקי המשחק וממחוללים מהפכה שקטה בעולם התשלומים. משקיעים נבונים יכולים להשקיע בתשתיות שהם נשענים עליהן

מיקרון נמצאת בתנופה. הדוח שפרסמה ביום רביעי חשף תמונה מעודדת להווה ולעתיד.החברה היכתה את התחזיות הן בשורת הרווחים והן בשורת ההכנסות