מדד S&P 500 - לשלושת האינדיקטורים הללו יש משהו לומר לכם

על מה מאותתים שלושת האינדיקטורים הטכניים העיקריים של מדד S&P 500 על הבורסה בימים אלה?

"יש זמן ללכת לונג. יש זמן ללכת שורט. וזמן ללכת לדוג." (גסי ליברמור)

נחנו רק שבועיים בתוך 2023, אבל מדד S&P 500 כבר נותן לנו רמזים לכך שהשנה הזו יכולה להיות מעניינת. אם אתם אובססיביים לגרפים (כמו חלק מאיתנו), אולי כבר שמתם לב לזה. ואם לא שמתם לב לכך, בואו נעבור על שלושה אינדיקטורים טכניים עיקריים ונבחן מה הם אומרים על ה- מסחר בבורסה ממש בימים אלה.

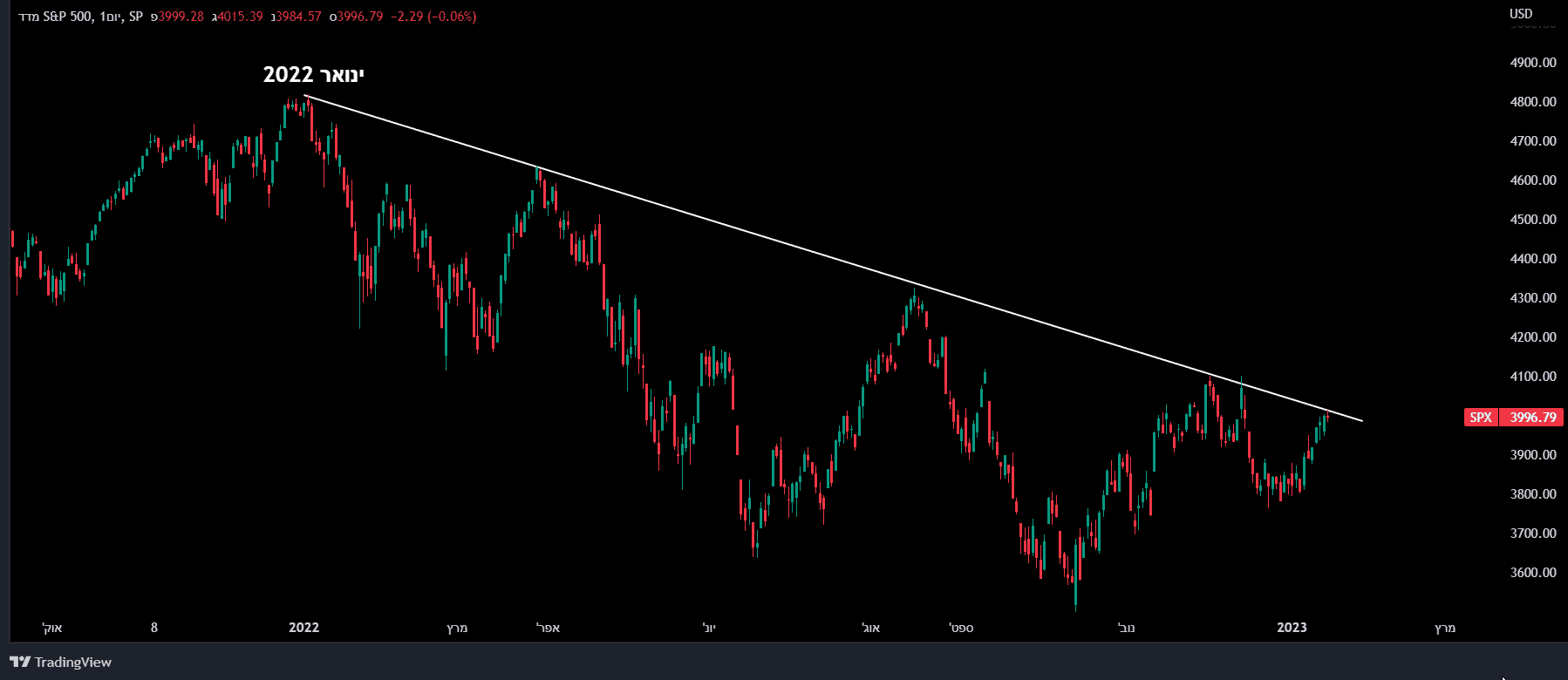

קווי מגמה של מדד S&P 500

אפשר לעבוד עם המון אינדיקטורים טכניים שונים, אבל קווי מגמה תמיד יהיו אחד החשובים שבהם. וכרגע, הם מסמנים לנו שמדד S&P 500 נמצא ברמה משמעותית, Aו למעשה, הוא נתקל בקו התנגדות עיקרי. במילים אחרות, העלייה האחרונה העלתה את המחירים לרמה שבה יש רצון דיי חזק למכור. וסביר להניח שמה שיקרה במהלך השבוע הבא עשוי לקבוע את המהלך הגדול הבא ב-מדד S&P 500.

קווי מגמה משמשים לניתוח מחירים לטווח זמן קצר וארוך. חשוב לזכור שקו מגמה צריך לחבר לפחות שתי נקודות בגרף כדי להיקרא 'קו מגמה' ובדרך כלל מותחים או מרחיבים אותו כדי לנסות לזהות היכן המחיר עלול להיתקל בהתנגדות בעתיד (סוג של תקרה) ותמיכה כלפי מטה (סוג של רצפה).

שימו לב שקו המגמה (בלבן) מתחיל מהשיא בינואר 2022, ומתחבר לשיאים הנמוכים במרץ ובדצמבר, ונמשך מעט מעל רמת הסגירה האחרונה של 3,990.

זה אומר לנו משהו חשוב: אם מדד S&P 500 יצליח לפרוץ קצת יותר גבוה ולסגור מעל התנגדות קו המגמה הזו, המהלך הזה יכול לשמש כטריגר לעליה משמעותית יותר למעלה. הסיבה לכך היא שהרבה קרנות גידור עשויות לראות בפריצה הזו אות קנייה.

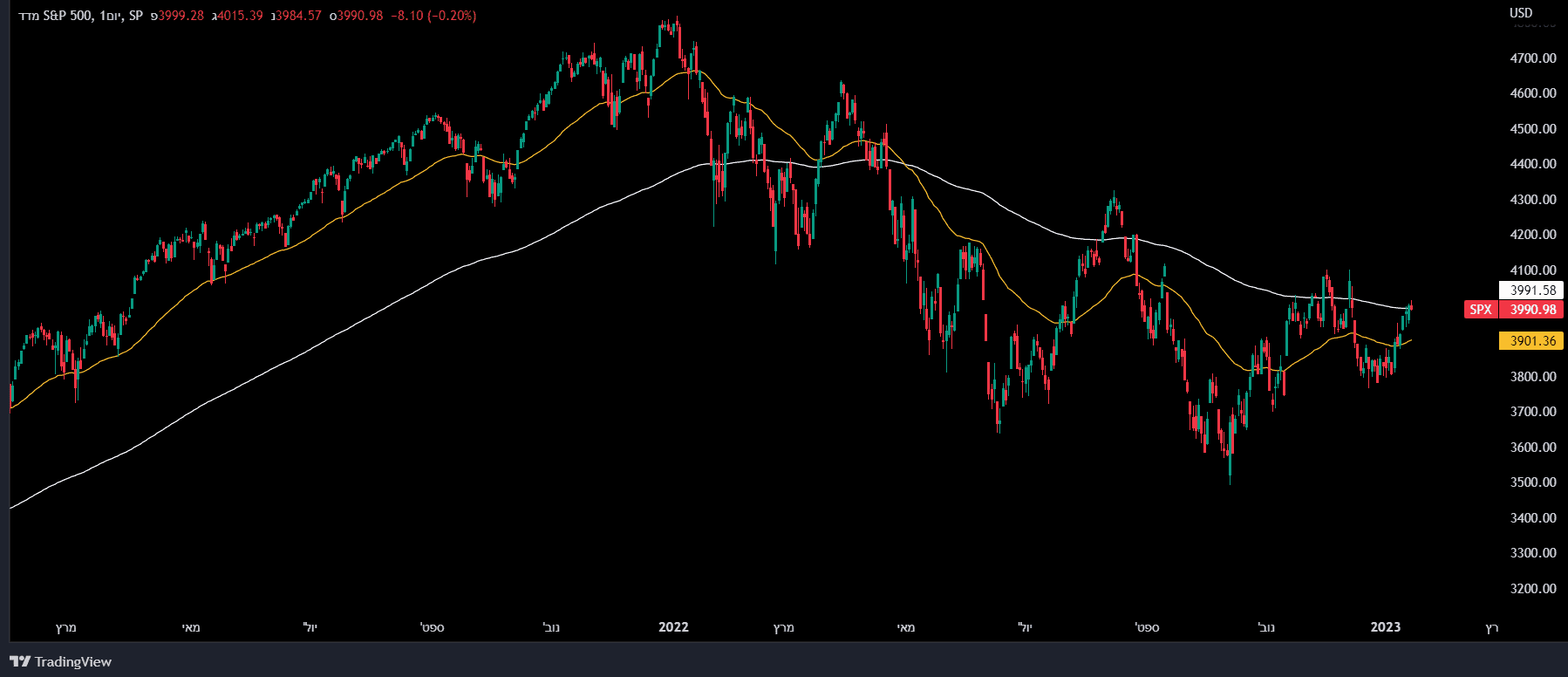

ממוצעים נעים ב- מדד S&P 500

אף סוחר או משקיע לא מפספס את אינדיקטור הממוצעים הנעים כשהוא בודק אינדיקטורים טכניים. זאת משום שידוע שהם עשויים לשמש תמיכה חשובה או התנגדות, בעיקר מכיוון שכל כך הרבה סוחרים ומשקיעים משתמשים ברמות האלה כדי לקבל החלטה מתי לקנות ומתי למכור.

אז אם נסתכל כעת על מדד S&P 500, נראה שנכון לכתיבת שורות אלה, הוא נסחר מעט מעל הממוצע הנע ל-200 ימים (קו לבן).

המצב הזה עשוי להיות סימן מעודד עבור מדד S&P 500, אך יחד עם זאת, עדיין מוקדם מדי לדעת. העניין הוא שכזכור, היינו במצב הזה כבר פעמיים בחודש דצמבר האחרון: המדד נסחר מעט מעל הממוצע הנע של 200 הימים, אבל לבסוף לא הצליח לפרוץ את ההתנגדות של קו המגמה.

(Livermore Jesse) There's a time to go long, there's a time to go short, and a time to go fishing

(Livermore Jesse) There's a time to go long, there's a time to go short, and a time to go fishing

נקודה חשובה בכל הקשור לניתוח טכני

כמו שהרבה מנתחים טכניים נוהגים לומר, הוא שממוצע נע אחד ובודד אינו מספיק לניתוח: צריך לפחות שניים כדי שיווצר מצב של 'צלב'. הצלבה בין שני ממוצעים נעים מתרחשת כאשר ממוצע נע מהיר יותר (למשל, 50, שמכסה תקופה קצרה יותר) חוצה ממוצע איטי יותר (למשל, 200 שמכסה תקופה ארוכה יותר).

בגרף למעלה, הממוצע הנע של המדד ל-50 יום נמצא מתחת לממוצע הנע של 200 יום. אם כן, כחלק מההערכה שכדאי לנו לעשות בניתוח הטכני שלנו, נרצה לראות את ממוצע נע 50 יום חוצה את ממוצע נע של 200 יום ויוצר צלב, לפני שנוכל לשקול ולהחליט האם אכן יש כאן היתכנות לשינוי במגמה.

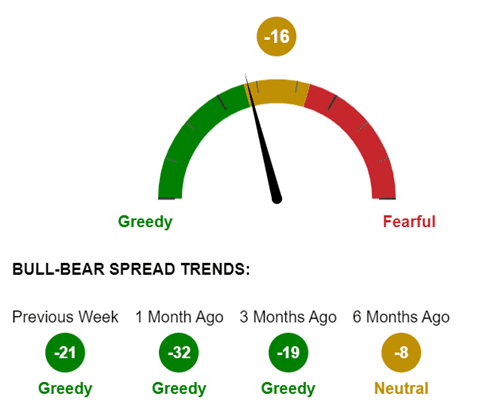

מה לגבי רמות סנטימנט של מדד S&P 500?

הסנטימנט של המשקיעים זה אינדיקטור נוסף שכדאי לכם להכיר ולקחת בחשבון במערך השיקולים הכולל שלכם בתהליך הניתוח הטכני.

למשל, הסקר של האגודה האמריקאית למשקיעים בודדים (סקר AAII) מתפרסם מדי שבוע. כפי שתוכלו לבדוק בעצמכם כאן הסקר מראה שהסנטימנט של המשקיעים עבר לטריטוריה נייטרלית.

הפסימיות (נקרא לזה 'דוביות') בקרב משקיעים בודדים לגבי הטווח הקצר של שוק המניות ירדה לרמה הנמוכה ביותר מזה 10 שבועות. הסנטימנט הנייטרלי גם הוא נמצא בנסיגה, ואילו האופטימיות (השוריות) בהתאוששות ברורה.

כלומר, הציפיות שמחירי המניות יעלו במהלך החצי שנה הקרובה עלו ל-24%. אך שימו לב, למרות שהסנטימנט השתפר, האופטימיות נותרה מאופקת בקרב משקיעים ביחס לנתוני עבר. זה אומר שהסנטימנט צריך עוד להשתפר.

מה ההזדמנות כאן?

מסחר הוא אמנות, אבל כפי שאנו מקפידים לומר, הקפדה על מערכת מבוססת כללים יכולה לעזור להגביל את ההפסדים שלנו ולמקסם את התשואה. אם לאחר הפריצה של קו המגמה הזה תרגיש אופטימי, תוכל לבחון את הצעד השורי הבא שלך. ואם אתה לא הטיפוס האופטימי, ואתה מרגיש דווקא מעט פסימי, תוכל לעשות ניתוח טכני משלך ולבחון את צעדיך הדוביים.

ולסיום, תמיד תזכור שאפשר גם לנקוט באסטרטגיה שלעיתים מתגלה כטובה ביותר והיא להישאר בצד, ולהיות מוכן להסתער כאשר תופיע הזדמנות טובה. כפי שנהג לומר ג'סי ליברמור (Livermore Jesse), שהיה מוכר כאחד הסוחרים הגדולים:

"There's a time to go long, there's a time to go short, and a time to go fishing"

ובשפתנו: "יש זמן ללכת לונג. יש זמן ללכת שורט. וזמן ללכת לדוג."

הנ"ל מהווה סקירה טכנית כללית על מדד S&P 500. אין בכתוב כל המלצה לפעולה וככלל, חובה על הקורא לנקוט בגישה ביקורתית ולעשות מחקר עצמאי בהתייחס לכל כיוון השקעה העולה מהכתוב.

הצטרף אלינו היום ותהנה מפלטפורמת מסחר במניות הטובה בעולם

גילוי נאות: מאמר זה מיועד למטרות חינוכיות בלבד. אף אחת מהדוגמאות לא צריכה להיחשב כהמלצות מסחר.

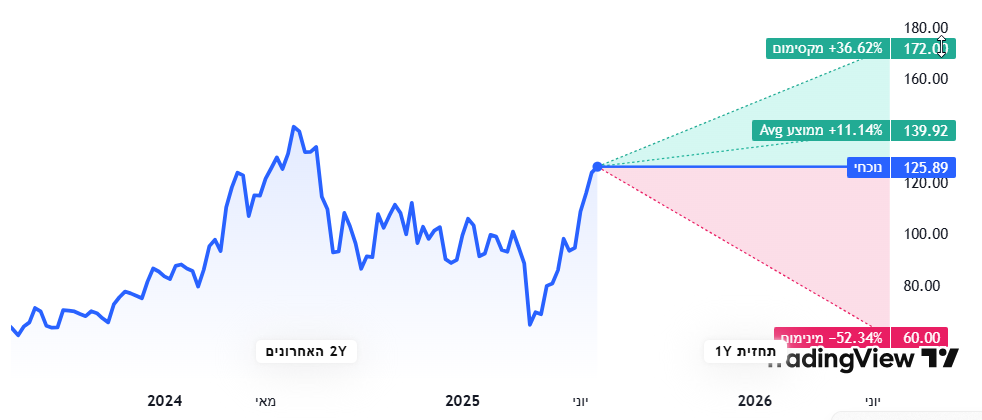

אחרי ירידות בתחילת השנה – מניית אנבידיה חוזרת לשיאים, עוקפת את מיקרוסופט ואפל בדרך לכתר, ומציגה חזון שאפתני לעתיד שבנוי על בינה מלאכותית.

הסטייבלקוינים משנים את חוקי המשחק וממחוללים מהפכה שקטה בעולם התשלומים. משקיעים נבונים יכולים להשקיע בתשתיות שהם נשענים עליהן

מיקרון נמצאת בתנופה. הדוח שפרסמה ביום רביעי חשף תמונה מעודדת להווה ולעתיד.החברה היכתה את התחזיות הן בשורת הרווחים והן בשורת ההכנסות

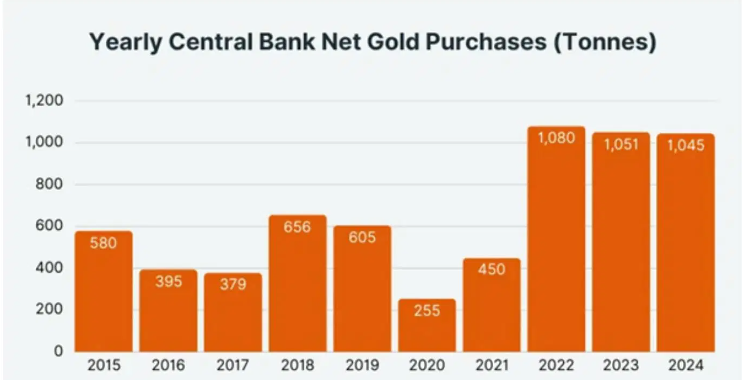

זה מתחיל להרגיש כמו תקליט שבור כשמדברים על השקעה בזהב שמגיע לשיאים חדשים כל פעם מחדש. איך כדאי להשקיע בזהב

DoorDash שומרת על קצב צמיחה יפה: רווחיות, התרחבות בינלאומית ואופטימיות מצד האנליסטים. האם זה הזמן להשקיע בה?

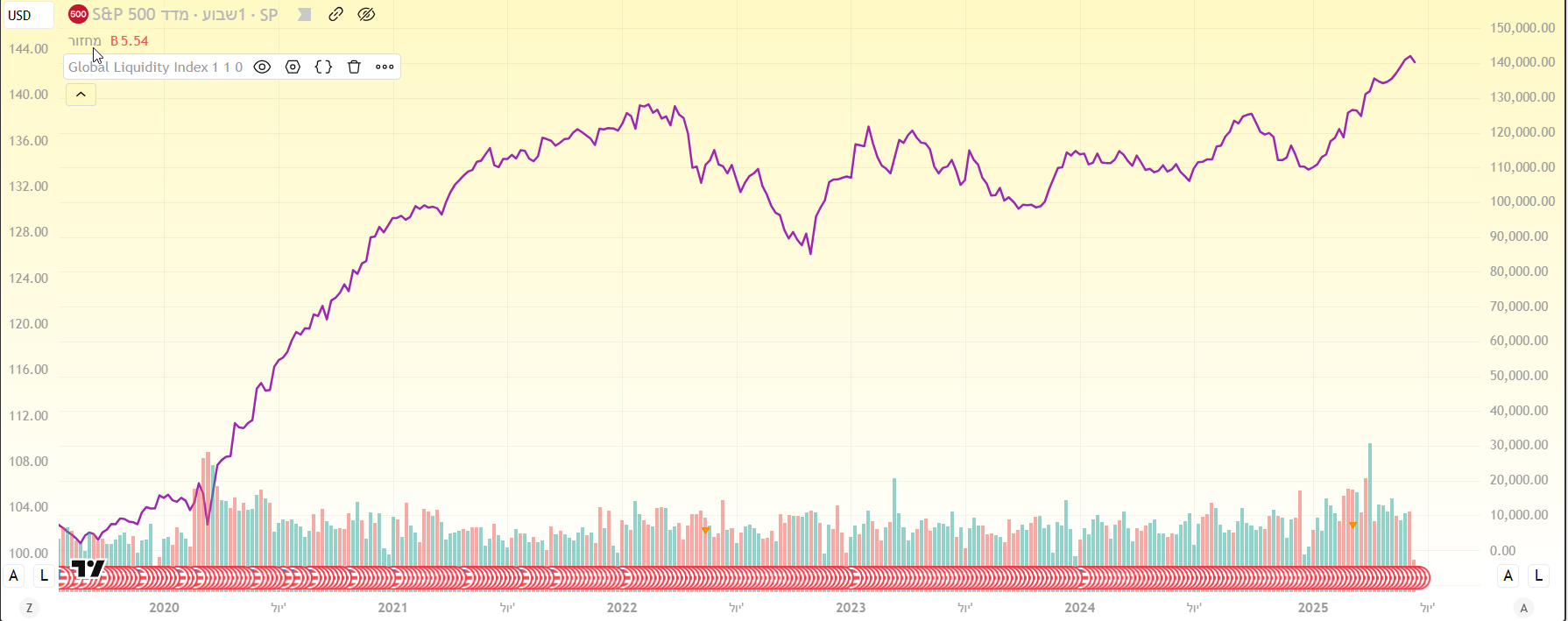

בעוד נכסים כמו הזהב והמניות נסחרים סביב שיאים, שוק אחד נשאר מאחור – ויתכן ששם טמונה ההזדמנות של גל הנזילות הבא

אחרי ירידות בתחילת השנה – מניית אנבידיה חוזרת לשיאים, עוקפת את מיקרוסופט ואפל בדרך לכתר, ומציגה חזון שאפתני לעתיד שבנוי על בינה מלאכותית.

הסטייבלקוינים משנים את חוקי המשחק וממחוללים מהפכה שקטה בעולם התשלומים. משקיעים נבונים יכולים להשקיע בתשתיות שהם נשענים עליהן

מיקרון נמצאת בתנופה. הדוח שפרסמה ביום רביעי חשף תמונה מעודדת להווה ולעתיד.החברה היכתה את התחזיות הן בשורת הרווחים והן בשורת ההכנסות

זה מתחיל להרגיש כמו תקליט שבור כשמדברים על השקעה בזהב שמגיע לשיאים חדשים כל פעם מחדש. איך כדאי להשקיע בזהב

(Livermore Jesse) There's a time to go long, there's a time to go short, and a time to go fishing

(Livermore Jesse) There's a time to go long, there's a time to go short, and a time to go fishing