השקעה בזהב - למה הזהב כל כך מדובר לאחרונה והאם כדאי להשקיע?

הזהב נשאר בחירה מובילה גם לאחר שהמחיר שלו עלה בשנה האחרונה בכמעט 40% וזאת למרות שאין כרגע תנאים שתומכים בזהב כמו אינפלציה גבוהה או צמיחה כלכלית איטית

אנליסטים מובילים שיתפו לאחרונה את רעיונות ההשקעות המובילים שלהם ואחד מהם הוא זהב. למען האמת, חיייבים להודות שזה מעורר תהיות – למה הזהב נשאר בחירה מובילה גם לאחר שהמחיר שלו עלה בשנה האחרונה בכמעט 40% ובנוסף, זה לא שיש כרגע תנאים שתומכים בזהב כמו אינפלציה גבוהה או צמיחה כלכלית איטית. ובכל זאת, אנליסטים רואים בזהב נכס שהולך לפרוח לטווח הארוך.

אז על מה הם מתבססים?

ראשית, הם בונים על הגירעון של ארה"ב. הם מצפים שהגירעון התקציבי הגובר של ארה"ב יחזק את הביקוש לזהב כמקלט בטוח. בנוסף, הם מעריכים שמדינות כמו סין בונות מאגרי זהב רציניים כדי לגוון את יתרות הבנק המרכזי שלהן, להתגונן מפני סיכונים הקשורים לדולר ארה"ב, ולאתגר בהדרגה את הדומיננטיות של הירוק כמטבע הרזרבה העולמי. לדעתם, כל הכוחות הללו יחד יכולים לשמור על הביקוש לזהב.

השקעה בזהב – השקעה לטווח ארוך

הרציונל הנ"ל לגבי הזהב לטווח הארוך הוא הגיוני. הבנק המרכזי של סין היה הרוכש היחיד הגדול בעולם של זהב בשנת 2023. ולמרות שבחודשים האחרונים הוא עצר את מסע הקניות שלו, הוא אמור להתחיל אותו מחדש בשלב מסוים – למרות מחירי הזהב הגבוהים של היום והסיבה היא פשוטה – המניעים שלו הם יותר פוליטיים מאשר פיננסיים כלומר, סין רוצה לגוון את הרזרבות שלה מהדולר האמריקני ולחסל את הדומיננטיות שלו.

גם החששות לגבי הגירעון התקציבי בארה"ב הגיוני. הגירעון עומד כיום על 6.4% ועם תוצאות הבחירות שקיבלנו בארה"ב, טראמפ הממשל הנכנס עשוי לבזבז כספים בדרך של קיצוץ מיסים ופרויקטים שונים, מה שעלול להרחיב את הגירעון עוד יותר. בנוסף, הנתונים מצביעים על כך שבשנת הכספים 2024, ממשלת ארה"ב הוציאה 1.1 טריליון דולר רק על תשלומי ריביות. מטבע הדברים, כל הנ"ל גורמים לכמה משקיעים להרגיש מודאגים, וזה מחזק את הביקוש לנכסי מקלט בטוחים כמו זהב.

הנשיא הנבחר טראמפ, מתכנן להטיל מכס מינימום של 10% על כל היבוא ומס של 60% על כל הסחורות המגיעות מסין. יהיו לכך השלכות גדולות על הדולר – שככל הנראה כולן יובילו להתחזקות שלו. ואם המטבע האמריקאי יתחזק, הוא עלול לייקר את הזהב שמתומחר בדולרים לקונים ברחבי העולם, ולצמצם את הביקוש שלו. מהצד השני, אם פתאום נראה מלחמת סחר זה יגביר את הביקוש לנכסי מקלט בטוח, מה שיכול להעלות את מחיר הזהב.

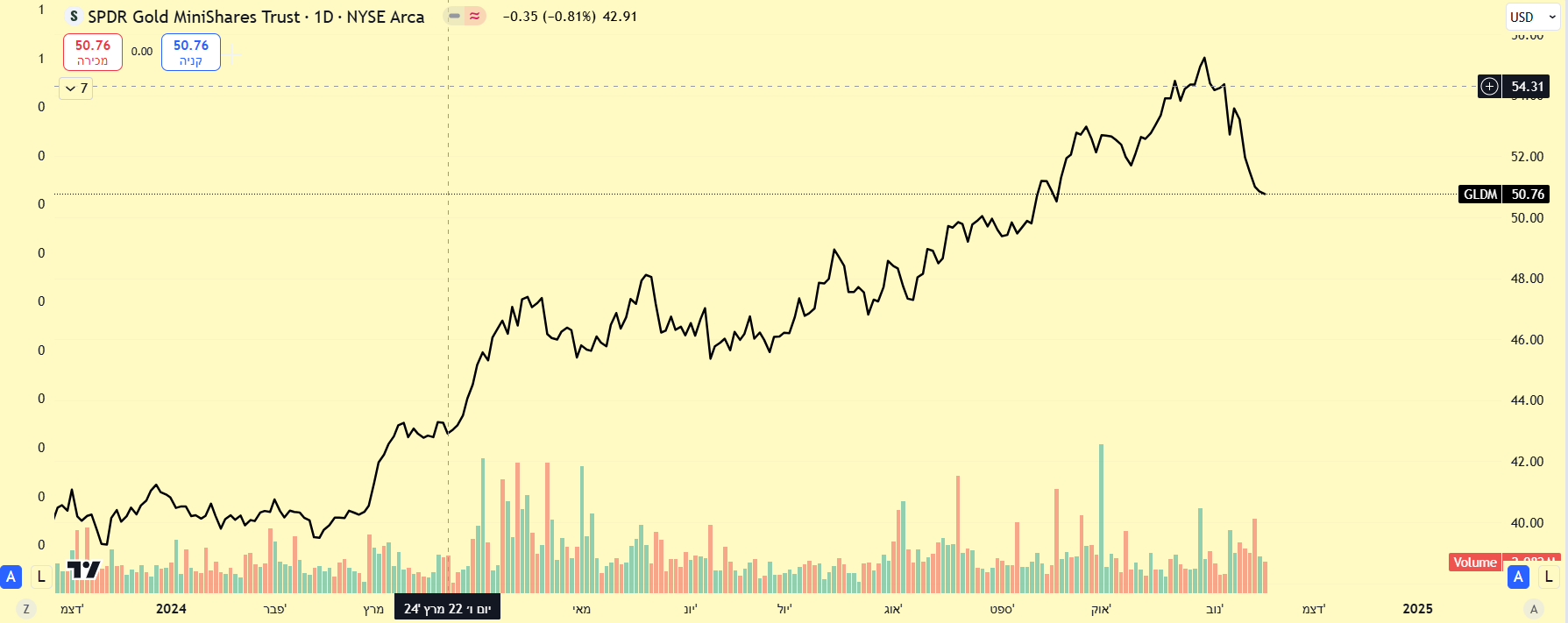

בשורה התחתונה אפשר לומר שלמרות שתחזית המאקרו לזהב היא מעורבת ולא ודאית, הסיכויים לטווח הארוך הם חיוביים. כך או כך, משקיעים צריכים תמיד להחזיק בכמות קטנה של זהב בתיק ההשקעות שלהם. הסיבה לכך היא שהזהב מגדיל את הפיזור של התיק, מספק הגנה מפני אינפלציה, מגן על המשקיעים בתקופות של סערה כלכלית או גיאופוליטית, ומציע מקור נוסף לתשואה.

איזה תעודות סל יכולות להציע נקודת התחלה טובה?

לחשיפה ישירה לסחורה עצמה, אפשר לשקול את SPDR Gold MiniShares Trust (טיקר: GLDM). ולחשיפה בדרך עקיפה, תעודת הסל VanEck Gold Miners (GDX), שעוקבת אחר קבוצה של מניות כריית הזהב הגדולות בעולם, יכולה להיות בחירה טובה.

היתרונות בהשקעה בכורים

חשוב לציין שלהשקעה בכורים יש כמה יתרונות. ראשית, הם נותנים חשיפה ממונפת למחירי הזהב, כלומר כשמחיר הזהב עולה, מניות הכורים עולות לעיתים יותר, שזה נהדר. אבל גם חשוב לקחת בחשבון שכשמחירי הזהב יורדים – גם מניות הכורים יורדות.. ובצורה חדה יותר. שנית, יש כמה חברות כריית זהב משלמות דיבידנדים, מה שיכול לתת לך הכנסה נוספת. החיסרון הגדול ביותר של השקעה בכורים הוא שהיא חושפת אותך לסיכונים ספציפיים לחברה – דברים כמו בעיות תפעוליות, ניהול כושל פיננסי, אתגרים רגולטוריים, חריגות בעלויות ותאונות מוקשים.

לסיכום:

הרבה אנשים מדברים על זהב אבל העובדה היא שהתמונה הרחבה לגביו די מעורבת. שפע פוטנציאלי של תעריפים חדשים והפחתות מס מארה"ב עלול להעלות את הדולר, את תשואות האג"ח והאינפלציה. השניים הראשונים יכולים להוריד את מחירי הזהב, בעוד השלישי (אינפלציה) יכול לגרום לו לעלות.

במבט לטווח ארוך, הגירעון התקציבי הגובר של ארה"ב עשוי לחזק את הביקוש לזהב כמקלט בטוח. מעבר לכך, מדינות כמו סין בנו מאגרים רציניים של הזהב ממניעים פוליטיים ולא פיננסיים.

כך או כך, על המשקיעים לשקול להחזיק כמות קטנה של זהב בכל עת, כחלק מהקצאת הנכסים האסטרטגית שלהם, שכן הסחורה מגדילה את פיזור התיק, מספקת הגנה מפני אינפלציה וסיכונים אחרים, ומציעה מקור נוסף לתשואה.

אין בכתוב כל המלצה לביצוע פעולה כלשהי, כולל רכישה/קנייה/החזקה של מניית אפל המוזכרת בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

הצטרף אלינו היום והחל לסחור עם פלטפורמת מסחר בשוק ההון הטובה בעולם עם אפליקציית מסחר בשוק ההון מתקדמת ביותר וכלי ניתוח נוספים.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

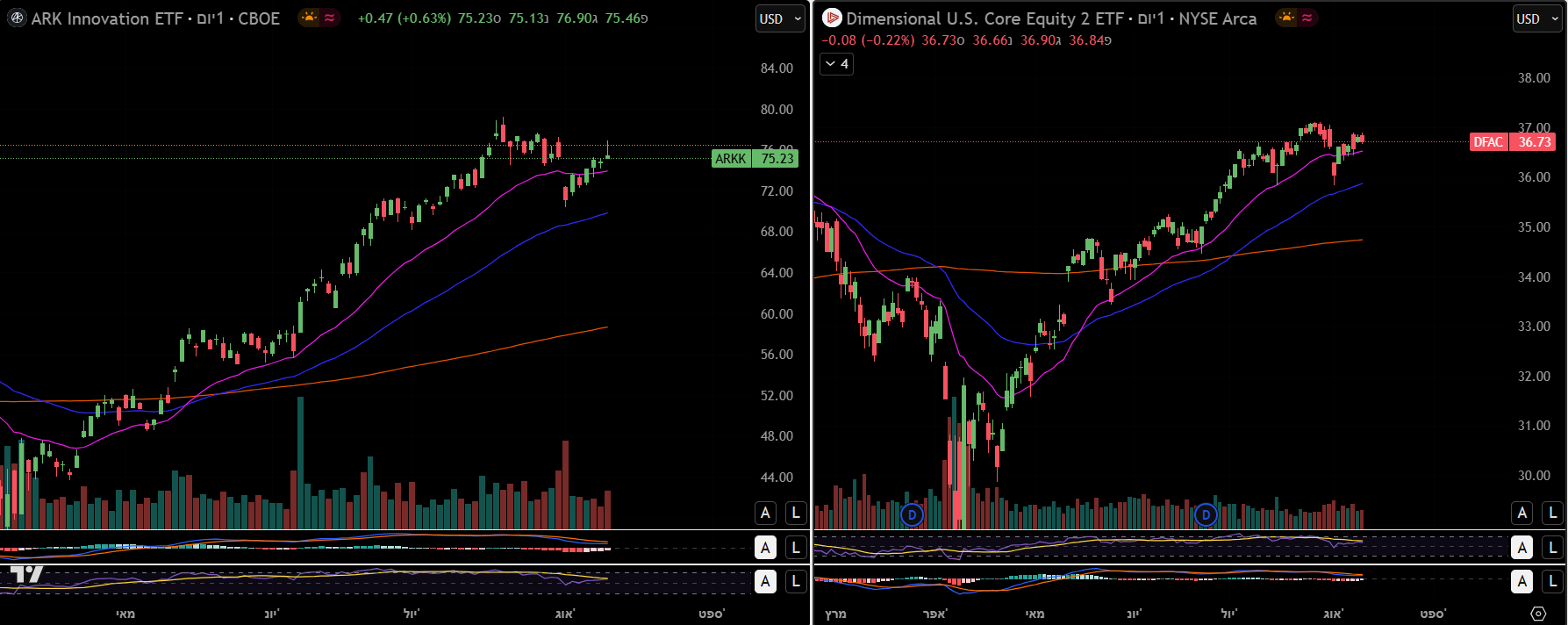

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית

יועצים פיננסיים חושבים שכדאי כעת להשקיע במניות טכנולוגיה וביטחון – שתי מגמות שעשויות להוות הזדמנות למשקיעים

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית