איזה סוג משקיע אתה? מה לעשות כשהמניה יורדת (או עולה)

למדו איך 45 משקיעים מובילים התמודדו עם הפסדים ונשארו רווחיים

לי פרימן שור ניתח אלפי עסקאות של כמה ממנהלי ההשקעות הטובים בעולם וסיווג משקיעים המתמודדים עם הפסדים לשלושה סוגים שונים: ארנבונים, מתנקשים וציידים

במשך שבע שנים, 45 מהמשקיעים המובילים בעולם קיבלו השקעה של בין 25 ל -150 מיליון דולר על ידי מנהל הקרן לי פרימן-שור. ההוראות שלו היו פשוטות, היה רק כלל אחד: הם יכלו להשקיע רק בעשרת רעיונות המסחר הטובים ביותר שלהם כדי להרוויח כסף.

נשמע קל. מה יכול להשתבש? מדובר במוחות הגדולים ביותר שפועלים בשווקים – ממנהלי קרנות הגידור האירופיות המובילות ועד אגדות וול סטריט. אבל למעשה, התברר שרוב רעיונות המסחר הגדולים של משקיעים אלה לא היו מוצלחים. באופן מזעזע, נראה היה שהטלת מטבע כבר הייתה יכולה להיות שיטה טובה יותר לבחור אם להשקיע במניה או לא. אך יחד עם זאת, למרות שטעו במקרים רבים, הרבה מהמשקיעים הללו עדיין הרוויחו כסף, והרבה. אז איך הם יכולים לטעות רוב הזמן ועדיין להיות רווחיים? התשובה נעוצה בהרגלי הביצוע שלהם.

מהי ההחלטה החשובה ביותר שתוכל לקבל כמשקיע במניות?

זה הזמן להתמקד בארנבונים, מתנקשים וציידים.

תאר לעצמך שהחלטת להתחיל לבצע מסחר במניות, רכשת מניה כלשהי והיא פתאום נסקה או התמוטטה. לבחירה שתעשה בהמשך יש השפעה גדולה יותר על ביצועי ההשקעה שלך מאשר המניה שבחרת מלכתחילה …

המניה שלך קרסה. מה עליך לעשות (או לא לעשות)?

משקיעים מסוג "ארנבונים" לא עושים כלום כשהם מפסידים כסף. חשוב להם יותר להיות צודקים מאשר להרוויח כסף, וכשמניה יוצאת נגדם, הם מאשימים זאת במזל רע או מאמינים שהם צודקים ומישהו שם בטוח טועה..(כולל השוק).

אבל מבחינה רציונאלית, לא לעשות כלום, לעולם לא יכול להיות ההחלטה הנכונה, כי או שהמניה חוזרת – ובמקרה כזה היית צריך לקנות יותר, או שהיא ממשיכה לרדת, ובמקרה כזה היית צריך למכור. ואם המניה לא עושה כלום? עדיף יהיה למכור ולשים את הכסף הזה שיעבוד במקום אחר. במילים אחרות, אל תהיה ארנבון.

מה לגבי משקיעים מסוג ה"מתנקשים"? הם ממהרים לבלוע את הגאווה שלהם ולחתוך הפסדים כשהם מבינים שהמניה הולכת נגדם. מניסיונו של פרימן שור, המשקיעים הללו מכרו את הפוזיציה כשהמניה שקנו ירדה בין 20-30% – וזאת לפני שהספיקו להפסיד יותר כסף ממה שכבר הופסד.

מתנקשים בדרך כלל מכרו גם פוזיציות שנמצאו פחות מטווח זה אם לא התחילו להתאושש בתוך 6 חודשים לאחר שהחלו להפסיד כסף. אחרי הכל, למה להמשיך להיתלות בפוזיציה אבודה אם אתה יכול להשקיע את הכסף בזוכים פוטנציאליים?

הציידים – משקיעים מסוג ה"ציידים" מוסיפים לפוזיציה שלהם לאחר שמניה שקנו יוצאת נגדם. בדרך זו הם מורידים את המחיר הממוצע שהם משלמים עבור מניה, במילים אחרות, הם ממצעים.

להלן הרציונל: נניח שאת/ה קונה מניה מסיבות א', ב' ו – ג'. הסיבות האלה למעשה מהווה את תזת ההשקעה שלך. עכשיו, נניח שלאחר מספר חודשים מחיר המניה ירד אך הסיבות, והתזה שלך – עדיין תקפות מבחינתך. אם זה המקרה, מדובר באותה הזדמנות, אך כעת ההזדמנות היא לקנות במחיר נמוך יותר מהפעם הקודמת.

ישנם שני דברים שצריך להיזהר באמצעות גישה זו:

א. ראשית, חשוב להגביל את ההפסד המצטבר הכולל שלך למספר מוגדר – לא יותר מ 3-5% מסך תיק ההשקעות שלך, במקום להמשיך ולגרור את הממוצע למטה.

ב. לא כדאי למצע על מניות מסוכנות במיוחד, למשל, כמו חברות עם נטל חוב גבוה מאוד או כאלה שנמצאות בסיכון של התיישנות טכנולוגית.

אז איזה סוג משקיע אתה?

לאחר שהבנו שאת הארנבון צריך להוציא לגמרי כאפשרות, נשאלת השאלה האם אתה צריך להיות מתנקש או צייד?

התשובה היא שניהם. מסגרת העבודה הטובה ביותר היא זו:

אם מניה שקניתם יורדת בסביבות 25% מכיוון שתזת ההשקעה שלכם אינה רלוונטית יותר, עליך להיות מתנקש ולחתוך הפסדים. אבל אם התכנית/רעיון/מתווה שחשבת עליו מלכתחילה עדיין תקף, עליך להוסיף לפוזיציה שלך ולמצע כמו צייד…

זו הסיבה שלעולם לא כדאי להשקיע את כל הסכום שזמין לך על מניה אחת אלא להקצות בסביבות 80%. בדרך זו, אם המניה תעלה ב -25%, היא תיקח את הפוזיציה למקום שתכננת. אך אם המניה תרד ב -25% ותזת ההשקעות שלך עדיין מתקיימת, עדיין תהיה לך אפשרות להגדיל את הפוזיציה, כלומר, להוסיף עוד סכום מסוים אך במחיר נמוך יותר.

המניה שלך נוסקת. מה עליכם לעשות (או לא לעשות)?

בכל הנוגע לרווחים, פרימן שור סיווג שני "שבטים": ציידים ומתנקשים.

הציידים ממהרים למכור את הפוזיציות המנצחות שלהם ולהכניס את הרווחים לכיס. אך למעשה, המשמעות של זה היא שהם הרוויחו כסף אך החמיצו פוטנציאל לרווח גדול יותר – וזה בדיוק מה שהמחבר פרימן שור מצא בממצאים שלו.

וזה דיי הגיוני כשחושבים על זה: האנשים העשירים בעולם, מעולם לא נקטו באסטרטגיה הזו. לא ראית את ביל גייטס וג'ף בזוס ממהרים למכור את כל האחזקות שלהם במיקרוסופט ובאמזון בהתאמה לאחר שהרוויחו יפה. הם אימצו את אסטרטגיית המתנקשים ובסופו של דבר הפכו למיליארדרים.

משקיעים מסוג ה"מתנקשים" רוכבים על הזוכות שלהם, אך מממשים חלק מהרווחים שלהם על ידי מכירת סכומים קטנים בדרך. למשל, הם ייקחו רווח כלשהו על ידי מכירת 10-20% מהפוזיציה הכוללת שלהם בכל פעם שהיא תעלה ב-30-40%.

מתי אתה צריך סוף סוף לצאת מהפוזיציה? זה יותר אמנות מאשר מדע. אך ישנם שני סימנים שמאותתים לנו מתי זה זמן טוב לוותר ולמכור:

1. כאשר התזה הראשונית של ההשקעה שלך כבר לא רלוונטית/לא תקפה מסיבות כאלה ואחרות.

2. כאשר המניה שלך צונחת משיאה בשיעור קבוע מראש. 30-35% זה בדרך כלל קו מנחה טוב.

אז לסיכום, אנו ממליצים לך לוותר על הצייד הפנימי שלך, לבצע הרג על ידי הוצאת המתנקש הפנימי שבך, ולחיות חיי מותרות כמתנקש. לא משנה מה, אל תהיה ארנב או צייד.

הצטרף אלינו היום ותהנה מערכת המסחר בבורסה הטובה בעולם עם עמלות המסחר האטרקטיביות בישראל ותראה האם אתה ארנב, צייד או מתנקש

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

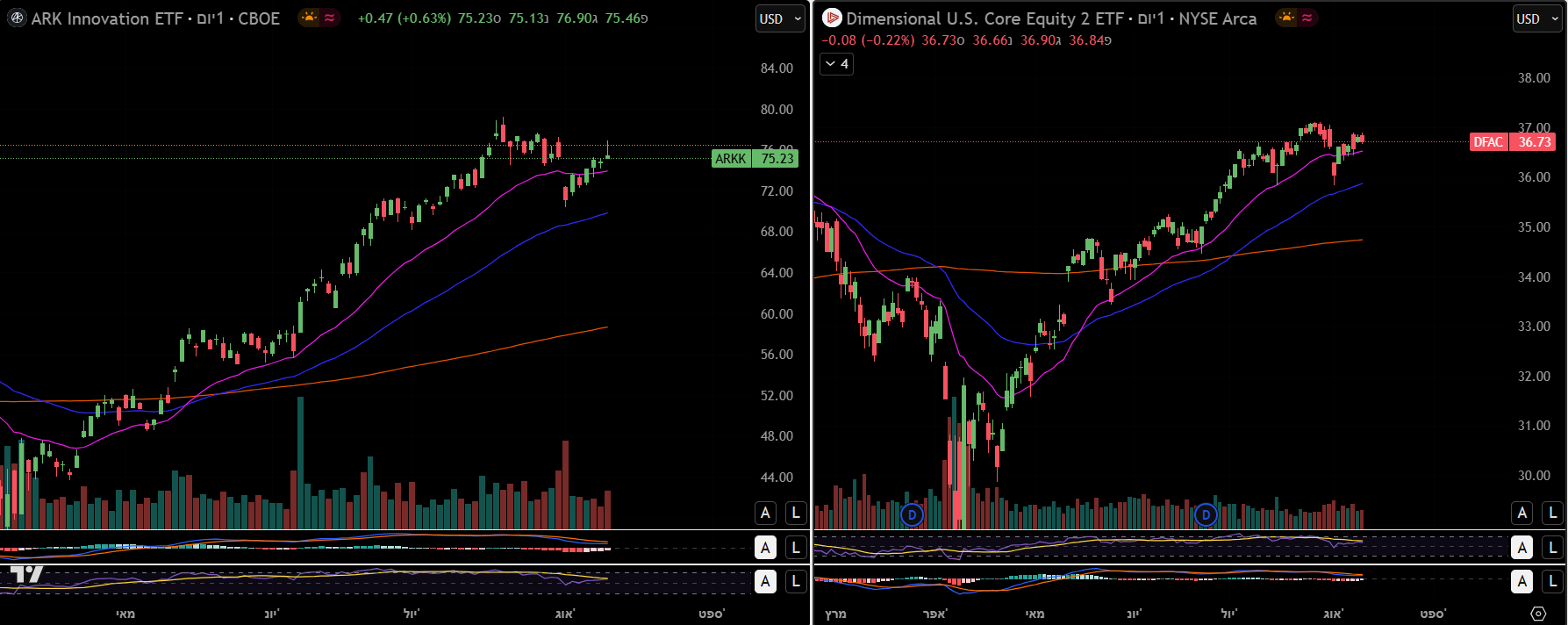

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית

יועצים פיננסיים חושבים שכדאי כעת להשקיע במניות טכנולוגיה וביטחון – שתי מגמות שעשויות להוות הזדמנות למשקיעים

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית