ארבע קרנות מחקות S&P 500 מומלצות להשקעה

השקעה בקרן מחקה s&p 500 מהווה דרך פשוטה ויעילה להשקיע בביצועים הכוללים של שוק המניות בארה"ב

קרן מחקה/קרן אינדקס היא סוג של קרן נאמנות או קרן נסחרת בבורסה (ETF) שנועדה לשכפל את הביצועים של מדד שוק פיננסי ספציפי, כמו הדאו ג'ונס, S&P 500 או הנסדאק. במקום לבחור באופן אקטיבי במניות בודדות, קרנות המדד מבקשות לעקוב אחר התנועה הכוללת של המדד על ידי החזקת תיק ניירות ערך שמשקף את ההרכב של המדד.

משקיעים בוחרים לעתים קרובות בקרנות מחקות בשל העלויות הנמוכות והפיזור הרחב שלהן בין מניות גדולות בארה"ב. הן יכולות להיות דרך פשוטה ויעילה להשקיע בביצועים הכוללים של שוק המניות בארה"ב.

מהם המאפיינים העיקריים של קרנות מחקות?

ניהול פסיבי: קרנות מחקות עוקבות אחר אסטרטגיית השקעה פסיבית, כלומר הן שואפות להתאים את הביצועים של המדד שאחריו הן עוקבות במקום לנסות להשיג ביצועים טובים יותר על ידי בחירת מניות בדרך אקטיבית.

עלויות נמוכות: מכיוון שהן אינן מצריכות החלטות ניהול אקטיביות, לקרנות מחקות יש בדרך כלל יחסי הוצאות נמוכים יותר בהשוואה לקרנות המנוהלות באופן אקטיבי. זה משהו שמוביל לעמלות נמוכות יותר למשקיעים.

גיוון: קרנות מחקות מספקות חשיפה רחבה לפלח שוק או לסוג נכסים כלשהו, מה שעוזר לפזר סיכונים.

שקיפות: ההחזקות של קרנות מחקות נחשפות בדרך כלל באופן קבוע, מה שמאפשר למשקיעים לראות בדיוק אילו ניירות ערך כלולים בתיק של הקרן.

בסך הכל, קרנות מחקות נחשבות לפופולריות בקרב משקיעים המחפשים דרך פשוטה וחסכונית להשקיע בתיק מגוון שעוקב אחרי הביצועים של מדד שוק ספציפי.

משקיעים קמעונאיים רבים בוחרים כעת בגישה פסיבית ואפשר להבין מדוע: מדד ה- S&P 500 הצליח בצורה יוצאת דופן בעשר השנים האחרונות. אבל הרקע הכלכלי די שונה היום – אינפלציה גבוהה יותר, ריביות גבוהות יותר ולכן ההערכות הן שהתשואות שלה צפויות להיות פחות טובות. אז אם אתה מחפש להשקיע במניות בעשר השנים הקרובות, אולי תרצה לבחון קבוצה חדשה של זוכות פוטנציאליות.

האם כדאי להשקיע ישירות בקרן מחקה S&P 500?

ישנם כמה דרכים בהם ניתן להשקיע במדד הs&p 500, גם אם אתה בוחר באופן פסיבי בקרן מחקה S&P 500 כחשיפה העיקרית שלך למניות, אתה למעשה הולך על כמה כיוונים אקטיביים. ראשית, אתה מהמר שהמניות בארה"ב ימשיכו להניב ביצועים טובים יותר מהמניות העולמיות (למרות שכבר היו להן ביצועים טובים יותר מהמניות העולמיות במשך 15 שנים שיא). שנית, אתה מהמר על חזרה של המגמות שתמכו בחברות טכנולוגיה (כמו ירידת ריבית ויציבות מאקרו-כלכלית, אם כי חשוב לציין שלאחרונה בינה מלאכותית מסייעת להניב ביצועים טובים, אז לשיקולך).

אם אתה מודע לכל הנ"ל אז אתה מוזמן להמשיך, אבל אם לא, אולי כדאי לך לחשוב על כמה חלופות. הנה ארבעה שכדאי לקחת בחשבון…

4 קרנות אינדקס העוקבות אחרי ה-S&P 500

Invesco S&P 500 Equal Weight ETF

ללכת על משקל שווה: כדי להיות מושקע באופן בלעדי בארה"ב, אבל עם חשיפה מאוזנת יותר, אפשר לשקול תעודת סל Invesco S&P 500 Equal Weight ETF, שמחזיקה כל מניה במדד בפרופורציות שוות, לא משנה מה הגודל או המגזר שלה. כך למעשה, אתה עדיין מהמר על ארה"ב, אבל עם חשיפה למניות קטנות יותר, הנסחרות לפי הערכות שווי זולות יותר, ממה שהשקלולים של S&P 500 היו נותנים לך. סביר להניח שתהיה לך חשיפה גבוהה יותר לחברות שעדיין לא הצליחו אך עם סיכון נמוך יותר, זה אומר להיות פחות תלוי בביצועים של מספר מצומצם של חברות. (כמעט 20% ממדד S&P 500 משוקלל בחמש מניות בלבד). תהיה לך גם חשיפה נמוכה בהרבה למגזר הטכנולוגי וחשיפה גבוהה יותר לחומרים, תעשיות ונדל"ן.

Vanguard 500

הקרן Vanguard 500 (VFIAX) היא אחת מקרנות האינדקס הטובות ביותר העוקבות אחר מדד S&P 500. הקרן נותנת חשיפה ל-500 מהחברות הגדולות בארה"ב, המהוות כ-75% מהשווי הכולל של שוק המניות בארה"ב.

Schwab S&P 500 Index Fund

Schwab S&P 500 Index Fund (SWPPX) – זוהי אחת הקרנות הזולות ביותר למעקב אחר S&P 500. יחס ההוצאות שלה עומד רק על 0.02% והיא לא דורשת מינימום השקעה. זה הופך אותה לדי אטרקטיבית עבור משקיעים המודאגים מהעלויות.

Fidelity Zero Large Cap Index

Fidelity Zero Large Cap Index (FNILX) – מבין הקרנות הזולות, קרן פידליטי מפורסמת בכך שהייתה בין הראשונות שלא גובות הוצאות שנתיות. זה אומר שהמשקיעים יכולים לשמור את כל המזומנים שלהם מושקעים לטווח הארוך.

לסיום, אין ערובה לכך שהאלטרנטיבות הללו יניבו לך תשואות גבוהות יותר מ-S&P 500 בעשור הקרוב, אך גם אם הן ישיגו רק כמה אחוזים בשנה, זה יכול לעשות הבדל משמעותי בתיק ההשקעות. בנוסף, אנו לא מציעים להחליף את כל חשיפת ה-S&P שלך בכל אפשרויות האלה. אבל חלק מהן עשוי להגביר את התשואות מותאמת הסיכון שלך לטווח הארוך.

אין בכתוב כל המלצה לביצוע פעולה כלשהי, כולל רכישה/קנייה/החזקה של קרנות האינדקס המופיעות בכתבה. ככלל, חובה על הקורא/ת לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

הצטרף אלינו היום והחל לסחור עם מערכת המסחר בבורסה הטובה בעולם עם אפליקציית מסחר בשוק ההון מתקדמת ביותר וכלי ניתוח נוספים.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

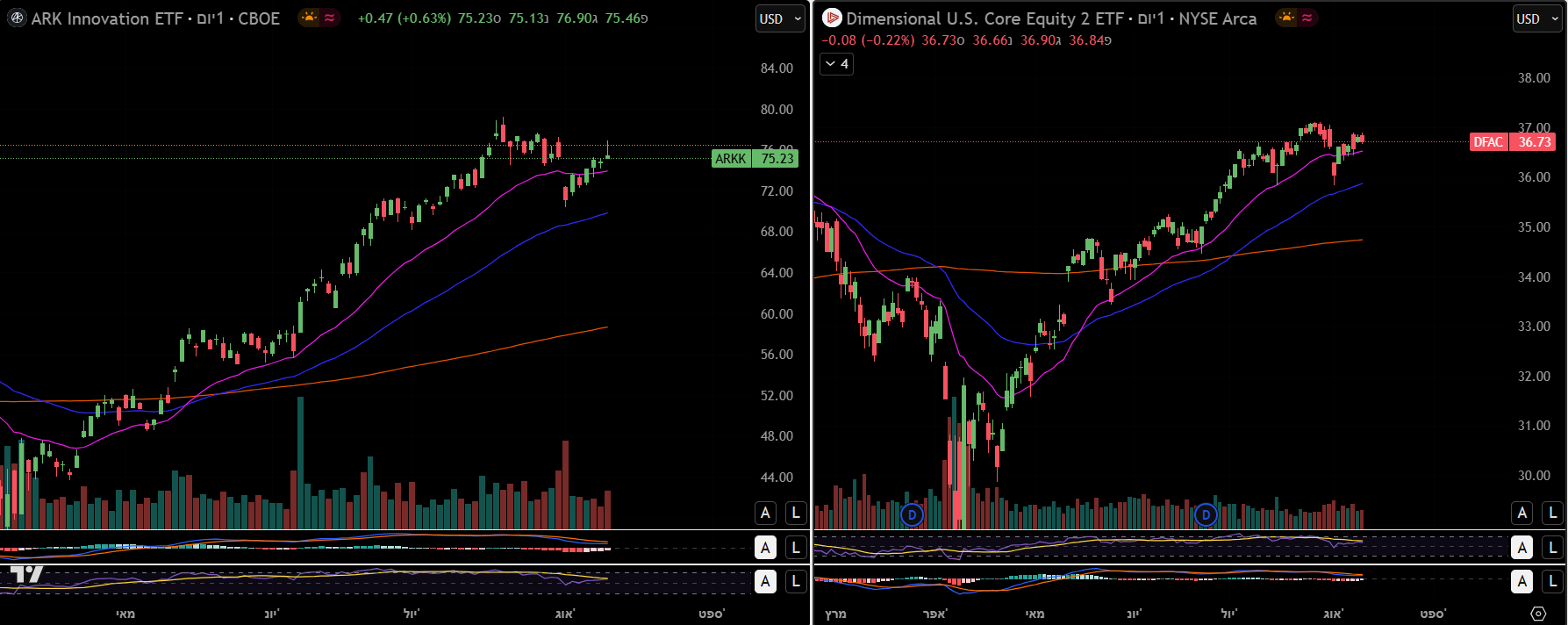

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית

יועצים פיננסיים חושבים שכדאי כעת להשקיע במניות טכנולוגיה וביטחון – שתי מגמות שעשויות להוות הזדמנות למשקיעים

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית