האם כדאי לקנות אגרות חוב ממשלתיות?

באופן כללי, כן, אבל זה תלוי ביעדי ההשקעה שלך, סובלנות הסיכון שלך והרכב התיק שלך. כידוע, בהשקעות, לרוב, ככל שהסיכון גבוה יותר, כך התשואה הפוטנציאלית גבוהה יותר

איגרת חוב ממשלתית היא נייר חוב בגיבוי ממשלתי המונפקת על ידי הממשלה, בהקשר לכתבה זו אנו מתייחסים לאגרות החוב של ממשלת ארצות הברית. מועדי הפירעון נעים בין ארבעה שבועות ל-30 שנה – בהתאם לסוג האג"ח שאתה קונה, והריבית עשויה להיות משולמת לך באופן קבוע או בפדיון. משקיעים מרוויחים ריבית בזמן שהם מחזיקים בנייר הערך בפרק זמן מסוים (למשל, כל שישה חודשים) או כאמור, בתאריך הפדיון.

איך עובדות איגרות חוב של האוצר

כשאתה קונה נייר ערך של האוצר, אתה בעצם מלווה כסף לממשלה, שמבטיחה להחזיר לך בתאריך מסוים. טווח הפירעון הרחב הקיים מאפשר לך לבחור את סוג נייר הערך המתאים למטרות ההשקעה שלך. לאחר הרכישה, תצטרך להחזיק אותו לפחות 45 ימים, אך תוכל לפדות אותו בכל עת לאחר מכן. יש לציין שאת התשואה הגבוהה ביותר תקבל אם תמתין עד למועד הפירעון.

חלק מהמשקיעים שמים את הכספים שלהם באגרות חוב ממשלתיות מכיוון שהם בטוחים ודיי נזילים. בנוסף, כדאי לדעת שיכול להיות שתוכל לקבל ריבית זהה או דומה מחשבון חיסכון עם תשואה גבוהה שאליו תוכל לגשת בכל שלב, לכן, חשבון חיסכון יכול להיות הדרך המתאימה יותר לפעמים, במיוחד אם אתה נותן עדיפות לנזילות מיידית.

לאג"ח האוצר יש כמה יתרונות וחסרונות, אז כדאי לשקול את הנקודות הבאות לפני שאתה קונה אג"ח, למשל:

איכות האשראי – אג"ח ממשלתיות מגובים על ידי ממשלת ארה"ב, ולכן הם נחשבים בדרך כלל לבעלות איכות האשראי הגבוהה ביותר. מה הכוונה 'איכות האשראי'? הכוננה היא לסבירות שאדם או ישות/ממשלה יכולים להחזיר את החובות שלהם. במקרה המדובר בכתבה זו, איכות האשראי היא למעשה הסבירות שממשלת ארה"ב תוכל להחזיר לך כסף בגין החזקת אג"ח של האוצר.

הטבות מס – הריבית שאתה מרוויח כפופה למסי הכנסה פדרליים אך לא למסי הכנסה ממלכתיים או מקומיים. עם זאת, ייתכן שתצטרך לשלם מסים על רווחי הון אם אתה מוכר את האג"ח שלך לפני תאריך הפירעון שלך. אז שוב, חשוב לבדוק עם עצמך האם אתה זקוק לנזילות מיידית או שיכול להמתין לתאריך הפירעון. משקיעים יכולים לקנות אג"ח ממשלתיות עם מועדים שנעים בין ארבעה שבועות ל-30 שנה, ושוב, כל משקיע יקבל החלטה בהתאם לצרכים שלהם, יעדי ההשקעה, סובלנות לסיכון ועוד. פשוט אין נוסחה אחת שנכונה לכולם.

סיכון מול תשואה – למרות ששום השקעה אינה בטוחה ב-100%, לאג"ח ממשלתי יש רמת סיכון זניחה. זאת משום שניירות הערך האלה מגובים על ידי ממשלת ארצות הברית, אין כמעט סיכוי שלא תראה החזר על ההשקעה שלך. למרות החששות המתמשכים לגבי התקציב והגירעונות של ארה"ב, מעולם לא קרה שארה"ב לא עמדה בהתחייבות.

תשואה נמוכה יותר: בדרך כלל תרוויח פחות ריבית על אג"ח ממשלתית בהשוואה לניירות ערך אחרים שהם בעלי סיכון גבוה יותר, כמו מניות לדוגמא.

יש שיקולי מס: אם אתה קונה אג"ח ומחזיק בה עד לפדיון או מוכר אותה ברווח, זה נחשב לרווח הון וזה יהיה כפוף למסים בהתאם לנהלים של אותה מדינה.

יש סיכוני ריבית: כמו כל איגרות החוב, גם איגרות החוב כפופות לתנודתיות מחירים כתוצאה משינויים בריבית השוק.

נזילות – תאריך הפירעון של האוצר שאתה משקיע בהם יקבע עד כמה ההשקעה שלך תהיה נזילה (כלומר, כמה קל יהיה למכור אותה). אג"ח אוצר, שיש להם מועדים של שנה או פחות, יהיו האופציה הנזילה ביותר בעוד שאיגרות חוב ל-30 שנים יעניקו לך את הנזילות הנמוכה ביותר. יחד עם זאת יש לציין שבעולם ההשקעות, אג"ח הן נחשבות לדיי נזילות: תמיד יש שוק לאג"ח ממשלת ארה"ב. אז אתה תמיד יכול למכור אותם די מהר.

סיכון אשראי או ברירת מחדל: לכל איגרות החוב יש גם סיכון לחדלות פירעון, ולכן מי שמחזיק אג"ח של האוצר, צריך לעקוב אחר ההשקעה שלו כדי לאתר סימנים לסיכון מוגבר למחדל.

האם כדאי עכשיו לקנות אגרות חוב ממשלתיות של ארצות הברית?

כששוק המניות בירידות, אפשרויות השקעה בסיכון נמוך כמו אג"ח אוצר מתפקדות בדרך כלל טוב יותר ממניות מסוימות הקשורות לשוק ונכסים תנודתיים אחרים. איגרות החוב של האוצר בדרך כלל מתפקדות בצורה הטובה ביותר במהלך ירידות ומיתון בבורסה. עכשיו, אתה צריך לעשות הערכה – האם השוק לקראת ירידות או ההיפך? אך לאורך זמן, כדאי לדעת נתון מעניין שעלה ממחקר שנעשה: רוב המניות למעשה מפסידות כסף, ואג"ח של ממשלת ארה"ב הניבו תשואות טובות יותר מכמעט 60% מהמניות שנרשמו אי פעם בוול סטריט.

אם אתם מחפשים אפשרות השקעה בסיכון נמוך יחסית עם נזילות גבוהה ואופקי זמן יחסית גמישים, איגרות חוב ממשלתיות של האוצר הן בחירה טובה. אבל לפני רכישת אג"ח של האוצר, חשוב להבין את הסוגים השונים, איך הן עובדות וכמה מהיתרונות והחסרונות שלהם.

לסיום, מכיוון שאג"ח ממשלתי לא מציעים צמיחה או תשואות גבוהות במיוחד, אג"ח לא פופולאריות בקרב משקיעים צעירים שנוטים ללכת על נכסים עם צמיחה וסיכון גבוה יותר. ובכל זאת, הם יכולים להיות דרך מצוינת לגוון את ההחזקות הפיננסיות של כל אחד.

אין בכתוב כל המלצה לביצוע פעולה כלשהי, כולל רכישה/קנייה/החזקה של סוגי ניירות הערך המופיעות בכתבה על סמך הפרשנות המוצגת. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

הצטרף אלינו היום והחל לסחור עם פלטפורמת מסחר בשוק ההון הטובה בעולם עם אפליקציית מסחר בשוק ההון מתקדמת ביותר וכלי ניתוח נוספים.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

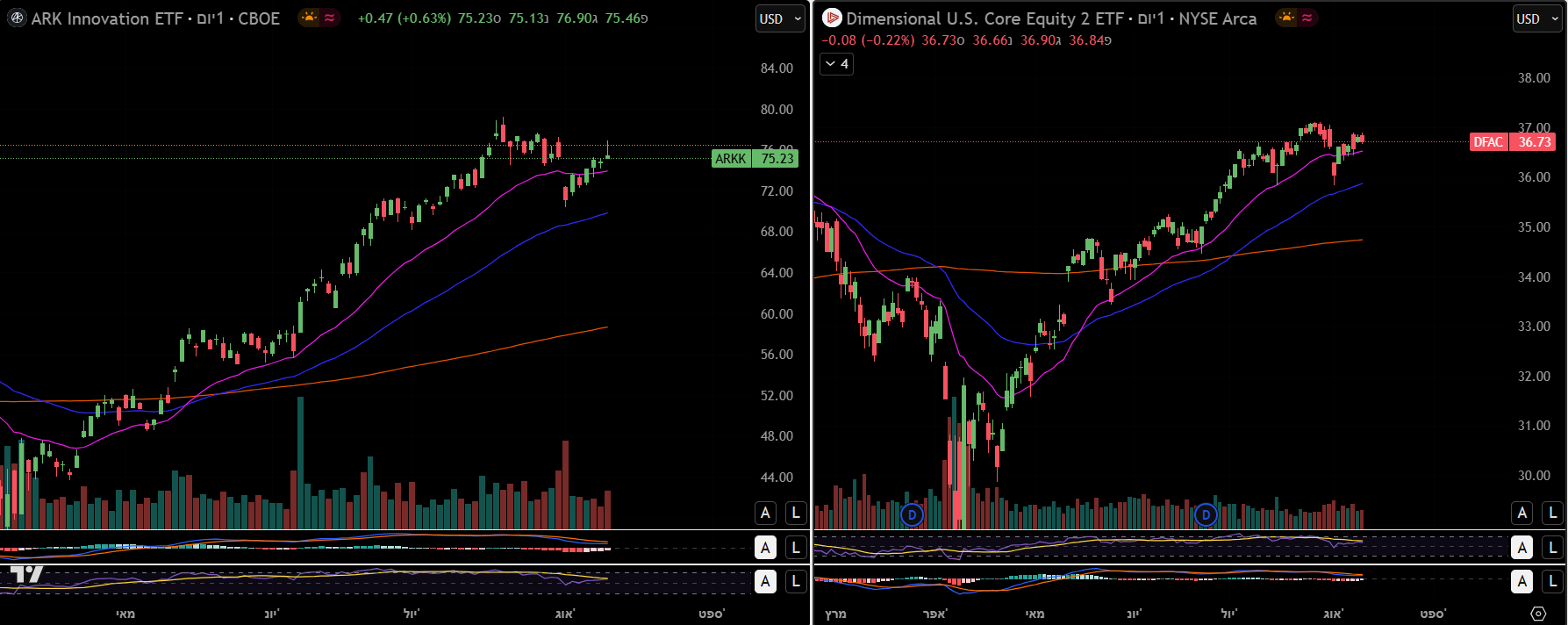

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית

יועצים פיננסיים חושבים שכדאי כעת להשקיע במניות טכנולוגיה וביטחון – שתי מגמות שעשויות להוות הזדמנות למשקיעים

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית