איפה כדאי להשקיע כשהריבית יורדת?

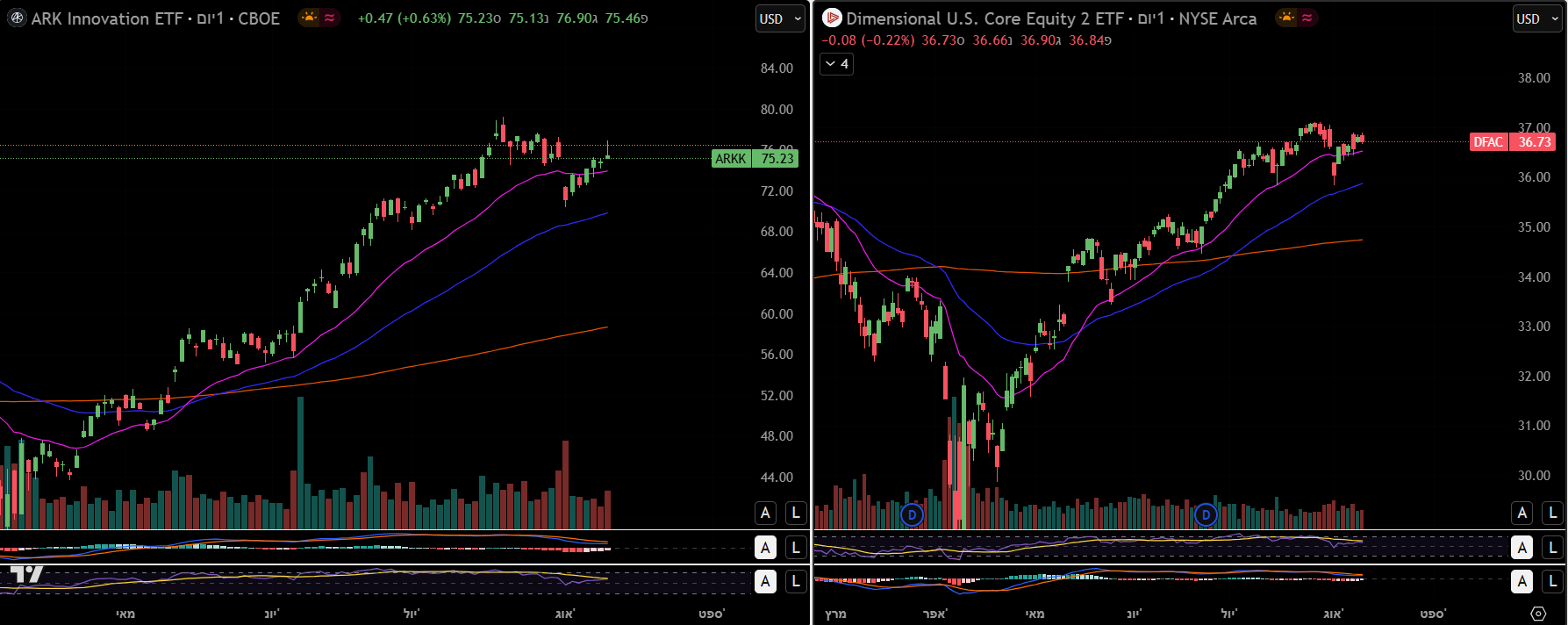

אג"ח, פיננסים, נדל"ן וחברות קטנות אמורות לתפקד טוב אם הכלכלה תמשיך לצמוח והריבית תמשיך לרדת. גם נסיגות בביג טק יכולות להוות הזדמנות למרות הערכות השווי הגבוהות.

עכשיו, כשהסתיים הוויכוח על כמה הפד יקצץ בפגישתו בספטמבר לאחר שהפד הוריד את הריבית ב-0.5% די מפתיעים, ברור יותר ויותר שהריבית הולכת לכיוון נמוך יותר. שיעורי ריבית נמוכה יותר על הלוואות לעסקים, אג"ח, כרטיסי אשראי ומשכנתאות פירושם צמיחה כלכלית מהירה יותר, שיכולה להיות מתורגמת לשוק מניות שורי.

מי הולך להנות מהמגמה הזו? כמעט כל מגזרי התעשייה ייהנו מהורדות ריבית במידה כזו או אחרת, אבל חלק מהסקטורים וחלק מסוגי הנכסים מצליחים במיוחד בסביבה כלכלית של ריבית נמוכה יותר. במילים אחרות, הפחתות הריבית שבאופק מחייבות גישה חדשה ושונה להקצאת נכסים.

אז במה כדאי לשקול להשקיע כשהריבית יורדת? התשובה היא אג"ח, נדל"ן ודיור, מניות קטנות ופיננסיים.

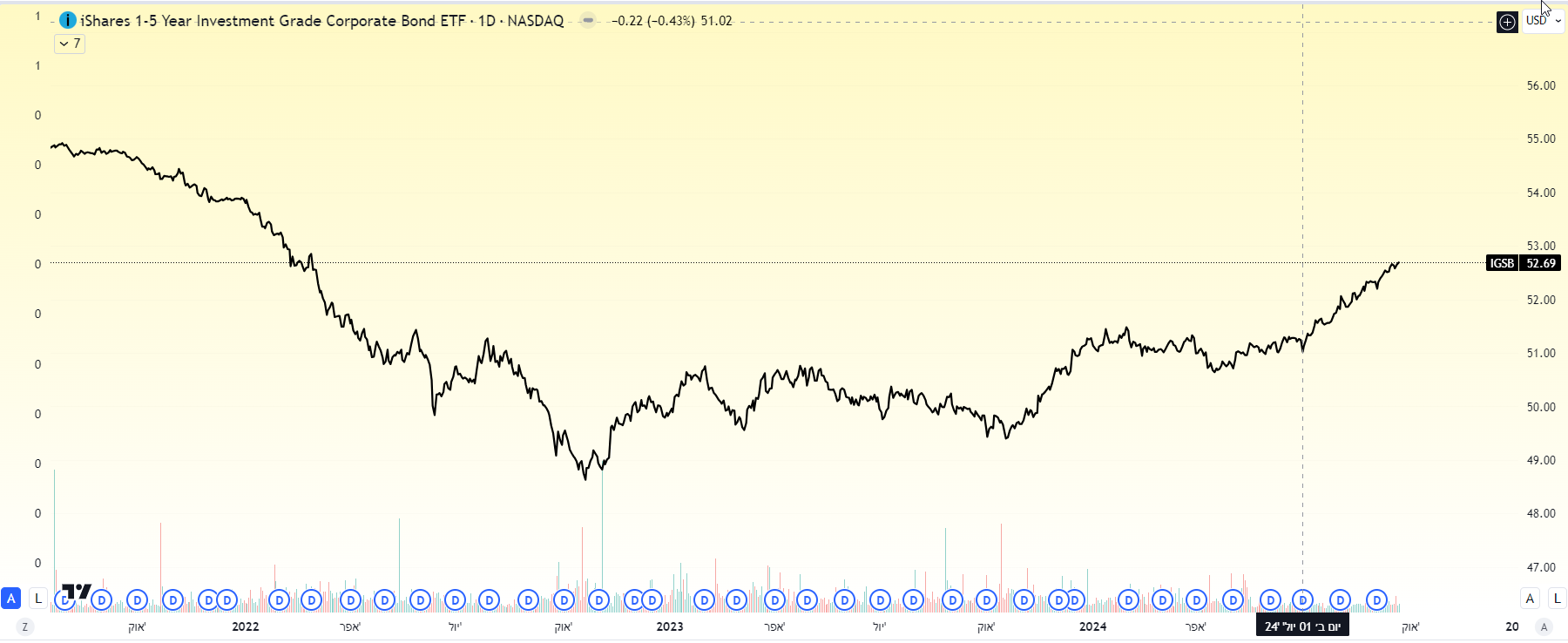

איגרות חוב

הן ידועות גם בשם ניירות ערך בעלי הכנסה קבועה. הסיבה לכך היא שרוב איגרות החוב משלמות הכנסה ריבית בלתי משתנה, או קבועה, עד שהן מבשילות מתישהו בעתיד. מטבען, איגרות חוב שהונפקו בתקופות של ריבית גבוהה יותר משלמות ריבית גבוהה יותר שננעלת עד לזמן הפדיון. כאשר השערים יורדים, שהונפקו בעבר, אגרות חוב בריבית גבוהה יותר שהונפקו בעבר הופכות ליותר בעלות ערך יותר לעומת החדשות, שמניבות הכנסה נמוכה יותר. המשמעות היא שכשרמת הריבית הכללית יורדת, הרמה הכללית של מחירי האג"ח עולה כי אלו שכבר נמצאים בשוק משלמים יותר ולכן הם בעלי ערך רב יותר.

משקיעים שיכולים להרשות לעצמם להיות אגרסיביים עשויים לשקול אג"ח עם תשואה גבוהה, הנקראות לעתים קרובות אג"ח זבל. אך רכישת אג"ח בודדות עם תשואה גבוהה כעיקרון אינה מומלצת לרוב המשקיעים.

מי שלא רוצה לקחת סיכונים עם אג"ח זבל ורוצה את התשואות הגבוהות יותר הקשורות לאג"ח קונצרניות, צריך לחפש תעודת סל איכותית של אג"ח קונצרניות, כמו iShares 1-5 Year Investment Grade Corporate Bond ETF (IGSB). לקרן הזו יש נכסים של 21 מיליארד דולר ויחס הוצאות נמוך של 0.04% בלבד. זו בחירה דיי טובה כשהריביות הולכות ויורדות.

משקיעים שמרניים יותר כנראה יראו באיגרות חוב ממשלתיות של ארה"ב השקעה אטרקטיביות. רוב פלטפורמות הברוקראז' מקלות על רכישת אג"ח ממשלתיות, כי לריבית והקרן שלהן יש גיבוי של ארה"ב. עם זאת, אפשר גם ללכת על קרנות ותעודות סל לצורך העניין, יש שפע מהן. למשל, בחירה פופולרית אחת בעלות נמוכה היא Vanguard Intermediate-Term Treasury Index Fund ETF (VGIT). הקרן הזו משקיעה בניירות ערך של משרד האוצר עם מועדים שנותרו של בין שלוש ל-10 שנים.

מניות קטנות

מדד ראסל 2000, שכידוע כולל חברות קטנות יותר, עלה ב-2.1% אחרי ההודעה על הורדת הריבית, וכשיו"ר הפד הביע אמון בשליטה באינפלציה והדגיש את החוסן הכלכלי של ארה"ב, ועל הדרך רמז על הורדות ריבית נוספות בהתבסס על נתונים שיתקבלו בהמשך, מבחינת מניות קטנות המשמעות היא שיש עכשיו ציפיה לעלויות תפעול נמוכות יותר ורווחים גבוהים יותר עקב הורדת הריבית, אלא אם ארה"ב תיכנס למיתון.

תעודות הסל שיכולות להיות נקודת התחלה טובה הן iShares Russell 2000 Growth(טיקר: IWO) ותעודת הסל SPDR S&P 600 Small Cap Growth (SLYG) שמציעות חשיפה למניות קטנות עם פוטנציאל צמיחה גבוהה.. SLYG מעט זולה יותר והיא כנראה תניב תשואות גבוהות יותר מ- IWO כי האחזקות שלה מרוכזות יותר.

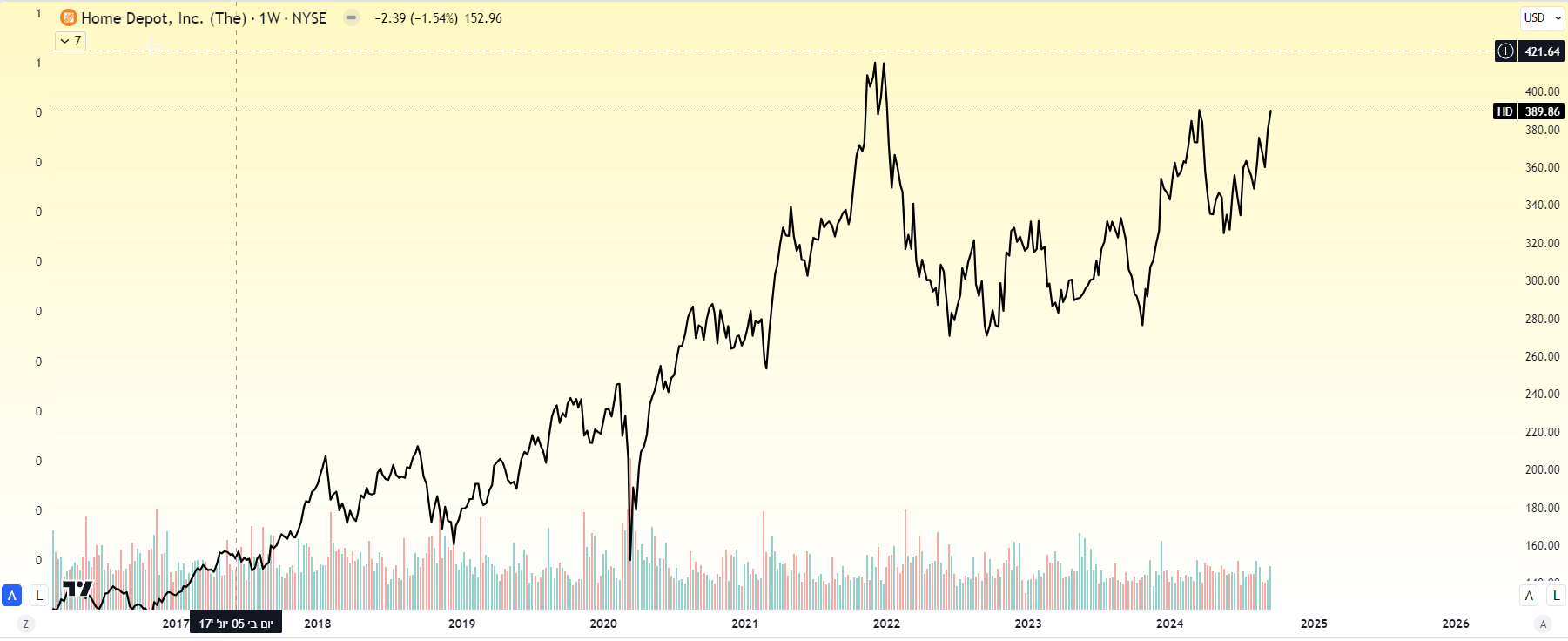

נדל"ן ודיור

כשהריבית יורדת, הריבית על משכנתאות למגורים ומסחר בוודאי ישפיע לטובה. אלו בדרך כלל חדשות טובות עבור קרנות השקעות נדל"ן (REIT), בוני בתים וקמעונאים לשיפורי בתים. ככל שהנדל"ן, גם למגורים וגם נדל"ן מניב – הופך להיות פחות יקר מבחינת הבעלות, נתחיל לראות יראה יותר פיתוח, יותר עסקאות נדל"ן גדולות ויותר מכירות בתים צמודי קרקע, כל אלו מבשרים טובות לנדל"ן וגם לתחומים משיקים. למשל, Invitation Homes Inc. (INVH) אמור להצליח במיוחד כשהריביות יורדות. היא קונה ומשכירה בתים צמודי קרקע ועשויה להרוויח יפה משיעורי משכנתא נמוכים יותר.

גם ענקיות שיפוץ הבית Home Depot (טיקר: HD) ו – Loe's Cos (טיקר:LOW) אמורות לראות את המכירות והרווחים שלהן גדלים אם הירידה בריביות המשכנתאות למגורים תגרום לתנופת דיור כך שכרגע יכול להיות זמן מצוין לשקול לקנות את אחד המניות האלה.

אותו הדבר ניתן לומר על חברת בניית הבתים של 15 מיליארד דולר Toll Brothers Inc. (TOLL) או המקבילה שלה ב-28 מיליארד דולר PulteGroup Inc. (PHM). לחלופין, משקיעים שאוהבים יותר גיוון ממה שמניות בודדות יכולות להציע, תעודת הסל SPDR S&P Homebuilders (XHB) בסך 2 מיליארד דולר עשויה להיות מתאימה יותר.

מוסדות פיננסיים

ההון הוא נשמת אפו של המגזר הפיננסי. מובן מאליו שככל שעלות ההון יורדת, חברות פיננסיות כמו חברות ביטוח, מנהלי נכסים, חברות כרטיסי אשראי ובנקי השקעות עשויים להרוויח יפה מאוד.

משקיעים שמחפשים ניהול מקצועי ורמה גבוהה של גיוון יכולים לבדוק את קרן Fidelity Select Brokerage & Investment Management (FSLBX) בסך 917 מיליון דולר. הקרן זו מנוהלת על ידי Fidelity Investments וצפויה לחוות צמיחה משמעותית בחודשים הקרובים עם ירידת הריבית.

אגב, בנקים אזוריים ולאומיים וקרנות בנקאיות לא נהנים מהורדות ריבית באותה מידה כמו מנהלי נכסים וחברות ביטוח משום שהבנקים מוגבלים מאוד מבחינת מה שמותר להם להשקיע. אז מי שמעוניין במניות בנקים, יכול לבחור באחת עם קווי עסקים מגוונים ורחבים כמו ג'יי פי מורגן (טיקר:JPM).

אין בכתוב כל המלצה לביצוע פעולה כלשהי, כולל רכישה/קנייה/החזקה של סוגי ניירות הערך המופיעות בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

הצטרף אלינו היום והחל לסחור עם פלטפורמת מסחר בשוק ההון הטובה בעולם עם אפליקציית מסחר בשוק ההון מתקדמת ביותר וכלי ניתוח נוספים.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית

יועצים פיננסיים חושבים שכדאי כעת להשקיע במניות טכנולוגיה וביטחון – שתי מגמות שעשויות להוות הזדמנות למשקיעים

המנוע של הבינה המלאכותית עובד שעות נוספות ושורף לא מעט מזומן, אך OpenAI ממשיכה לדהור עם המבט קדימה

Nebius מציעה שירות גמיש, בעל ביצועים גבוהים ובמחיר נמוך, לצד מאזן כספי חזק במיוחד, לכן שווה לבחון אותה לעומק כדי להבין האם היא מהווה הזדמנות...

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית

יועצים פיננסיים חושבים שכדאי כעת להשקיע במניות טכנולוגיה וביטחון – שתי מגמות שעשויות להוות הזדמנות למשקיעים