שוק המניות בארה"ב בשיא - יש לכך כמה סיבות

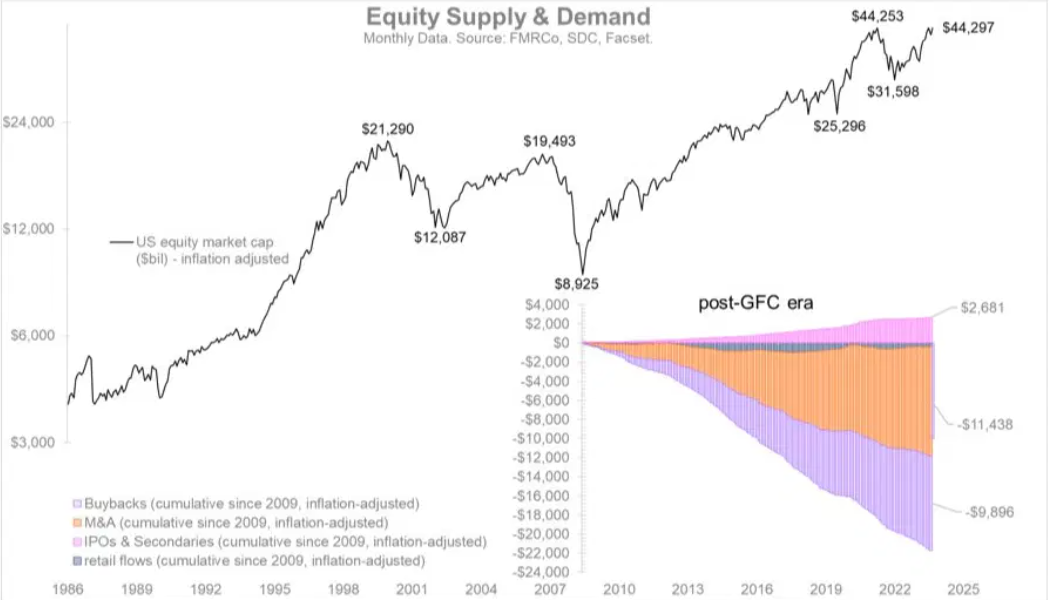

נראה שהמניות בארה"ב מתמודדות עם היצע מידלדל – היצע נמוך יותר הוא חלק משמעותי מהסיבה לכך שהשוק האמריקני עקף את השווקים הגלובליים האחרים במשך זמן כה רב

אז מה קורה פה?

המניות בארה"ב נמצאות בשוק שוורי ארוך טווח במשך כ-15 שנה – ורוב האנשים מייחסים זאת בעיקר לדברים כמו עליות בשווי, צמיחה ברווחים ותשואות דיבידנד אטרקטיביות. אבל יש גורם נוסף, שמתעלמים ממנו לעתים קרובות וזה המחסור.

מתברר שמאז שנת 2009, רכישות חוזרות של מניות היו מאד פופולאריות. רכישות חוזרות של מניות מאפשרות לחברות לקנות בחזרה את המניות שלהן, לצמצם את מספר המניות בשוק ולהגביר את הרווח למניה בתהליך הזה. רכישות חוזרות גם מובילות ליחס תשלומים נדיב יותר (כלומר, הרווחים המוחזרים למשקיעים כדיבידנדים) וכן, ניחשתם נכון, הן גם גורמות ליחס מחיר לרווח (P/E) גבוה יותר.

גם עסקאות מיזוג ורכישה היו פופולאריות באותה תקופה, וכל המהלכים האלה מדללים את מאגר המניות שם בחוץ, כי המניות של החברה הנרכשת לרוב נמחקות (או במקרה של מיזוג, הן מאוחדות). אז, ביחד, זה הופך את המניות למעטות יותר.

אנליסטים של Fidelity ניתחו את המספרים ומצאו משהו בולט: רכישות חוזרות ופעילות של מיזוגים ורכישות גרמו להיעלמות מניות של 21.3 טריליון דולר מאז שנת 2009, בעוד שרק 2.7 טריליון דולר במניות חדשות הונפקו. חוסר ההתאמה הזה בשוק שערכו הכולל הוא 44 טריליון דולר בלבד – גרם לחוסר איזון עצום של היצע וביקוש.

במילים אחרות, רכישות חוזרות ומיזוגים ורכישות מחקו מהשוק מניות של 21.3 טריליון דולר, הרבה יותר מ-2.7 טריליון דולר שהונפקו, מה שיצר חוסר איזון משמעותי מבחינת ההיצע והביקוש בשוק שכאמור עומד על 44 טריליון דולר.

כל הנ"ל מהווים חלק עצום מהסיבה לכך שהשוק האמריקני עקף את השווקים הגלובליים האחרים בצורה כל כך ברורה במשך זמן כה רב.

וכשחברות נוספות נשארות פרטיות ורכישות חוזרות בחברות ציבוריות עדיין מתרחשות, קשה לראות את המגמה הזו מתהפכת בזמן הקרוב ולמען האמת, זה גורם למניות בארה"ב להיות קצת כמו ביטקוין כלומר, מעין נכס סיכון שמה שתומך בו זה עליה בביקוש והיצע מוגבל.

גורם תומך נוסף הוא השקעות שזורמות לעבר ארה"ב. קרן המטבע הבינלאומית (IMF) חשפה כי ארה"ב קיבלה כעת יותר מההשקעות בעולם מאשר בעבר. לפני המגיפה, רק 18% מהמזומנים של המשקיעים בעולם הוזרמו לארה"ב. כיום, הנתון הזה קרוב לשליש. ומיותר לציין שכשאמריקה מושכת את תשומת הלב, יש פחות מה להזרים למקומות אחרים.

מגזר הטכנולוגיה מוביל את השוק

אך כמובן שזה לא הדבר היחיד שדוחף את השווקים. גם האופטימיות סביב הטכנולוגיות דוחפת את וול סטריט למעלה. המדדים העיקריים של וול סטריט כבר חודשיים רק עולים ועולים ומה שמניע זאת מעבר לכל הנ"ל זה העליות במגזר הטכנולוגי, כל זה קורה בזמן שכמו תמיד, המשקיעים ממתינים לנתונים כלכליים קריטיים ותובנות נוספות מהפדרל ריזרב.

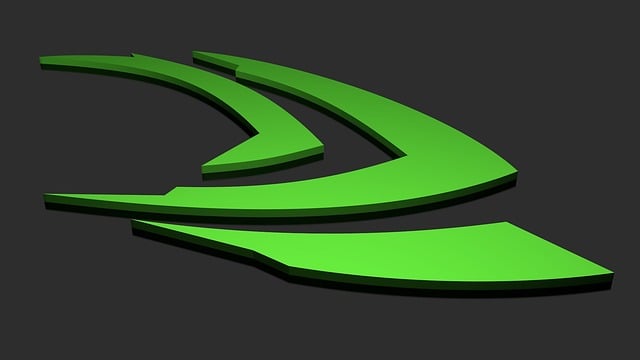

במסחר של יום שני, מדד הדאו ג'ונס זינק ב-0.04%, בעוד שמדד S&P 500 והנסדא"ק טיפסו ב-0.21% ו-0.17%, בהתאמה. דיי ברור שהעליות האלה למעשה רוכבות על הגב של ענקיות טכנולוגיה כמו אפל ומיקרוסופט, שעלו ב-2.1% וב-0.4%. מצד השני, אמהם אנבידיה ירדה ב-0.7% מהשיא בכל הזמנים אך ראינו עוצמה רחבה של מגזר השבבים. נציין שבעוד שהטכנולוגיה זרחה כמגזר בעל הביצועים הטובים ביותר, מגזר הנדל"ן והשירותים דווקא ראו ירידות.

אגב, המומנטום של מגזר הטכנולוגיה, במיוחד בתחום הבינה המלאכותית, הוביל את גולדמן זאקס לשנות את יעד סוף השנה של S&P 500 ל-5,600 נקודות, ויש מי שאפילו קבע יעד שאפתני של 6,000 נקודות (Evercore ISI). זה מדגיש עד כמה למגזר הטכנולוגיה יש תפקיד משמעותי בהנעת השווקים.

המשקיעים תוהים מה הצעד הבא של הפדרל ריזרב

השווקים עוקבים מקרוב אחר הנאומים של פקידי הפדרל ריזרב והנתונים הכלכליים הקרובים, כמו מכירות קמעונאיות במאי והתחלות דיור. כזכור, הפד ממש לאחרונה הוריד את הציםיות להפחתת הריבית לשנת 2024, זאת למרות שהמשקיעים עדיין מעריכים שיהיו שני הורדות ריבית של 0.25% עוד השנה. המשקיעים נמצאים בתקופה שהם כל הזמן עושים הערכות לגבי המדיניות המוניטרית והבריאות הכלכלית של ארה"ב כי זה מהווה מפתח להבנת כיווני השוק העתידיים וגם מה שמשפיע על אסטרטגיות המשקיעים.

אין בכתוב כל המלצה לביצוע פעולה כלשהי על סמך הנתונים והפרשנות המופיעים בכתבה, כולל רכישה/מכירה/החזקה של ניירות הערך המופיעים בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

הצטרף אלינו היום והחל לסחור עם מערכת המסחר בבורסה הטובה בעולם עם אפליקציית מסחר בשוק ההון מתקדמת ביותר וכלי ניתוח נוספים.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

אחרי ירידות בתחילת השנה – מניית אנבידיה חוזרת לשיאים, עוקפת את מיקרוסופט ואפל בדרך לכתר, ומציגה חזון שאפתני לעתיד שבנוי על בינה מלאכותית.

הסטייבלקוינים משנים את חוקי המשחק וממחוללים מהפכה שקטה בעולם התשלומים. משקיעים נבונים יכולים להשקיע בתשתיות שהם נשענים עליהן

מיקרון נמצאת בתנופה. הדוח שפרסמה ביום רביעי חשף תמונה מעודדת להווה ולעתיד.החברה היכתה את התחזיות הן בשורת הרווחים והן בשורת ההכנסות

זה מתחיל להרגיש כמו תקליט שבור כשמדברים על השקעה בזהב שמגיע לשיאים חדשים כל פעם מחדש. איך כדאי להשקיע בזהב

DoorDash שומרת על קצב צמיחה יפה: רווחיות, התרחבות בינלאומית ואופטימיות מצד האנליסטים. האם זה הזמן להשקיע בה?

בעוד נכסים כמו הזהב והמניות נסחרים סביב שיאים, שוק אחד נשאר מאחור – ויתכן ששם טמונה ההזדמנות של גל הנזילות הבא

אחרי ירידות בתחילת השנה – מניית אנבידיה חוזרת לשיאים, עוקפת את מיקרוסופט ואפל בדרך לכתר, ומציגה חזון שאפתני לעתיד שבנוי על בינה מלאכותית.

הסטייבלקוינים משנים את חוקי המשחק וממחוללים מהפכה שקטה בעולם התשלומים. משקיעים נבונים יכולים להשקיע בתשתיות שהם נשענים עליהן

מיקרון נמצאת בתנופה. הדוח שפרסמה ביום רביעי חשף תמונה מעודדת להווה ולעתיד.החברה היכתה את התחזיות הן בשורת הרווחים והן בשורת ההכנסות

זה מתחיל להרגיש כמו תקליט שבור כשמדברים על השקעה בזהב שמגיע לשיאים חדשים כל פעם מחדש. איך כדאי להשקיע בזהב