ניתוח מניות - כיצד לנתח מניה ב-6 צעדים פשוטים

החלטה האם לקנות מניה להשקעה או לא היא דילמה קשה, אז ננסה לפרק את המיסטיקה סביב עולם הפיננסים הזה

מדי פעם, מניות של חברה כזו או אחרת יעוררו את העניין שלך – אולי בגלל משהו שקראת או שמעת מחבר (בתקווה, שהוא אחד עם רקורד השקעות מוצק). וזה רגע שמדליק אצלך כמה רעיונות מידיים, אבל מה שתעשה בשלב הבא הוא מה שחשוב באמת. אם תתמהמה לא תעשה כלום, ההזדמנות עלולה להיעלם. לכן לפעמים תרצה לעשות הערכה מהירה ולגלות השקעה שראויה לכסף שהרווחת קשה. אך לא לפני ששאלת את עצמך כמה שאלות שיעזרו לך לנתח את המניה:

להלן שש שאלות חשובות שיכולות לעזור לך לנתח מניה.

- מה החברה עושה?

כשאתה קונה מניות, אתה הופך לבעלים חלקי של החברה, לא משנה כמה (או כמה) מניות אתה מחזיק. אז חשוב להתייחס לכל קניה של מניות כאילו אתה בעצם קונה את כל החברה. וזה אומר לוודא שאתה מבין מה החברה עושה ואיך היא מרוויחה את הכסף שלה

אולי לחלקכם זה נשמע מובן מאליו, אבל תתפלאו לדעת כמה אנשים מתעלמים מהשאלה הבסיסית הזו. זו אמנם דוגמא קיצונית, אך למשל, לא חסרים משקיעים שקנו את המניות של אנרון בזמנו מבלי להכיר את חברת האנרגיה הזו שדיווחה על שפע של רווחים רק כדי להתמודד עם הפסדים עצומים לאחר שנחשף כי חלק ניכר מהרווחים הללו היו בכלל פיקטיביים.

לא סתם אמר פיטר לינץ' – "לעולם אל תשקיע ברעיון שאתה לא יכול להמחיש עם עפרון" משקיעים אלה יכלו להימנע מלשרוף כסף אם היו הולכים אחרי העצה החכמה של לינץ'.

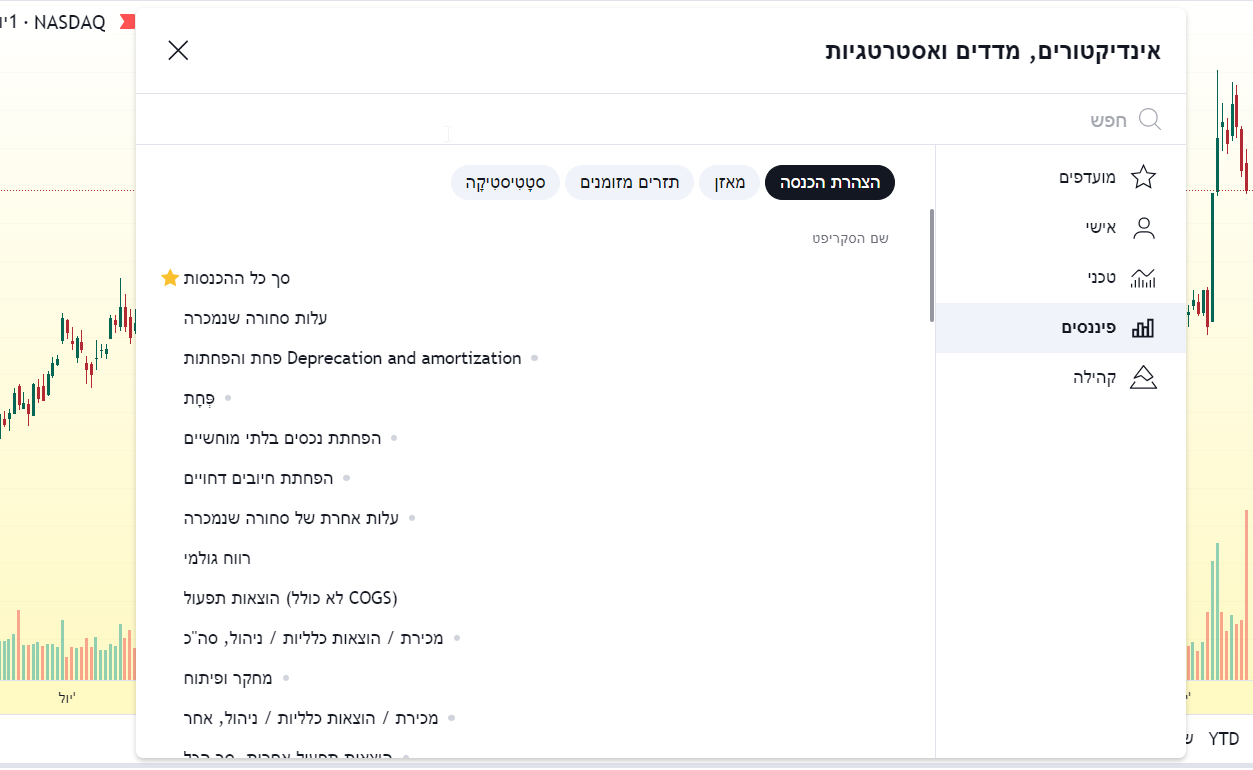

לכן, לפני שמשקיעים במניה, צריך להקדיש כחצי שעה לעיון בדוחות השנתיים של החברה (במיוחד בסעיף הסקירה העסקית), הדוחות הכספיים, האתר, הצהרות המשימה והחזון ומצגות המשקיעים. כל אלה זמינים באופן נרחב וניתן למצוא אותם בדרך כלל בדף האינטרנט של קשרי המשקיעים של כל חברה.

- בחינת הענף והתחרות?

חברות לא פועלות בחלל ריק: הן חלק מתעשייה רחבה יותר עם ספקים, מתחרים, לקוחות מפתח וכו'. ויש שלושה דברים חשובים לנתח כשמסתכלים על הענף והתחרות.

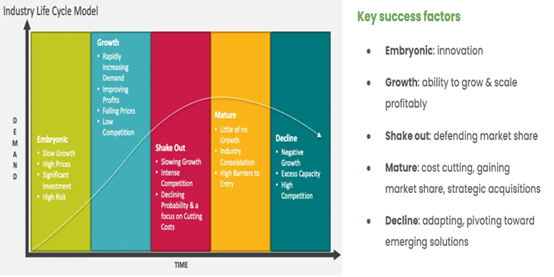

ראשית, לקבוע היכן נמצאת התעשייה במחזור החיים שלה, המורכב מחמישה שלבים עיקריים. זה חשוב כי מה שהופך חברה למצליחה עשוי להשתנות, תלוי באיזה שלב במחזור התעשייה שלה נמצאת. ניתן למצוא ברשת אינסוף מודלים של שלבי מחזורי חיים ולהעזר בהם כדי להבין מה גורם לחברה להצליח בכל אד מהשלבים.

שנית, חשוב להעריך האם הענף הוא מחזורי או לא מחזורי. תעשיות מחזוריות משתנות עם המחזורים הכלכליים וחוות צמיחה גבוהה בתקופות פריחה וירידות חדות בירידה, ואילו תעשיות לא מחזוריות נשארות יציבות, ומציגות ביקוש עקבי ללא קשר לתנאים הכלכליים. זה אמור להשפיע על ההשקפה שלכם ויעזור לכם להחליט האם זה הזמן הנכון להשקיע. למשל, רכישת מניות מחזוריות ממש לפני מיתון זה צעד לא מומלץ.

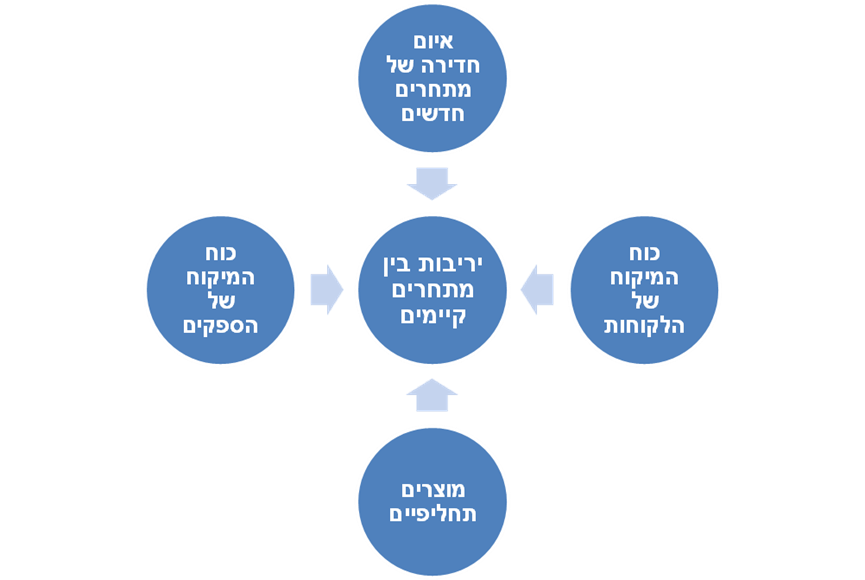

שלישית, חשוב לנתח את הנוף התחרותי של התעשייה לפי הכוחות השונים. חמשת הכוחות של פורטר (להלן) היא כלי טוב לכך. דוגמה היפותטית לענף מושלם להשקעה בה היא תעשייה ללא איומים של מצטרפים חדשים או מוצרים תחליפיים, כוח מיקוח קטן מאוד לספקים ולקוחות, ויריבות נמוכה מאוד בין המתחרים הקיימים – מצב כזה לרוב מספק לך נקודת התחלה טובה.

- האם לחברה יש נתונים פונדמנטליים חזקים?

וורן באפט אמר "הרבה יותר טוב לקנות חברה נפלאה במחיר הוגן מאשר חברה הוגנת במחיר נפלא."

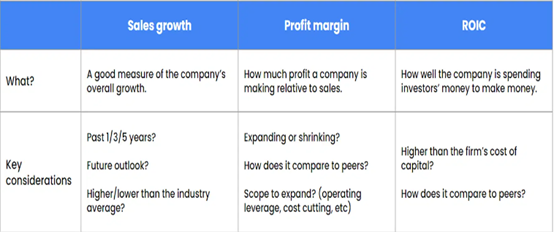

יש אנשים שיש להם כישרון לזהות חברות שנמצאות במצב לא הכי טוב אבל נמצאות לקראת תפנית חיובית, אבל עבור רובנו, השקעה בחברות איכותיות עם פונדמנטל חזק היא הימור טוב יותר. יש הרבה דרכים לקבוע אם חברה איכותית, אבל בגדול כדאי להתחיל עם שלושת מדדי המפתח הבאים.

שימו לב שדי קל להבין את הצמיחה במכירות ושולי הרווח. החזר על הון מושקע (ROIC) הוא מדד לרווחיות המודד עד כמה חברה השתמשה באופן יעיל בכספי המשקיעים. תשואה גבוהה יותר עדיפה או לפחות החברה צריכה (בסופו של דבר) לספק תשואות גבוהות מעלות ההון שלהן. זה נמדד בדרך כלל כעלות הון ממוצעת משוקללת (*WACC Weighted average cost of capital=), המהווה את שיעור המימון מחוב והון ואת העלות הקשורה לכל אחד. לצורך ההקשר, ה-WACC של חברה ציבורית ממוצעת הוא בסביבות 7%. כדי לחסוך לך קצת כאב ראש…להלן כלי עזר נהדר שאתה יכול להשתמש בו שמתעדכן לעתים קרובות.

(*מחיר/עלות ההון המשוקלל מבטא את העלות שהחברה נדרשת לשלם בגין ההון המשמש אותה לפעילותה, הריבית, משוקללת בהתאם למשקל ההון העצמי ולמשקל החוב. הון של חברה מורכב מהון חיצוני – חוב בגין הלוואות שקיבלה החברה, ומהון עצמי – השקעת בעלי המניות. ייתכן מצב שבו לחברה אין חוב ואז כל ההון שלה הוא הון עצמי).

תזרים מזומנים – בנוסף לשלושת המדדים הללו, חשוב לנתח את תזרים המזומנים של החברה. צריך להבין שחברות יכולות לתמרן ולשחק עם הרווח שהן מדווחות עליו בדוח רווח/הפסד באמצעות הטעיות חשבונאיות, אך לעומת זאת, דוח תזרים המזומנים עוקב אחר הכסף שנכנס ויוצא בפועל. ולכן כאן קשה להן לשחק משחקים – מה לעשות, לא סתם אומרים שמזומן הוא המלך…

איך להעריך את החברה על בסיס מזומנים?

כדי להעריך את ביצועי החברה על בסיס מזומנים, אפשר לבדוק כמה תזרים מזומנים חופשי (FCF=free cash flow) החברה מייצרת – ומה היא עושה איתו. FCF תזרים מזומנים חופשי (FCF) מייצג את המזומנים זמינים של חברה המוחזרים לנושים וכדיבידנדים וריבית למשקיעים.

באופן אידיאלי, מה חשוב לראות כאן? אתה רוצה לראות FCF חיובי וצומח – והוכחה לכך שהחברה משתמשת בכסף הזה כדי לשלם את החוב, להגדיל את המזומנים שלה (להשקעות עתידיות), ולתגמל את בעלי המניות באמצעות דיבידנדים ורכישות חוזרות של מניות.

- האם המניה זולה או יקרה?

ציטוט של באפט נראה כמו פתיחה טובה לשלב זה: "המחיר הוא מה שאתה משלם. ערך זה מה שאתה מקבל" – וורן באפט.

אם אתה משלם יותר מידי על המניה, אתה מסתכן בהפסד עליה – גם אם זו מניה בחברה איכותית. לכן חשוב מאוד להעריך את הערכת השווי של המניה. מדד שהרבה משתמשים בו הוא יחס מחיר לרווח (P/E), המשווה את מחיר המניה הנוכחי של החברה ביחס לרווח העתידי המשוער שלה למניה במהלך 12 החודשים הבאים. היחס בעצם אומר לך כמה היית משלם עבור רווחים עתידיים של חברה בשווי דולר אחד, ומאפשר לך להשוות בקלות את הערכות השווי של מניות שונות.

אמנם אפשר לבדוק יחס ה-P/E בודד של המניה, אבל הוא הופך להרבה יותר משמעותי כשמשווים אותו להיסטוריה של המניה עצמה, למקבילים בתעשייה ולשוק הרחב יותר.

אז איך יודעים מה טוב ומה פחות? בדרך כלל, יחס P/E נמוך יותר מצביע על מניה זולה יותר, בעוד שיחס גבוה יותר מצביע על מניה יקרה יותר. אבל, וזה אבל גדול – צריך לזכור שיחס P/E גבוה יותר בפני עצמו לא אומר בהכרח שמניה מוערכת יתר על המידה: יש הרבה דברים שיכולים להצדיק יחס P/E גבוה יותר למניה, למשל:

- צמיחה מהירה יותר ברווחים

- רווחים באיכות גבוהה יותר (למשל, רוולים שמגיעים מהכנסות צפויות וחוזרות)

- שולי רווח גדולים יותר

- ROIC גבוה יותר

- סיכון חברה נמוך יותר

- צוות הנהלה מעולה

- אישורים מהסביבה ומהמשל (ESG) טובים יותר

- יתרונות תחרותיים חזקים יותר (כי הם מגנים על הרווחים)

- עלות הון נמוכה יותר

לאחר שעברנו על כל הנ"ל, האמת היא שגם לסנטימנט המשקיעים יש השפעה עצומה על הערכות המניות, וזה משהו שמזיז את יחסי ה-P/E הרבה מעל (או מתחת) מהערך המוצדק. ומניה שיש לה יחס P/E נמוך ממה שנראה מוצדק יכולה להיות הזדמנות קנייה טובה, בעוד שמניה עם יחס P/E גבוה מהערך המוצדק עשויה להיות כזו שכדאי להימנע ממנה. לכן זה מוביל אותנו לשאלה החשובה הבאה – מה אחרים חושבים על המניה?

- מה משקיעים אחרים חושבים על המניה?

תמיד כדאי להעריך מה אחרים חושבים על המניה לפני קבלת החלטת השקעה כלשהי. מי הם אותם אחרים? אנו לא מתכוונים לשכנים ממול אלא ל: משקיעים, אנליסטים מקצועיים וצוות ההנהלה של החברה עצמה.

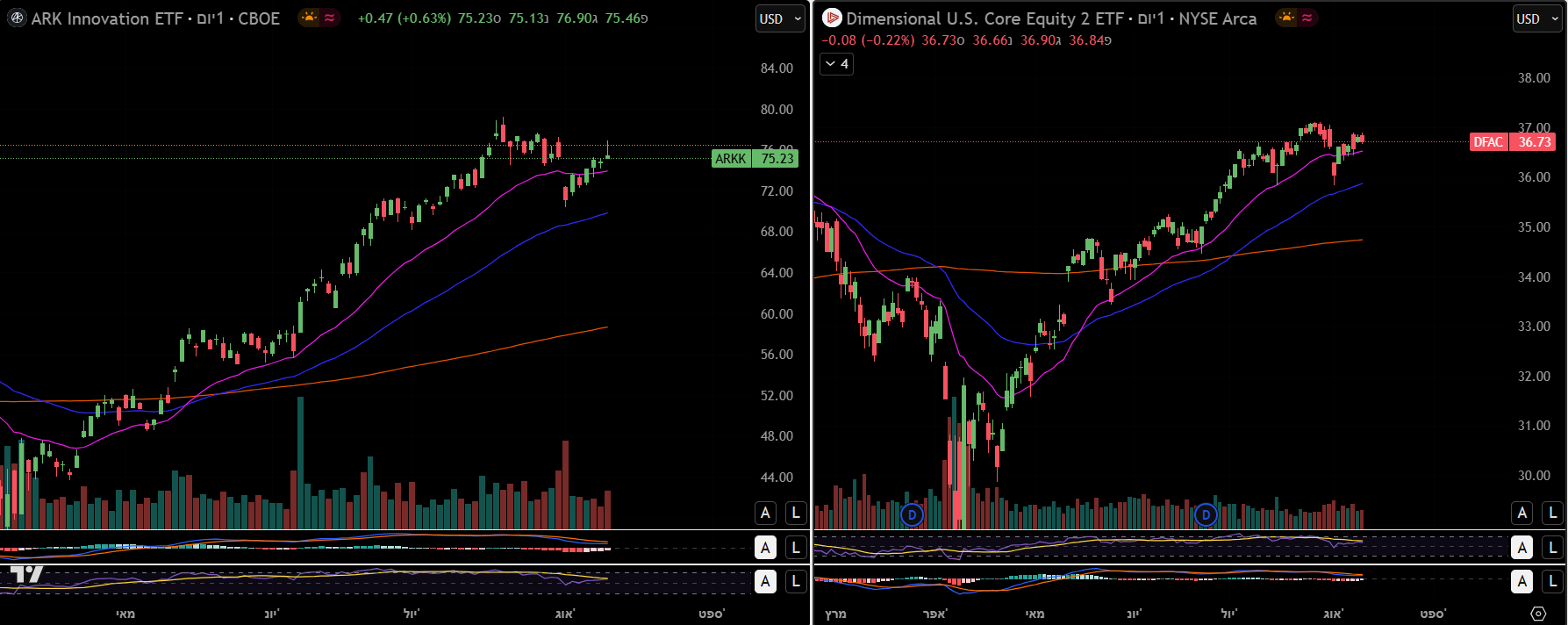

דרך מהירה להעריך את סנטימנט המשקיעים הכולל על המניה היא ללכת קצת על החלק הטכני שלה, כלומר, לבחון את הגרף כדי לראות אם היא במגמת עלייה או ירידה. בנוסף, כדאי לבדוק כמה גבוה או נמוך מחיר המניה מהממוצע הנע שלה ל-50 יום. אם היא נסחרת מעל הממוצע זה מצביע על מגמת עלייה (יתכן שזה זמן טוב להשקעה), ואם היא נסחרת מתחתיו זה מצביע על מגמת ירידה (אולי עדיף להימנע מהמניה). אם כי גם את זה צריך לקחת בערבון מוגבל ותמיד להפעיל את השכל הישר.

איך נדע מה אנליסטים חושבים על המניה?

אפשר לבדוק בקלות מה חושבים אנליסטים מקצועיים על מניה מסוימת על ידי הדירוגים שהם נותנים לה, כולל יעדי מחיר (תוכל למצוא את זה באתרים כמו TradingView). הדירוגים האלה מצביעים על ההשקפה של האנליסטים לגבי השאלה האם משקיעים מוסדיים כמו מנהלי נכסים, קרנות גידור וכדומה – צריכים לקנות או להימנע מניות של חברה מסוימת. דירוגים יכולים להיות חיוביים ("קנייה" או "קניה חזקה") שליליים ("מכירה" מכירה חזקה") או ניטרליים ("החזקה")

אפשר להשתמש בדירוג האנליסטים כבדיקת אישור להשקפה משלך על מניה (רק שים לב שההמלצות נוטות להיות מוטות לכיוון הקצה החיובי של הסקאלה), או כהזדמנות להיות משקיע מנוגד – כלומר, לצאת נגד המלצת קונצנזוס. באופן דומה, מעקב אחר כל שינויי דירוג במהלך החודשים האחרונים יכול לעזור לך לקלוט שינויים בסנטימנט שעשויים לרמוז על פוטנציאל עלייה או ירידה של מניה.

לבסוף, כדי לקבל מושג מה חושבים בצוות ההנהלה של החברה על המניות שלהם, אין צורך לבדוק יותר מידי רחוק, אלא להסתכל על קנייה (או מכירה) פנימיים נטו. פשוט כי זה מראה את כמות המניות נטו שנקנו (או נמכרו) על ידי מקורבים כלומר, בכירים ודירקטורים במהלך, למשל, 90 הימים האחרונים. למקורבים בחברה יש ככל הנראה את הידע הרב ביותר על סיכויי החברה. אז אם רבים מהם קונים מניות, זה מצביע על כך שהם מרגישים טוב עם התחזית של החברה ו/או רואים את המניות שלה כמוערכות בחסר. זה צריך להיות סימן טוב עבורך. כמובן שגם ההפך הוא הנכון.

- עד כמה המניה מסוכנת?

ניהול סיכונים הוא כידוע המפתח להצלחה ארוכת טווח בהשקעה. זה דבר אחד לשקול את האפסייד הפוטנציאלי של מניה, אבל אם אתה לא מחשיב את החיסרון הפוטנציאלי, אתה עלול להפסיד הרבה כסף במקרה והדברים לא הולכים כפי שתכננת. למרבה המזל, זה די פשוט לראות אילו סיכונים מרכזיים עומדים בפני עסק כי למעשה, כל חברה שרשומה בבורסה חושפת אותם בדוחות השנתיים שלה (בדרך כלל בסעיף שנקרא "גורמי סיכון"). כדי להעריך עד כמה מניה מסוכנת, אפשר לבדוק את הבטא שלה ואת יחס החוב-ל-EBITDA נטו של החברה (רווח לפני ריבית, מסים, פחת והפחתות).

הבטא של המניה מודדת את רגישות המניה לשוק הרחב יותר. בטא מעל 1 מצביע על כך שמחיר המניה עשוי לנוע יותר משוק המניות הרחב יותר – בעוד שבטא מתחת ל-1 מצביע על כך שהוא עשוי לנוע פחות. לדוגמה, מניה עם בטא של 1.5 צפויה לעלות ב-15% כאשר שוק המניות הרחב עולה ב-10%, אך ליפול ב-15% כאשר השוק יורד ב-10%. ככל שהבטא גבוהה יותר, המניה תנודתית יותר, ולכן היא מסוכנת יותר כהשקעה.

יחס החוב נטו ל-EBITDA מציג את החוב הנקי של החברה (סך החוב בניכוי המזומנים) ביחס לרווח התפעולי שלה לפני שמביאים בחשבון את ההשפעות של החלטות מימון וחשבונאיות שונות. המשקיעים משתמשים ביחס זה כדי להעריך את נטל החוב של החברה, וחברות שיש להן ערימות חוב עצומות ביחס לרווחים שלהן, נחשבות למסוכנות יותר. המספר עצמו מרמז לכמה שנים חברה תצטרך להמשיך לתפקד כפי שהיא כדי לשלם את כל החוב שלה. תעשיות מסוימות מסתמכות יותר על חוב ועשויות לשאת יחסים גבוהים יותר כתוצאה מכך. אז איך נדע מה איזה מספר לחפש? בדרך כלל, כל דבר מעל חמש (ללא קשר לענף) צריך להיחשב כדגל אדום.

לסיום נסכם את הדברים:

הצעדים הראשונים בהערכת כל מניה קשורים לאיכות החברה: יש להבין מה החברה עושה ואיך בדיוק היא מרוויחה את הכסף שלה, ולאחר מכן לנתח את התעשייה והנוף התחרותי שלה.

לאחר מכן, חשוב לבחון את צמיחת המכירות של החברה, שולי הרווח, התשואה על ההון המושקע ותזרימי המזומנים כדי לראות אם יש לה פונדמנטל חזק. בנוסף, תרצה להשוות את יחס המחיר לרווח קדימה של המניה מול המקבילות שלה ולא יזיק בכלל להשוות זאת גם לשוק הרחב יותר.

לבסוף, חשוב להעריך מה אחרים חושבים על המניה (הכוונה למשקיעים, אנליסטים וצוות ההנהלה של החברה עצמה) ומהם גורמי הסיכון הגדולים ביותר שלה.

עכשיו כל שנותר לך הוא לצאת לצאת לדרך, ליישם את ששת הצעדים הללו ולמצוא את ההשקעה המנצחת הבאה שלך. בהצלחה!

אין בכתוב כל המלצה לביצוע פעולה כלשהי על סמך הנתונים והפרשנות המופיעים בכתבה, כולל רכישה/מכירה/החזקה של ניירות הערך המופיעים בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

הצטרף אלינו היום והחל לסחור עם מערכת המסחר בבורסה הטובה בעולם עם אפליקציית מסחר בשוק ההון מתקדמת ביותר וכלי ניתוח נוספים.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית

יועצים פיננסיים חושבים שכדאי כעת להשקיע במניות טכנולוגיה וביטחון – שתי מגמות שעשויות להוות הזדמנות למשקיעים

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית