שאלת השאלות: איך תדע מתי הגיע הזמן למכור את המניות שלך?

"תקופת ההחזקה האהובה עלינו היא לנצח". (וורן באפט) אבל…דברים לא תמיד מסתדרים בצורה מושלמת ואפילו המשקיע הטוב ביותר לפעמים עושה טעויות

שנם חמישה כללי מכירה שמנהלי קרנות מקצועיים חושבים עליהם כשהם שוקלים מכירת מניות בבורסה: המצב הפונדמנטלי של החברה, הערכת שווי, הפסדים, תזת ההשקעה שלהם והזדמנויות חדשות עבור מניות בורסה.

תקופת ההחזקה האידיאלית היא, כפי שאומר וורן באפט, "לנצח", אבל לצערנו, חברות טובות לא תמיד נשארות 'טובות', לכן לדעת מתי למכור חשוב לא פחות מלדעת מתי ומה לקנות.

אז בואו נצלול לעומק ונעבור על 5 כללי מכירה שמנהלי קרנות מקצועיים נשענים עליהם?

למה חשוב לקבוע כללים ל- מכירת מניות בבורסה?

כאשר השווקים נעים דרומה (למטה), זה עשוי להיות מפתה לממש פוזיציות באופן מיידי כדי להימנע מהפסד נוסף. וכשהם במסלול כלפי מעלה, אנו מתפתים להחזיק במנצחים שלנו יותר מדי זמן. אבל למעשה, האופן שבו אתה מצפה שהשווקים יזוזו לא אמור להשפיע על ההחלטות שלך לגבי מתי לקנות או למכור. זו הסיבה שכל משקיע צריך לעבוד על פיתוח המשמעת העצמית שלו, בהתבסס על יעדי ההשקעה שלו, או במילים אחרות: תכנית עבודה.

אז מתי מנהלי השקעות שוקלים מכירת מניות בבורסה?

- כאשר יש החמרה במצב הפונדמנטלי של החברה

- הערכת שווי הוגנת

- סטופ-לוס – כלל ה 2%

- כאשר התזה משתנה

- כשנוצרות הזדמנויות טובות יותר

תקופת ההחזקה האהובה עלינו היא לנצח". (וורן באפט)

תקופת ההחזקה האהובה עלינו היא לנצח". (וורן באפט)

אז מתי מנהלי השקעות שוקלים מכירת מניות בבורסה?

1. מכירת מניות בבורסה כאשר יש החמרה במצב הפונדמנטלי של החברה

כאשר חברה מפרסמת אזהרת רווח – כלומר, מסמנת שהיא הולכת לאכזב עם התוצאות שלה במידה רבה בהשוואה להנחיות קודמות שהיא נתנה או בהשוואה לציפיות האנליסטים – זה בדרך כלל הסימן הראשון לצרות נוספות בהמשך. למעשה, מנהלי קרנות רבים ימכרו את הפוזיציות שלהם מיד עם פרסום אזהרת הרווח. המצב גרוע במיוחד אם מדובר בחברה היחידה בענף שפירסמה אזהרת רווחים כי זה בדרך כלל מעיד על כך שהבעיה היא בחברה עצמה.

חשוב לזכור שמבחינה היסטורית, חברה שמתריעה על רווח פעם אחת תעשה זאת בדרך כלל גם פעם שנייה, ואולי גם שלישית. לעתים רחוקות הדברים עוברים מטוב לרע רק ברבעון אחד בודד ולכן כדאי לבחון האם הסיבה שרכשת מניות בחברה מלכתחילה עדיין בתוקף: אם לא, ההחלטה הכי חכמה היא לפעמים לממש הפסד מהיר על ידי מכירה הפוזיציה ולא להתעקש עוד ועוד…שמא יהיה מאוחר מידי.

2. הערכת שווי הוגנת

למכור מניה מנצחת זה קשה. כי קל להאמין שמניה שהניבה תשואות בתיק שלך בעבר תמשיך לעשות זאת בעשור הבא. אבל האמת היא שעדיף לך להעריך את פוטנציאל המשך העליות בדרך אחרת. כאן הערכת השווי של המניה נכנסת לתמונה. חשוב להשוות את יחס המחיר לרווח (P/E) של המניה ל P/E שלה מבחינה היסטורית וגם ביחס לקבוצת העמיתים שלה.

אם יחס ה-P/E של המניה גבוה ביחס לעמיתים שלה וביחס להיסטוריה שלה, כדאי לשאול את עצמנו באומץ האם מוצדק להמשיך ולהחזיק בה.

בעניין הזה נוסיף אזהרה קטנה וחשובה: הערכת שווי היא בחלקה אמנות ובחלקה מתמטיקה, ולכן חשוב להימנע מהסתמכות רק על סוג אחד של שיטת הערכה או על תקופה היסטורית אחת בעת ההערכה. במקום זאת, כדאי מאד לבדוק מגוון רחב יותר ושילוב של מתודולוגיות הערכת שווי שונות כדי לראות אם התוצאות מאשרות את אותו הדבר.

3. סטופ-לוס – כלל ה 2% עבור מכירת מניות בבורסה

אם אתה קצר בזמן ואין לך יכולת להתעכב ולבחון כל אחת מהמניות שלך, אולי כדאי לשקול כללים טכניים במקום זאת. הכלל הפשוט והידוע של 2% יכול להבטיח שאף פוזיציה לא תגרום לך לאבד לך יותר מ-2% מהתיק שלך. זה משהו שמאפשר לעקוב אחר כמה כסף יש לך בכל מניה, ולעקוב אחר ההפסדים המקסימליים שאתה יכול להרשות לעצמך להפסיד בפוזיציה אחת ובכך לוודא שאתה מגביל את ההפסד המקסימלי ל-2%.

כדאי לציין שהנתון הזה של 2% הוא שרירותי, ותמיד אפשר להגדיל או להקטין אותו לפי הסיכון שהגדרת לעצמך. ובנוסף כידוע, מכירת הפוזיציות המופסדות בתיק היא לרוב צעד קשה מבחינה מנטלית כי קשה לאדם להשלים עם הפסדים, לכן קיים סטופ-לוס קפדני, כזה שילחץ אוטומטית על כפתור ה"מכירה" במחיר שקבעת כחלק מניהול הסיכונים – ומבעוד מועד. זה ללא ספק משהו שיכול לסייע רבות בכל הקשור להיבט הרגשי/מנטלי בתהליך קבלת ההחלטות.

כשמדובר במכירת המנצחות שלך, כלל פופולרי שעובד הוא למכור חצי מהפוזיציה לאחר שהמניה הכפילה את עצמה. בדרך זו, אנו למעשה מנטרלים את הסיכוי להפסיד וכל תנועה שתגיע לאחר מכן היא רווח נקי, זאת בתנאי שהקפדנו להציב סטופ-לוס כמובן.

4. כאשר התזה משתנה שווה לבחון מכירת מניות בבורסה

כשאתה בפוזיציה, אמורה להיות לך תזה שמגבה אותה, כלומר, אתה יודע למה מלכתחילה קנית את המניה ומה הייעוד שלה לתיק שלך. במידה והתזה שלך כבר לא מתקיימת, יש לשקול לוותר על הפוזיציה.

לדוגמה, אם קנית מניות מקדונלד'ס כי התזה שהתבססת עליה היא שלחברה יש מותג חזק, אפשרות של עלות נמוכה ואיכותית של מרכיבים והיא מסוגלת לצמוח מהר יותר מהמתחרות שלה. לאחר זמן מה ראית שאמנם החברה גברה על חברותיה, אך היא עשתה זאת בדרך אחרת לגמרי, למשל, רק באמצעות רכישת מותגים אחרים, כך שהתזה הראשונית שלך על החברה השתנתה. במצב כזה כנראה שתרצה לבדוק האם נוח לך עדיין להחזיק זה.

5. כשנוצרות הזדמנויות טובות יותר

כשצצות הזדמנויות טובות יותר ממה שקיים בתיק שלך, זו יכולה להיות סיבה טובה מכירת מניות בבורסה ששירתו או עדיין משרתות אותך היטב. הבעיה היא, שלמכור את הפוזיציות הקיימות שלך יכול להיות קשה, במיוחד אם הן היו מניבות. למרות שמדובר רק במניות, מחקרים מראים שלעיתים משקיעים נקשרים רגשית לנכסים שהם משקיעים בהם. לכן במידה ואינך רוצה למכור, מומלץ תמיד להחזיק גם מזומנים להשקעה במקרים כאלה.

יכולות להיות הזדמנויות קנייה רבות, אבל הטובות ביותר נוטות להיות חברות שמה שמניע את ההצלחה שלהן הם דברים שהחברה יכולה לשלוט בהם. למשל, חברה שצפויה להצליח בגלל מוצר חדש היא הזדמנות השקעה טובה יותר מחברה שצפויה להצליח בעקבות צפי לסביבת מאקרו משופרת או חיובית. (על סביבת המאקרו אין לחברה כל שליטה).

מכירת מניות בבורסה בזמן – מה אפשר לקחת מכל זה?

כפי שוורן באפט היה אומר: "תקופת ההחזקה האהובה עלינו היא לנצח". אך כאמור, דברים לא תמיד מסתדרים באופן מושלם ואפילו המשקיע הטוב ביותר עושה טעויות (כפי שעשה באפט עם Tesco בזמנו – ההשקעה עלתה לו 444 מיליון דולר). לכן הגדרת אסטרטגיית מכירה ברורה – עוד לפני שאתה רוכש מניה – היא דרך מצוינת להכניס משמעת להשקעות שלך ולהבטיח שהרגשות שלך לא יפריעו ליעדי ההשקעה שלך.

כדי להבין יותר את התחום ומתי מכירת מניות בבורסה היא בזמן המיטבי שווה לכם גם לקחת קורס בתחום ולפתוח חשבון מסחר בברוקר טריידסטיישן.

אין בכתוב כל המלצה לביצוע פעולה כלשהי, כולל רכישה/קנייה/החזקה של מניות המופיעות בכתבה. ככלל, חובה על הקורא לנקוט בגישה ביקורתית ולעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

הצטרף אלינו היום ותהנה מערכת המסחר בבורסה הטובה בעולם עם עמלות המסחר האטרקטיביות בישראל.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

גילוי נאות: מאמר זה מיועד למטרות חינוכיות בלבד. אף אחת מהדוגמאות לא צריכה להיחשב כהמלצות מסחר.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

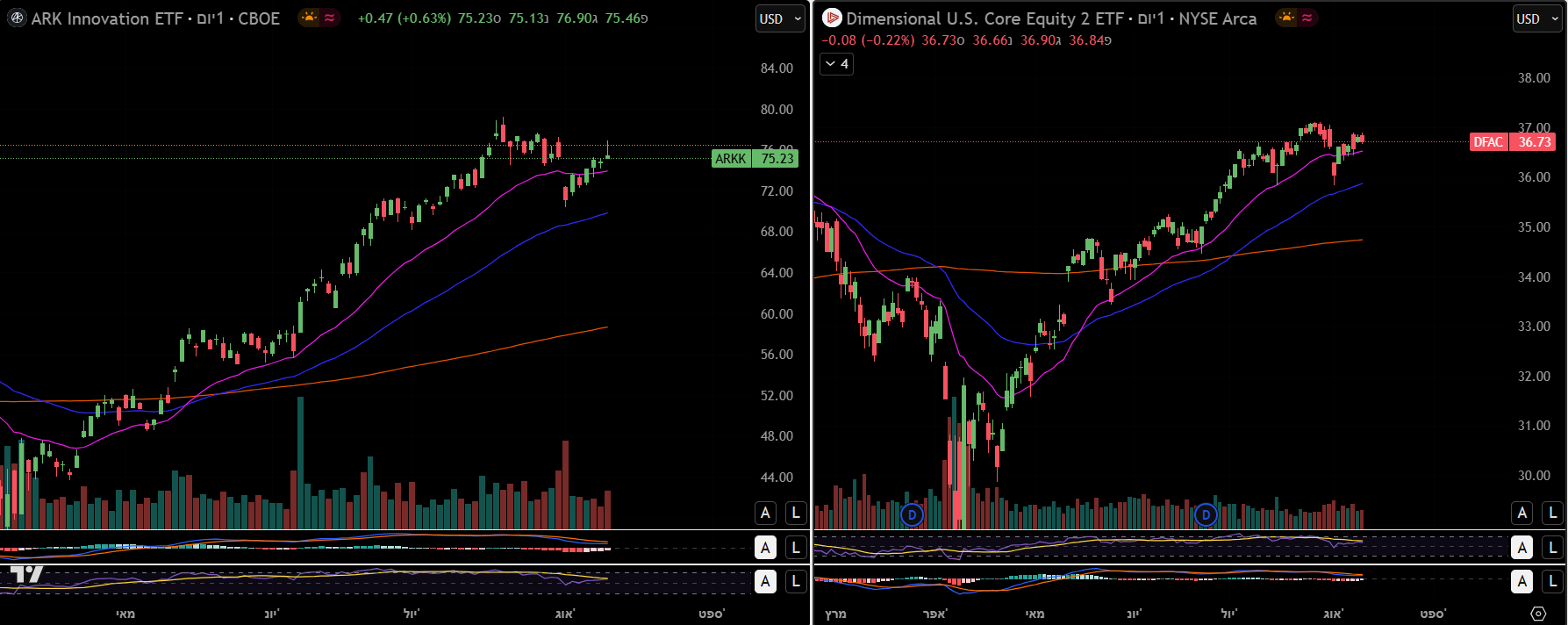

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית

יועצים פיננסיים חושבים שכדאי כעת להשקיע במניות טכנולוגיה וביטחון – שתי מגמות שעשויות להוות הזדמנות למשקיעים

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית