האם ראלי בכלכלה של שווקים מתעוררים (EM) נמצא באופק?

מניות שווקים מתעוררים זולות עכשיו ויחד עם אג"ח EM, הן עשויות לתפקד טוב עקב הורדות הריבית בכלכלה הצפויות בהמשך השנה

ם כל ההתרגשות השנה לגבי הבינה המלאכותית של הביג טק יתכן וחומקת מהעין שלנו הזדמנות ראויה לציון. אבל למזלנו, עדיין לא מאוחר מידי ויכול להיות שהעלייה בנכסים של שווקים מתעוררים (EM) רק מתחילה. אז בואו נבדוק האם עכשיו זה זמן טוב להשקיע בכלכלה בשווקים מתעוררים ואילו דרכים אפשריות.

למה הנכסים של שווקים מתעוררים (EM) מתחזקים?

מניות שווקים מתעוררים (EM) הן זולות יותר

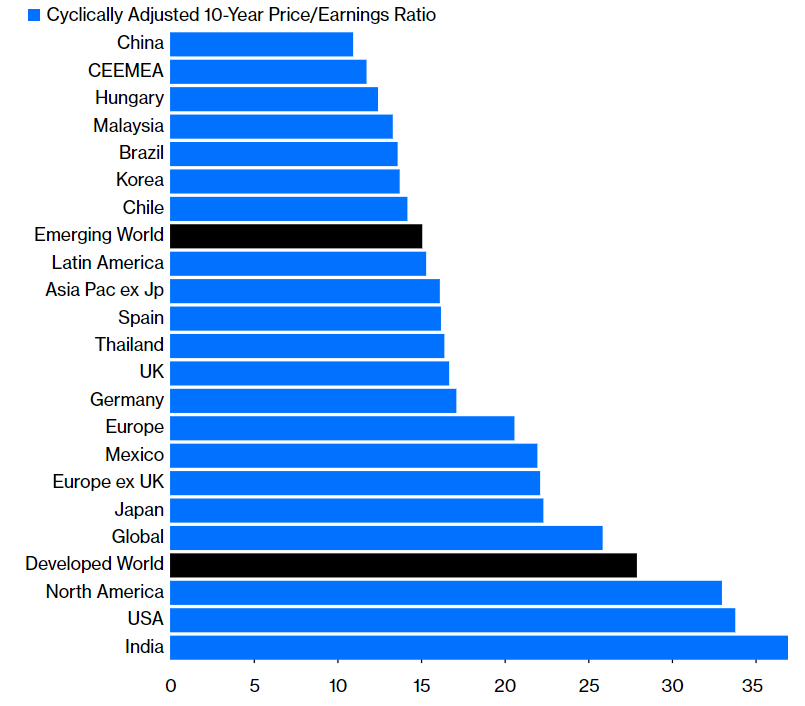

הערכת שווי של מניות היא תמיד נתון חשוב בכל מקום ובכל זמן כשמשקיע רוצה לקנות מניות. יחס המחיר לרווח (cyclically adjusted price-to-earnings – CAPE) המותאם למחזוריות הוא מדד להערכת שווי שמחלק את מחיר המניה ברווח הממוצע מותאם אינפלציה בעשר השנים האחרונות. כרגע, יחס ה-CAPE מציג תמונה די טובה של רמות הערכת שווי ארוכות טווח. ואם מתבססים על המדד הזה, העולם המתפתח זול מאד ביחס לעולם המפותח כלומר, מניות של שווקים מתעוררים נסחרות ביחס CAPE של פי 15.1 לעומת פי 27.9 מהמקבילות בעולם המפותח.

שווקים מתעוררים הכלכלה שלהם צומחות מהר יותר

קרן המטבע הבינלאומית (IMF) מעריכה שהכלכלה בשווקים המתעוררים יצמחו בממוצע של 4.2% ב-2024, לעומת 1.4% של הכלכלות המתקדמות. במבט קדימה, קרן המטבע הבינלאומית צופה שסין והודו יהיו התורמות המובילות לצמיחה העולמית בחמש השנים הקרובות, ויהיו אחראיות ל-35.5% מסך הצמיחה העולמית, זה יותר מפי שלושה ממה שמצופה מארה"ב.

מטבעות בכלכלה של שווקים מתעוררים מתחזקים

הצניחה החמורה ביותר של הדולר (טיקר: dxy) מאז חודש נובמבר גורמת לאנליסטים ומשקיעים לצפות לנקודת מפנה בדולר. ועם הסימנים שאנו מקבלים על התקררות האינפלציה, ההערכות הן שיש סיכוי הולך וגדל שהפדרל ריזרב יפסיק בקרוב להעלות את הריבית, מה שיכול להוריד את הדולר עוד יותר, לרמה הנמוכה ביותר מזה יותר משנה. משקיעים שדוביים על הדולר מסתכלים אפילו יותר קדימה להורדות ריבית קרובות, הם מעריכים שזה עשוי לקרות בשלב מסוים בשנה הבאה. וכפי שאנחנו יודעים, שיעורי ריבית נמוכים הופכים את המטבע לפחות אטרקטיבי מבחינת חוסכים ומשקיעים בינלאומיים.

Emerging markets are the workshops of the world, providing cheap goods, new consumers, and the growth that mature economies do not have. (Kenneth Rogoff).

Emerging markets are the workshops of the world, providing cheap goods, new consumers, and the growth that mature economies do not have. (Kenneth Rogoff).

בנוסף, חשוב לזכור שלדולר האמריקאי יש נטיה לעלות כשהכלכלה בארה"ב מתפקדת טוב במיוחד – או רע במיוחד. ונכון לעכשיו, כלכלת ארה"ב נמצאת בין שני הקצוות האלה כלומר, לא חזקה מדי ולא חלשה מדי. אז אם ההעלאות הריבית האחרונות של הפדרל ריזרב אכן יצליחו לרסן את האינפלציה מבלי לעורר מיתון, הדולר כנראה יחלש. כבר אפשר לראות סימנים לכך: מטבעות של שווקים מתעוררים עשו עלייה יוצאת דופן מול הדולר השנה, למרות שהם עשו זאת בלי לתפוס תשומת לב מטורפת כמו שיגעון הבינה המלאכותית.

מניות ואיגרות חוב של שווקים מתעוררים כנראה ייהנו מהורדות הריבית

הכלכלה של שווקים מתעוררים הצליחו טוב יותר מהכלכלות המפותחות בהתמודדות עם האינפלציה בשנה שעברה כי הבנקים מרכזיים פעלו מהר יותר להעלאת הריבית בתגובה ללחצים אינפלציוניים. כלכלנים מעריכים שהאינפלציה בשווקים המתעוררים תמשיך לרדת בחודשים הקרובים. בסך הכל, הירידה באינפלציה גורמת להערכות שהבנק המרכזי יתחיל להוריד את הריבית אפילו לפני סוף השנה. זה אמור להוריד את תשואות האג"ח ולהעלות את מחירי האג"ח.

היכן יכולה להיות הזדמנות בכלכלה?

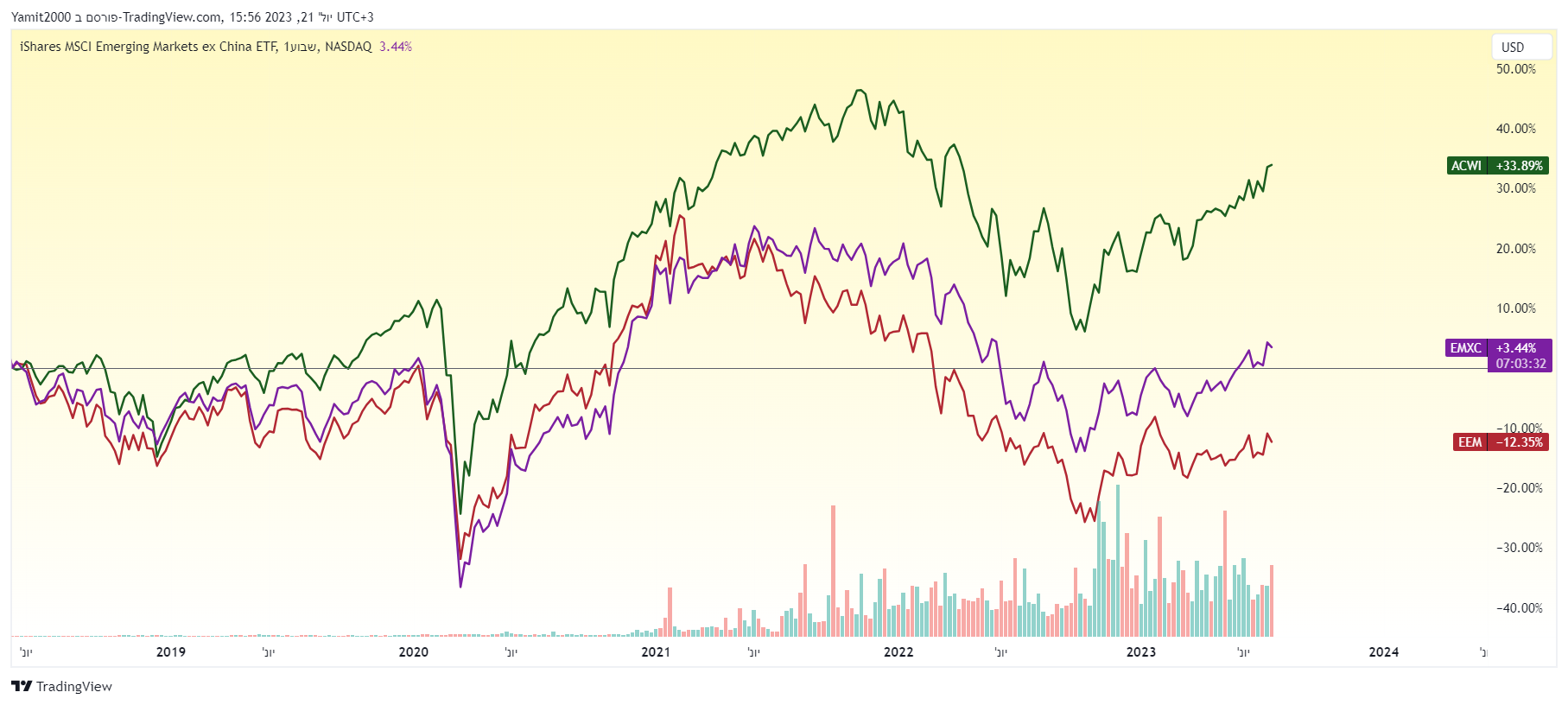

את הביצועים הגרועים של שווקים מתעוררים בשנים האחרונות אפשר לייחס בעיקר להשפעה הגדולה של סין, שכזכור התמודדה עם אתגרים רבים החל מהפגיעה של ממשל סין במגזר הטכנולוגי שלה ועד להאטה בצמיחה הכלכלית והסיכוי לדפלציה. המדד של מניות שווקים מתעוררים ללא סין (קו סגול) מראה איך המניות היו מתפקדות בלי לכלול את מניות סין. אמנם המדד עדיין פיגר אחר מניות גלובליות (קו סגול) בתקופת המגיפה, אבל בהפרש קטן בהרבה. כלומר, אם לא נכלול את סין, אפשר לראות שהביצועים של מניות EM היו דיי יפים.

כדי לקבל חשיפה למניות EM, למעט סין, אפשר לשקול את iShares MSCI Emerging Markets ex China ETF (טיקר: EMXC) או בחוזים עתידיים.

האם יש סיכונים?

כל השקעה שמבטיחה תשואות גבוהות יותר כרוכה גם בסיכון גבוה יותר, והכלכלה של שווקים המתעוררים אינם שונים. מניות שווקים מתעוררים (EM), אג"ח ומטבעות נוטים להיות תנודתיים יותר מאלה שבשווקים המפותחים בגלל חוסר יציבות פוליטית, אי ודאות כלכלית ורגולציות. זה משהו שכדאי לזכור בזמן ששוקלים האם וכמה להשקיע.

נוסף, יש גם כמה סיכונים מאקרו-כלכליים שצריך להיות מודעים אליהם: האטה גדולה בעולם המפותח, והרי בכלכלה של השווקים המתעוררים לרוב לא הצליחו עד כה להתנתק מהכלכלות המפותחות יותר. גם ההתאוששות הכלכלית המדשדשת של סין, בינתיים, יכולה לפגוע באופן משמעותי בצמיחה של השווקים המתעוררים שמסתמכים עליה כמו תמיד, לכן נדרשת זהירות יתרה לפני השקעה ב-EM.

כדי להבין יותר את התחום וגם בכלכלה של שווקים מתעוררים שווה לכם גם לקחת קורס בתחום ולפתוח חשבון מסחר בברוקר טריידסטיישן.

אין בכתוב כל המלצה לביצוע פעולה כלשהי, כולל רכישה/קנייה/החזקה של מניות המופיעות בכתבה ובכללם מנית נטפליקס. ככלל, חובה על הקורא לנקוט בגישה ביקורתית ולעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

הצטרף אלינו היום ותהנה מערכת המסחר בבורסה הטובה בעולם עם עמלות המסחר האטרקטיביות בישראל.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

גילוי נאות: מאמר זה מיועד למטרות חינוכיות בלבד. אף אחת מהדוגמאות לא צריכה להיחשב כהמלצות מסחר.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

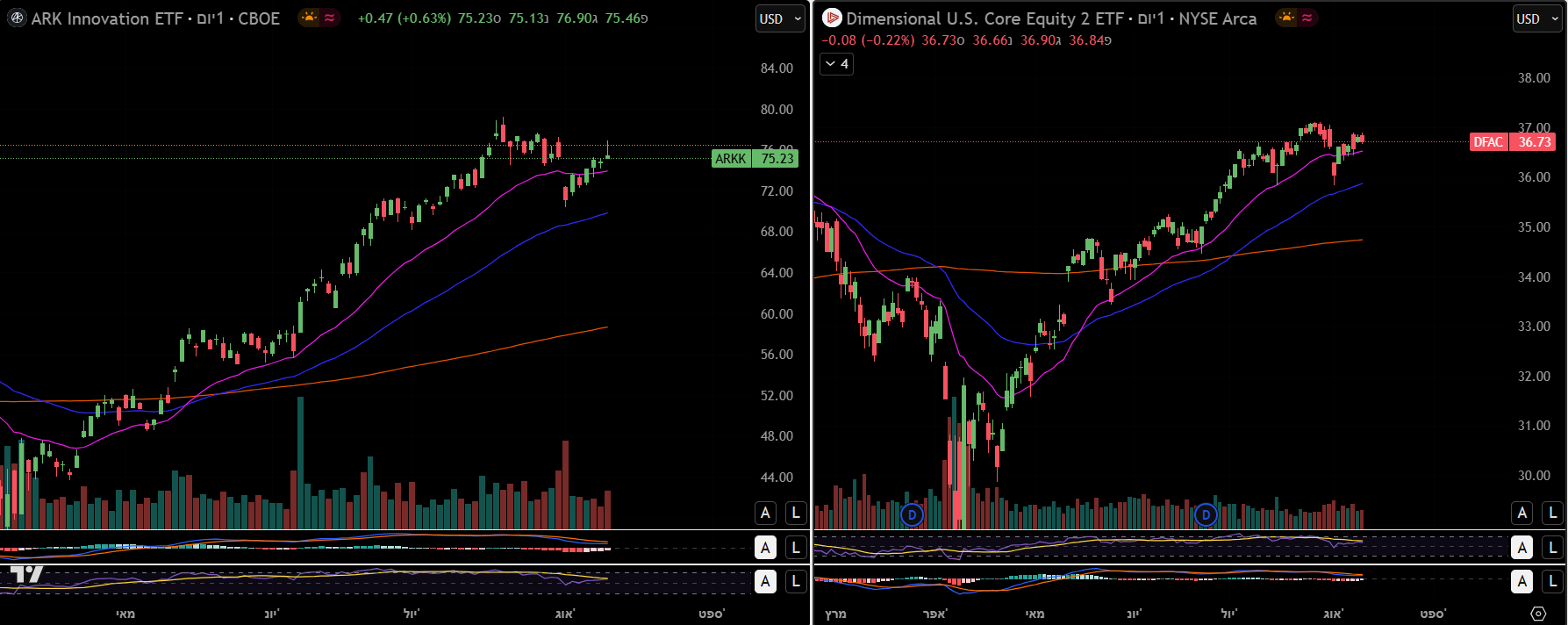

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית

יועצים פיננסיים חושבים שכדאי כעת להשקיע במניות טכנולוגיה וביטחון – שתי מגמות שעשויות להוות הזדמנות למשקיעים

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית