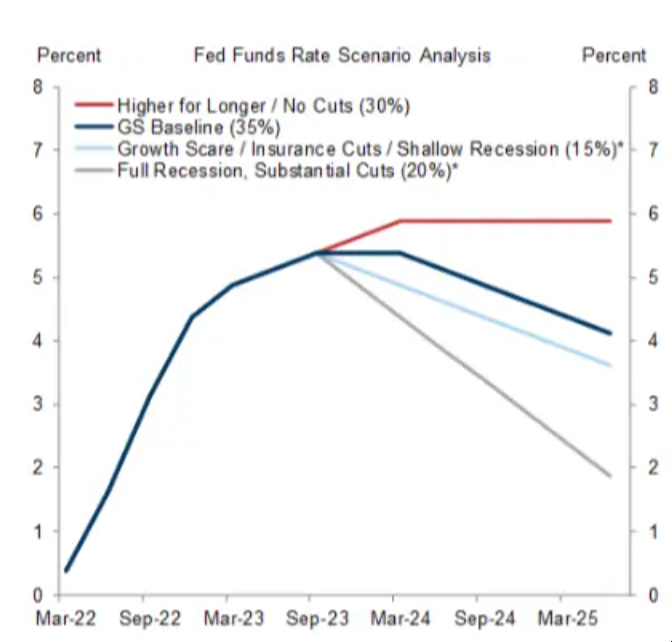

הפד שוקל העלאות ריבית נוספות ומשקיעים מצפים להורדת ריבית. תרחישים שונים

תרחיש בסיסי הוא קיצוצי ריבית הדרגתיים ונחיתה רכה, אבל כל בלת"ם עלול ליצור הזדמנויות: אם האינפלציה תישאר עקשנית מהצפוי, סחורות אמורות להצליח ואילו במצב של מיתון, אג"ח וזהב עשויים לפרוח

וף סוף נראה שלקמפיין להעלאת הריבית של הפדרל ריזרב, או בקיצור הפד, יש השפעה על האינפלציה העקשנית. לכן זה מעט מנוגד לאינטואיציה שהמשקיעים מצפים בקרוב להורדת ריבית. בואו נבדוק למה הפדרל ריזרב ירצה/לא ירצה לקחת צעד לאחור ולהוריד את הריבית בדיוק בזמן שהוא רואה את הפירות של העלאות הריבית, ובנוסף, נעריך מה יקרה לסוגי נכסים שונים בכל תרחיש.

למה שהפד ירצה להוריד את הריבית?

לפד יש משימה כפולה: לשמור על אינפלציה סביב 2% ולהשאיר כמה שיותר משרות מלאות. זה אמנם נשמע פשוט, אבל בפועל, מדובר בלהטוטנות. כי חיזוק הכלכלה ליצירת מקומות עבודה יכולה להוביל לביקוש מוגבר לסחורות ולשירותים, שעלולה לגרום לעליית מחירים. ולהיפך, צינון הכלכלה כדי לשלוט באינפלציה עשוי לפגוע בצמיחת עסקים, ולהגדיל את האבטלה. לכן זה אתגר לאזן בין המצבים השונים.

אם נתייחס למה שקרה לאחרונה בפועל, מאז המגיפה הפד הוריד את שיעורי הריבית לשפל היסטורי. זה דחף לאינפלציה גבוהה, אותה אינפלציה שהפד נלחם בה עם העלאות ריבית אגרסיביות מאז. אך הנה הגענו לתקופה שאנו רואים סימנים לכך שהעלאות הריבית הללו מתחילות להכניע את האינפלציה – ויותר מכך, הכלכלה מחזיקה מעמד במקביל.

הפד עשוי לרצות להוריד את הריבית משתי סיבות:

אם הכלכלה תאט בסופו של דבר, הפד יצטרך לחזק אותה – מבחינה היסטורית, העלאות אגרסיביות של הפד כמעט תמיד דחפו את הכלכלה למיתון. הסיבה לכך היא שהכלים למלחמה באינפלציה של הפד אינם מדוייקים והתוצאות שלהם מגיעות עם השהיות ארוכות. כך שאפשר לומר שהוא דיי מגשש בחשיכה בניסיון לקלוע בול במטרה של. כשמיתון אכן מגיע, הפד מוריד את הריבית כדי לתמוך בכלכלה ולהגן על מקומות עבודה. אז אם המשקיעים מצפים למיתון, הם גם יצפו שהפד יפחית את הריבית.

אינפלציה נמוכה יותר תיתן לפד הזדמנות לנרמל את המדיניות המוניטרית שלו – נוהגים להוריד ריבית לא רק כשהכלכלה במצב גרוע. כלומר, אם האינפלציה תעמוד ביעד שלה, זה נותן לפד הזדמנות לשנות את המדיניות המוניטרית שלו. צריך לזכור שאחד מהתפקידים של הפד הוא לשמור על התעסוקה. אז ברגע שהאינפלציה יורדת, היא אפשר יהיה לקחת צעד לאחור עם הריביות במטרה להעלות את מספר המשרות.

אז מתי הפד יתחיל לקצץ ?

כרגע, הפד לא מתכוון להתחיל להוריד את הריבית. ההערכות של חברי הפד הן שהורדות הריבית צפויות להיות על סדר היום רק במהלך שנה הבאה. אבל המשקיעים הרבה יותר מתלהבים מחברי הפד. הם צופים שהפד יבצע את המהלך שלו כבר ברבעון הראשון של השנה הבאה והם מעריכים שזה יקרה אחרי העלאת ריבית קטנה נוספת בחודשים הקרובים.

מבחינת קצב הורדת הריבית – הקצב תלוי במידת הצמיחה והאינפלציה בחודשים הקרובים. אם האינפלציה תתקרר בקצב שהמשקיעים מעריכים, הפד עשוי להוריד את שיעורי הריבית בכ-0.25% בכל רבעון. אבל אם יצוצו אירועים בלתי צפויים יש סיכוי לקצב גבוה יותר.

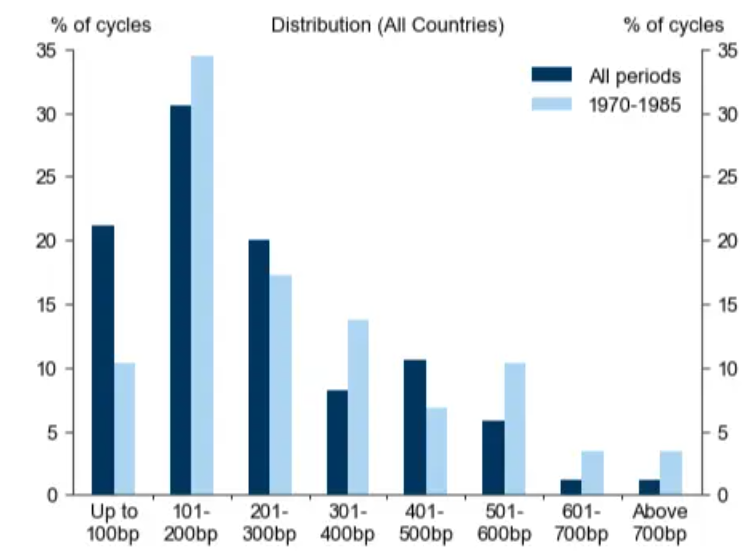

לגבי המשקיעים, כרגע הם מדמיינים ירידה בודדת של נקודת אחוז שנה לאחר העלייה האחרונה. זה לא בלתי אפשרי, אבל זה פחות סביר כי מבחינה היסטורית, בנקים מרכזיים הורידו לעתים קרובות את הריבית ביותר מ-1% בשנה לאחר שהעלאות הריבית הסתיימו. וכפי שניתן לראות בגרף, זה יכול להיות הרבה יותר מזה.

הפד עשוי לרצות להוריד את הריבית מ- 2 סיבות:

- אם הכלכלה תאט בסופו של דבר, הפד יצטרך לחזק אותה

- אינפלציה נמוכה יותר תיתן לפד הזדמנות לנרמל את המדיניות המוניטרית שלו

Remember that money is of a prolific generating nature. Money can beget money, and its offspring can beget more, and so on. Five shillings turned is six, turned again is seven and threepence, and so on, till it becomes a hundred pounds. The more there is of it, the more it produces every turning, so that the profits rise quicker and quicker. He that kills a breeding sow, destroys all her offspring to the thousandth generation. He that murders a crown, destroys all that it might have produced, even scores of pounds

Remember that money is of a prolific generating nature. Money can beget money, and its offspring can beget more, and so on. Five shillings turned is six, turned again is seven and threepence, and so on, till it becomes a hundred pounds. The more there is of it, the more it produces every turning, so that the profits rise quicker and quicker. He that kills a breeding sow, destroys all her offspring to the thousandth generation. He that murders a crown, destroys all that it might have produced, even scores of pounds

(Benjamin Franklin)

מה ההזדמנות?

זה דיי ברור שמשקיעים מעריכים כרגע שנחיתה הרכה היא יותר ויותר אפשרית. במילים אחרות, הם מקווים שהאינפלציה תחזור ליעד שלה (של 2% או קרוב לזה) מבלי לגרור את הכלכלה למיתון. זה יכול לתמוך באופן חיובי כמעט בכל סוגי הנכסים – במיוחד למניות.

איך הדברים יכולים להתפתח? שני תרחישים

האינפלציה נשארת עקשנית: יכול להיות מצב בו האינפלציה לא יורדת במהירות כפי שרבים מצפים, במיוחד אם יצוצו מכשולים קשים. למשל, יש להיזהר ממחירי אנרגיה תנודתיים וגבוהים, אינפלציית דיור כלומר, שכר דירה ושירותים. במצבים כאלה, הפד עשוי להחזיק ולשמור את הריבית גבוהה יותר למשך זמן רב יותר, אולי אפילו לשנה הבאה (קו אדום). באופן פרדוקסלי, כלכלה תוססת היום יכולה להכין את הקרקע למעידה פוטנציאלית מחר. הסיבה לכך היא שככל שהפד מהדק את המושכות עכשיו, כך נהיה קשה יותר לחזות את השפעות הגלים – וכבר ראינו שההיסטוריה לא תמיד הייתה נחמדה בזמנים כאלה. בתרחיש אינפלציוני זה, מניות ואג"ח עלולות להתמודד עם רוח נגדית ואילו סחורות דווקא יכולות להוכיח את עוצמתן.

מיתון מתרחש בפועל: אף אחד לא יודע כרגע אם מיתון מלא יתפוס את מקומו בכלכלה האמריקאית. אבל אם זה אכן יתרחש, האינפלציה עלולה לרדת מספיק כדי לאפשר לפד להתחיל להוריד את הריבית תרחיש זה לא יהיה חיובי למניות, בכל זאת מדובר ברווחים חלשים ותחזית פסימית – וזה מצב שעולה על היתרונות שיש לשיעורי ריבית נמוכים יותר. אפילו סחורות עלולות להיות תנודתיות מאד כשהביקוש העולמי מצטמצם. בתרחיש כזה, אג"ח וזהב (gold usd) יכולים להציל את המצב, ליהנות מירידה בשיעורים ולהציע למשקיעים מידה של יציבות.

כדי להבין יותר את התחום הריבית, חדלות פרעון בעקבות ריבית גבוהה ותקרת החוב שווה גם לקחת קורס בתחום ולפתוח חשבון מסחר בברוקר טריידסטיישן.

אין בכתוב כל המלצה לביצוע פעולה כלשהי, כולל רכישה/קנייה/החזקה של מניות המופיעות בכתבה. ככלל, חובה על הקורא לנקוט בגישה ביקורתית ולעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

הצטרף אלינו היום ותהנה מערכת המסחר בבורסה הטובה בעולם עם עמלות המסחר האטרקטיביות בישראל.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

גילוי נאות: מאמר זה מיועד למטרות חינוכיות בלבד. אף אחת מהדוגמאות לא צריכה להיחשב כהמלצות מסחר.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

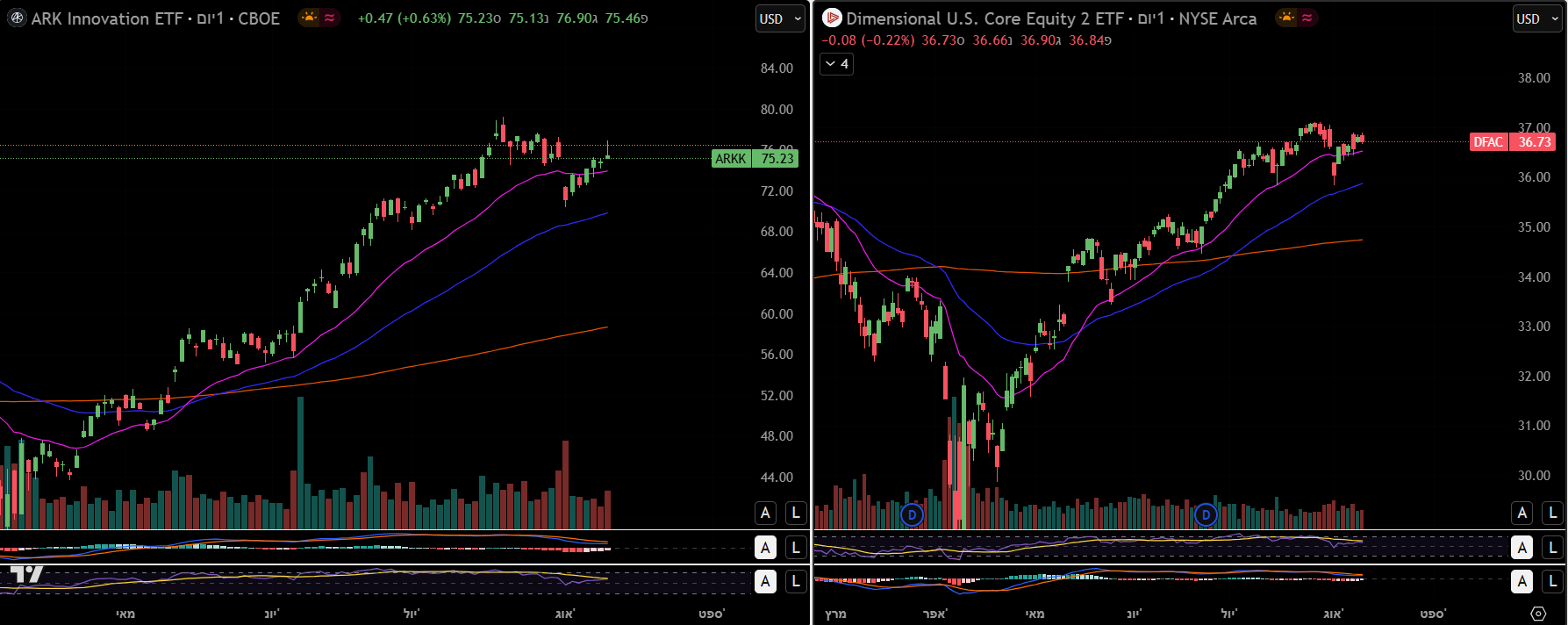

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית

יועצים פיננסיים חושבים שכדאי כעת להשקיע במניות טכנולוגיה וביטחון – שתי מגמות שעשויות להוות הזדמנות למשקיעים

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית