המלצות אנליסטים 2024 – 3 אנליסטים עם 3 רעיונות להשקעה

אג"ח ממשלת ארה"ב לטווח קצר, מניות תעשייה וביטחון ונחושת – נמצאים כעת על הכוונת של האנליסטים

בתקופה רוויית מתחים גיאופוליטיים לצד מצב בו עשר המניות הגדולות ב-S&P 500 מהוות שיא של 35% מהמדד +הורדת ריבית באופק, חשוב מתמיד לשקול היטב היכן כדאי לשים את הכסף שלנו. זה הוביל אותנו לבחון שלושה רעיונות השקעה של שלושה אנליסטים מבתי השקעות מובילים ששיתפו לאחרונה את המחשבות שלהם. אז בואו נצלול יותר לעומק ונראה על מה מדובר, מה אנחנו חושבים על כך ואיך ניתן ליישם זאת.

רעיון השקעה 1: מניות תעשייה וביטחון

אסטרטג השקעות ראשי בחברת Absolute Strategy Research, דווקא חושב שהמניות בארה"ב מוכנות לעליות, כי סביר להניח שהריבית כבר הגיעה לשיא שלה במחזור הכלכלי הזה ולכן לא תהיינה עוד העלאות ריבית. הרעיון כאן הוא להגדיל את החשיפה למניות תעשייתיות, לאור מצב של תת ההשקעה של 20 השנים האחרונות והלחץ על ארה"ב לבנות מחדש את היכולות שלה, שכן היא נראית דיי נחושה להפחית את התלות שלה בסין. מדובר במניות שקשורות לבטחון שנהנות מביקוש מוגבר בגלל הסכסוכים באוקראינה ובמזרח התיכון.

איזו תעודות סל יכולות להציע נקודת התחלה טובה?

הקרן Industrial Select Sector SPDR (XLI) עוקבת אחר המגזר התעשייתי הגדול בארה"ב, וכ-21% משווי השוק של המגזר הזה מגיע מתעופה וחלל וביטחון. במילים אחרות, הקרן הזו מציעה חשיפה לשני הנושאים יחד. אגב, משקיעים שרוצים להתמקד יותר בתעשיית הבטחון יכולים לבדוק את Global X Defence Tech ETF (SHLD) או את VanEck Defence UCITS ETF (DFNS).

מה אנחנו חושבים על כך?

נראה לנו שלמניות ביטחון יש פוטנציאל חזק יותר, לאור האיתותים החיוביים לטווח ארוך המסתמנים לטובת התעשייה. הנתונים מראים שמשנת 2020, ההוצאות על הביטחון בעולם צמחו ב-4.2% בשנה, זה פי 4 מהר יותר בהשוואה לרמות שהיו לפני המגיפה. זה קורה לאחר שכל מיני מדינות הזרימו שיא של 2.2 טריליון דולר לתקציבי הביטחון שלהן בשנת 2023, שזה 9% יותר מהשנה הקודמת, והסיבה לכך היא כל הסכסוכים שאנו עדים להם שהגבירו את המתיחות העולמית. וזה יכול לעלות עוד יותר בגלל המלחמה המתמשכת של רוסיה עם אוקראינה. במילים אחרות, יש כאן פוטנציאל.

רעיון השקעה 2: נפט ונחושת

אנליסטים מבית מורגן סטנלי, אוהבים סחורות. ליתר דיוק, נפט ונחושת. הם אוהבים את הנפט בגלל המעבר לאנרגיה הירוקה שלדעתם יקח הרבה יותר זמן ממה שרוב האנשים חושבים – מה שלדעתם אמור לגרום לדלקים המאובנים המסורתיים להישאר רלוונטיים יותר ממה שמצופה. למשל, הם מציינים שהביקוש לנפט הגיע לשיא של כל הזמנים רק בשנה שעברה.

לגבי הנחושת, הם מציינים שמצד אחד ההיצע נמוך בעשור האחרון ואילו הביקוש למתכת – המשמשת את מפעלי האנרגיה המתחדשת, כבלי חשמל, רכבים חשמליים ומרכזי נתונים – רק מקבל תנופה. חוסר ההתאמה הזה עשוי להוביל למחסור בשוק הנחושת למשך שנים, מה שאמור להוביל ליותר מחירים של המתכת, ובתמורה לרווחים גבוהים יותר עבור הכורים.

מה אנחנו חושבים על רעיון השקעה זה?

אנחנו נוטים יותר לכיוון הנחושת מאשר לנפט (שם הסוגיה מורכבת יותר בגלל הקיצוצים של קבוצת Opec+ שהושלמו ע"י ארה"ב ואחרים). הביקוש לנחושת עולה בגלל מגמות מגמות כמו בינה מלאכותית. אבל לא רק לבינה מלאכותית יש מקום בסיפור הזה – לנחושת יש גם ביקוש חם מתעשיית הבטחון שכפי שכבר הזכרנו למעלה, היא פורחת. בכל הנוגע לאספקה, מכרות קיימים צפויים לייצר פחות נחושת בשנים הקרובות משום שהם מתחילים להתייבש, וחברות לא משקיעות מספיק באתרים חדשים כדי להשלים את הפער שנוצר…שלא לדבר על להגדיל את התפוקה. ואין כאן פתרון מהיר לבעיה: בדרך כלל לוקח עשור או שניים להפעיל מכרה נחושת חדש. אז עם תחום שצפוי להיות במחסור בשנים הקרובות, בהחלט אפשר לצפות שמחירי הנחושת יעלו.

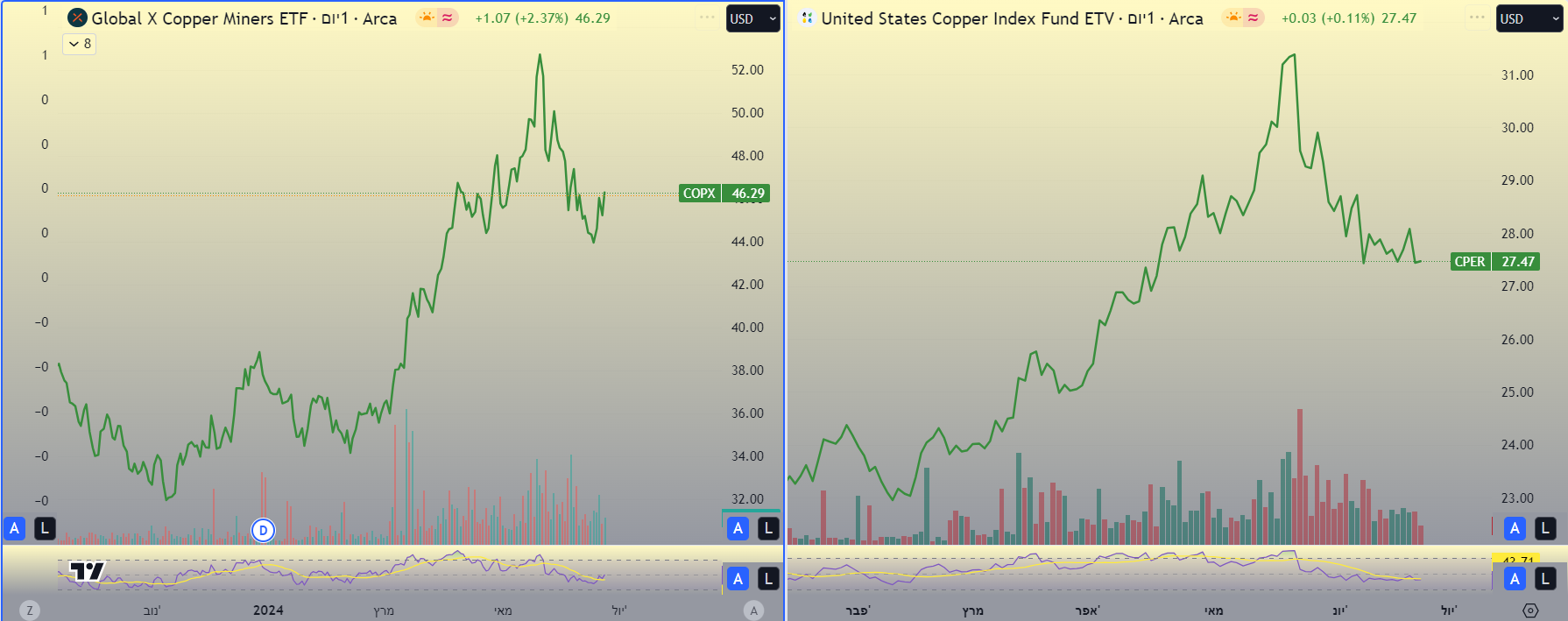

להלן תעודות הסל שיכולות להציע נקודת התחלה טובה.

Global X Copper Miners ETF (COPX) משקיעה בכורי נחושת בכל רחבי העולם. וקרן הנחושת של ארצות הברית (CPER) נותנת בינתיים חשיפה ישירה למחירי הנחושת.

רעיון השקעה 3: אג"ח ממשלת ארה"ב לטווח קצר

בבלאקרוק שמים עין על אג"ח ממשלת ארה"ב לטווח קצר. הרווחים אמנם מוגבלים (בגלל האופי של הסיכון הנמוך של ההשקעה), אבל האנליסטים שם מעריכים שהאג"ח הללו מציעות למשקיעים שני דברים מרכזיים: הכנסה סולידית ותנודתיות נמוכה.

התשואה על אג"ח ממשלתיות בארה"ב לשנתיים היא כרגע קצת מתחת ל-5% – זו עלייה רצינית מהרמות המאד נמוכות להזכירנו של 1% שראינו במהלך רוב 2021 ו-2022. התשואה הזו גבוהה יותר ממה שתקבלו מאג"ח ממשלתיות ארוכות טווח, בהתחשב בעובדה שעקום התשואות הפוך. בנוסף, שימו לב שאג"ח ארה"ב לטווח קצר יציבים למדי והמחירים שלהם נעים יחסית בצורה יציבה כמו הארוכות יותר וזאת למרות שהן נחשבות לרגישות יותר לשינויים שמתרחשים בנושא הציפיות סביב אינפלציה, ריבית וצמיחה כלכלית.

מה דעתנו על כך?

לא בכל יום אתה יכול לקבל תשואה שנתית של כמעט 5% למשך שנתיים או שלוש. ובמילים אחרות, זו יכולה להיות אסטרטגיה לא רעה לקבל הכנסה נחמדה בזמן שאתה מחכה לדיפ הבא שיש לו פוטנציאל, במיוחד כשהמניות בארה"ב נראות יקרות והשוק נראה קצת מנופח.

תעודת הסל של BondBloxx Bloomberg (טיקר: XTWO) יכולה להציע נקודת התחלה טובה והיא דרך טובה ללכת על כיוון ההשקעה הזה.

לסיכום,

- מגזר הבטחון יכול להיות רלוונטי להשקעה בעיקר על רקע סכסוכים מתמשכים שמגבירים את הביקוש.

- נחושת – ההיצע שלה לא מצליח לעמוד בקצב הביקוש שרק עולה.

- אג"ח ארה"ב לטווח קצר – מציעים תשואה אטרקטיבית ובנוסף הם יכולים לעזור לגוון טוב יותר את תיק ההשקעות.

אין בכתוב כל המלצה לביצוע פעולה כלשהי, כולל רכישה/קנייה/החזקה של סוגי ניירות הערך המופיעות בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

מעוניינים לסחור בבורסה? זה הזמן להתחיל לסחור במניות. הצטרפו אלינו היום ותתחילו להנות ממערכת מסחר עצמאי בבורסה הטובה בעולם עם עמלות המסחר האטרקטיביות

בישראל.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי...

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים