האם להשקיע במדד S&P 500?

דו"ח חדש של גולדמן זאקס מאותת שהצמיחה במדד S&P 500 עומדת להיות הרבה יותר איטית ממה שראינו עד כה

אם השגת תשואות יפות של 13% שנה אחר שנה, רק על ידי השקעה בתעודת סל ישירה ב- S&P 500 לגולדמן זאקס יש אזהרה בשבילך: הריצה הזו לדעתו עומדת להיות הרבה יותר איטית. בדו"ח חדש שהוא הוציא, בנק ההשקעות אומר שהוא רואה את מדד המניות הגדול בארה"ב מניב רק 3% בשנה במהלך עשר השנים הבאות.

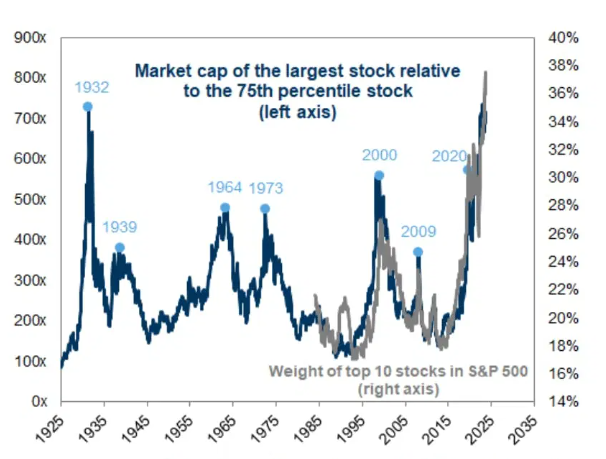

הוא מתבסס על כמה דברים: הערכות שווי גבוהות מאד של מניות מובילות, ושולי רווח שאתגרי הכלכלה תוריד אותם בקרוב למטה. אבל גולדמן גם מניף דגל אדום חדש ששווה לשים לב אליו: ריכוזיות השיא של היום בשוק.

מה העניין הגדול עם הריכוזיות בשוק?

ריכוזיות שוק גבוהה לא בהכרח מעידה על סיכון השקעה באופן מיידי, אבל היא קשורה היסטורית עם תשואות נמוכות יותר לאורך תקופות ממושכות. ויש לכך שתי סיבות עיקריות

היסטורית, הנתונים מצביעים על כך שקשה לכל חברה, אפילו לכוכבות המובילות לשמור על צמיחה כה גבוהה ושולי רווח כל כך גבוהים לאורך תקופות זמן מתמשכות. אפילו החברות המצליחות ביותר חוות בסופו של דבר האטה בצמיחה והצטמצמות שולי הרווח במיוחד כשהתחרות הולכת וגדלה, השוק רווי ביוזמות חדשות, צצים חידושים או ממשלות מגדירות תקנות להגנה על הצרכן. ובשוק שבו רק כמה ענקיות שולטות, כמו חברות הטכנולוגיה של היום, כל האטה פוגעת עוד קצת מבלי שנרגיש. במילים אחרות, לפי גולדמן, שמירה על שולי רווח גבוהים וצמיחה לאורך תקופות ארוכות היא קשה ונדירה.

סיכון גבוה יותר, תגמול נמוך יותר

כשרק חברות בודדות מנווטות את הספינה כולה, היינו מצפים להנחה כלשהי מבחינת הערכת השווי כדי לפצות על הסיכון הגבוה הזה. אחרי הכל, השווקים המרוכזים האלה חשופים יותר לזעזועים במגזר שלהן, כמו תקנות טכנולוגיה או בעיות שרשרת אספקה…מה שהופך את התשואות באופן כללי ליותר תנודתיות. אבל העניין הוא שמשקיעים לעתים קרובות מזלזלים בסיכון הזה ובמקום זאת, הולכים אחרי המומנטום השורי פשוט ממשיכים לדחוף את הערכות השווי עוד יותר גבוה כשמקביל הסיכונים לטווח ארוך יותר כנראה לא יצדיקו את הסיכון הזה. במילים אחרות, בסופו של דבר התשואות לטווח ארוך עלולות לא לעמוד בציפיות.

אז מה המשמעות של הריכוזיות הזו לתשואות בעתיד?

תחזית התשואה הנמוכה יחסית למדד S&P 500 של גולדמן לשער שנים הבאות מושפעת לא מעט כאמור מהריכוזיות הגבוהה מאד שקיימת בשוק כיום. למעשה, החברה מעריכה שאם הגורם המסוים הזה (של הריכוזיות) "ייעלם" איכשהו, תחזית התשואה תזנק מ-3% ל-7%. וזה כבר הבדל משמעותי.

ויותר מכך, גולמן זאקס מגבה את הגישה שלו בנתונים. לפי המחקר שלו, כשכמה ענקיות שולטות בשוק, התנודתיות עולה והתשואות נוטות להתכווץ, במיוחד כשאין מיתון. אז, למרות שזה לא מעיד על צרות באופן מיידי, הריכוזיות הזו מביאה איתה סיכון גבוה יותר ותשואות נמוכות יותר לאורך זמן, וזה בהחלט משהו שכדאי לקחת בחשבון.

אז למה אנחנו צריכים להיות מודעים?

ראשית, כדאי לקחת את האזהרה של גולדמן ברצינות: התשואות במהלך העשור הבא עשויות להיות נמוכות ממה שראינו בשנים האחרונות (וכדאי גם לעקוב כמובן כלומר, לנהל אקטיבית את ההשקעות). שווקים מרוכזים מגיעים עם סיכון נוסף כלומר, טכנולוגיה וחדשנות זזים מהר יותר מאי פעם, והסיכון לשינויים והפרעות הוא גבוה כך שהשחקניות המובילות עשויות להיתקל בקשיים אם הן מקוות להישאר מובילות. ואם החברות הגדולות הללו יתחילו לחזור לרמות צמיחה ורווחים נמוכים יותר, זה עלול להכביד על תשואות השוק הכולל בעשור הקרוב.

אבל יכולות להיות גם נקודות אור

למרות שהסטטיסטיקה מצביעה על תשואות כוללות נמוכות יותר, כדאי גם לשמור על ראש פתוח לגבי הפתעות חיוביות. למשל, אם תעשיות שונות תתחלנה לראות רווחים משמעותיים הודות לבינה מלאכותית, זה יכול לדחוף את הערכות השווי ושולי הרווח למעלה ולהכין את הקרקע לתשואות גבוהות במהלך העשור הבא. בסביבה המשתנה במהירות של ימינו, חשוב להישאר זהיר ולשקול תרחישים שיכולים לפעול לשני הכיוונים – בין אם מדובר בירידת רווחים ממושכת או דווקא עליה מפתיעה עקב חדשנות ויעילות.

אז מה נכון לעשות והאם עדיין כדאי להשקיע בS&P 500?

להיות מוכן לכל דבר הוא המפתח. אם תסתכלו על תקופות קודמות של ריכוזיות קיצונית, הנתונים מצביעים על כך שלאחר הדיכאון בתחילת שנות ה-30, למשל, או 1973, 2000 או 2009 – כל אחת מהן סימנה נקודת מפנה גדולה.

למרות שמשקיעים רבים יראו את רמת הריכוז הגבוהה כיום כאינדיקטור אזהרה לירידות אפשריות, אפשר לפרש זאת גם בדרך אחרת ולראות בתקופות המעבר האלה רגעים שבהם תעשיות מתגבשות ומנהיגים חדשים עולים לראש הרשימה.

נהלו תיק השקעות מגוון

כך שלבסוף, ניהול ההשקעות בצורה אקטיבית יותר הוא המפתח ובנוסף, גיוון הוא גם המפתח. פיזור ההשקעות על פני מניות קטנות ובינוניות ועל פני אזורים שונים (לא רק ארה"ב) יכול לעזור להפחית את הסיכון כשדברים לא מסתדרים כפי שאתה מתכנן. לא לכלול רק את המגה-קאפ, אלא לכלול מניות בכל הגדלים מארה"ב ומשווקים מפותחים אחרים, בתוספת שווקים מתעוררים, ולקזז את סיכון של הריכוזיות עם השקעות מסוגי נכסים אחרים כמו סחורות, אג"ח וקריפטו .

אין בכתוב כל המלצה לביצוע פעולה כלשהי, כולל רכישה/קנייה/החזקה של סוגי ניירות הערך המופיעות בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

זה הזמן להתחיל לסחור במניות. הצטרפו אלינו היום ותתחילו להנות ממערכת מסחר עצמאי בבורסה הטובה בעולם עם עמלות המסחר האטרקטיביות

בישראל.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי...

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים