ארבע בועות שוק להימנע מהם לצד ארבע הזדמנויות ערך

המנטרה האולטימטיבית של המשקיע היא להימנע מנכסים שנמצאים בבועה ולאתר נכסים מוערכים בחסר שמהווים הזדמנות לקנייה

במובנים רבים, ניתן לראות ב"קנה נמוך ומכור גבוה" מנטרה האולטימטיבית להשקעה: רכישת נכסים המוערכים בחסר ובעלי הפוטנציאל הגדול ביותר מבחינת ערך, תוך הימנעות מנכסים בשוק שעלולים להיות מוערכים יתר על המידה ועשויים להיות לפני תיקון. על פי הגיון בריא זה, כדאי להימנע מהשקעה בנכסים שנמצאים בבועה ולאתר נכסים מוערכים בחסר שמהווים הזדמנות לקנייה. אז בואו נעבור על כמה תחומים ונכסים שאנליסטים חושבים ששהם נמצאים בבועה ו5 תחומים בהם אנליסטים רואים הזדמנויות להשקעה.

ארבע בועות בשוק ההון שכדאי לשקול להימנע מהם כרגע

בועה 1 – מניות בינה מלאכותית טהורות

חלק מהמקצוענים והאנליסטים בוול סטריט חושבים שעם כל ההייפ, מניות בינה מלאכותית טהורות הפכו למנופחות מידי, וכשהתחרות בתחום מתחזקת…ויש סימנים לכך שהביקוש עלול לרדת – הבועה הזו עלולה להתפוצץ בקרוב. במילים פשוטות, השקעה ב"מניות בועה" עלולה להיות מסוכנת מכיוון שלעתים קרובות הן מוערכות יתר על המידה ועשויות להיות לפני תיקון.

בועה 2 – זהב

אנליסטים מצביעים על פער עצום בין מחיר הזהב למניות בכורי זהב. הזהב, למשל, עלה מעל ל-2,000 דולר וממשיך להגיע לשיאים חדשים. וזה מוזר כי באופן מסורתי, הזהב הצליח טוב דווקא כשהתשואות הריאליות שליליות (כלומר, כשהאינפלציה גבוהה מהריביות). וזה בגלל שאין FOMO בהחזקת נכס ללא צמיחת רווחים או תשואה. גם ההפך נוטה להיות נכון, אבל הזהב לא בדיוק ירד מאז שהתשואות הריאליות הפכו להיות חיוביות בסוף 2022.

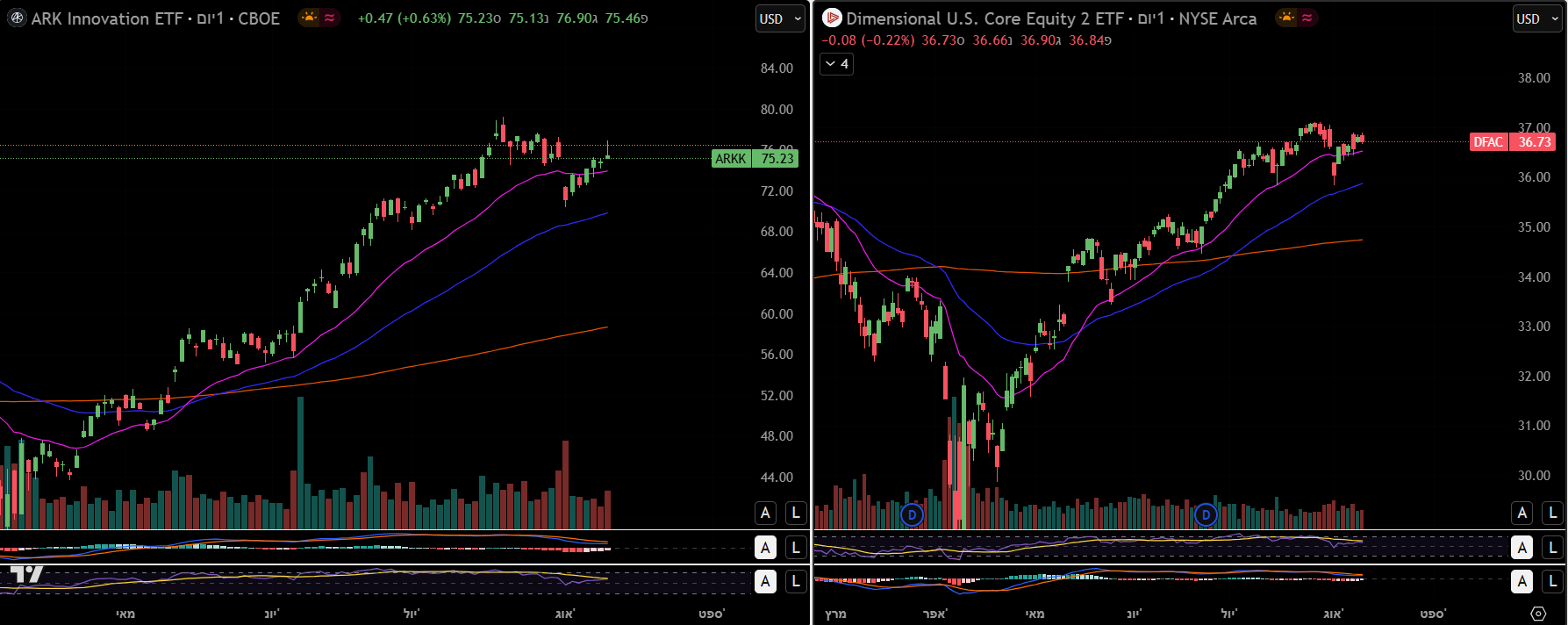

בועה 3 – מניות צמיחה לא ריווחיות

דברים נוצצים יכולים להיות מפתים, אבל יש לקחת בחשבון שלהשקיע ולתת גיבוי לחברות לא רווחיות בהבטחה להכנסות בעתיד הוא משחק לתמימים. מניית צמיחה לדוגמא היא חברת הכושר הביתית שפרחה בתקופת המגיפה פלוטון (טיקר: PTON), שהתנפחה אף על פי שעדיין לא הצליחה לייצר רווחים. פלוטון יצאה להנפקה במחיר של כ-29 דולר, המניות שלה זינקו ל-171 דולר בשיא תקופת המגיפה כשכולם תהו מתי ובאיזו מידה אנשים יחזרו לרכוב בחוץ על אופניים מחוץ לבית או להתאמן בחדרי כושר ולרוע המזל של פלוטון, הם עשו זאת יחסית מהר, ובימים אלה, המניות שלה מחליפות ידיים בסביבות 3 דולר דלים.

בועה 4 – ביטקוין

הביטקוין עם ריצה כלפי מעלה, אבל עדיין יש אנליסטים ומשקיעים רבים שמתנערים מהביטקוין ומתרחקים ממנו בשמחה, ואפילו בלי טיפת FOMO (פחד מפספוס) שרודף אותם, כי הם סבורים שאין בו שימושיות מועילה.

לדעתם יש יותר מדי שאלות גדולות בעניין הביטקוין שאין עליהם מענה מספק כמו: מה מגן על קריפטו? מה המטרה? איך אפשר להשתמש בו? הביטקוין פשוט לא מוחשי – זה מטבע מבוזר, מה שאומר שאף ממשלה לא תגבה אותו. בנוסף, ממשלות שונות נוטות להטיל סנקציות על ביטקוין בדרכים שונות מאוד, פשוט משום שאין לו בעלים ממשי – אף אדם או ארגון אחד לא שולט במטבע הקריפטו המדובר. כמו כן, בגלל התנודתיות של הביטקוין, ממשלות ברחבי העולם החליטו להטיל סנקציות ומיסים על השימוש בו, חלקן אפילו אוסרות בפועל את המטבע. זה היה אחד הגורמים העיקריים שהובילו בעבר להתרסקות הענקית של הביטקוין במחיר. מכיוון שלמטבע הקריפטו לא היה גיבוי חזק מספיק של תומכים שדאגו לרווחתו, והמחיר ממשיך להתנפח על ידי אלה שפשוט חיפשו ועדיין מחפשים דרכים לרווח מהיר.

אז היכן בכל זאת נמצאות הזדמנויות להשקעה?

1- בינה מלאכותית – אמנם כל האנליסטים מסכימים עם כך שבינה מלאכותית היא כנראה המהפכה התעשייתית הבאה, אבל הם מרגישים אופטימיים יותר לגבי החברות שמשלבות את הטכנולוגיה בפעילות שלהן וכאמור, לא בחברות הטהורות שנמצאות בבועה ומוערכות יתר על המידה.

אז משקיעים שרוצים חשיפה לחברות הטכנולוגיה החזקות השולטות בשוק המניות בארה"ב יכולים לשקול את תעודת הסל Invesco S&P 500 Equal Weight ETF Acc שיכולה להיות רלוונטית ומציעה חשיפה פחות מרוכזת.

2 – נחושת – כידוע, המתכת הזו חיונית לבינה מלאכותית (AI) והביקוש לא צפוי ללכת לשום מקום בינתיים. ההערכות הן שעד 2027 מרכזי הנתונים שבינה מלאכותית תלויה בהם מאד יובילו בסביבות 3.3% מהביקוש לנחושת. ומכיוון שלוקח שנים לפתח מכרות נחושת חדשים, אנליסטים מעריכים שהדרך היחידה שבה השוק יוכל לאזן את הדברים מחדש היא אם תהיה ירידה חדה בביקוש. זה יכול לקרות אם תהיה האטה גדולה במעבר האנרגיה או אם הביקוש של סין היה נחלש, מכיוון שהמדינה אחראית לכ-55% מהביקוש העולמי. אך סין צפויה להכריז על שורה של צעדים חדשים לחיזוק הכלכלה ולכן לא סביר שזה יקרה. אפשרות רלוונטית להשקעה בנחושת היא קרן הנחושת של ארצות הברית (CPER) עוקבת אחר מחיר הנחושת או Global X Copper Miners ETF (COPX). טכנית, לפי אינדיקטור RSI, הוא נתמך כעת על ערך 50 ומוכן להסתובב לכיוון מעלה.

3 – כריית זהב – העלות הגבוהה יותר של הפקת מתכות מכדור הארץ שנבעה משיבושים בשרשרת האספקה העולמית פגעה ברווחים ובסנטימנט כלפי חברות כריית זהב. כדאי לשים לב לכך שכשהאינפלציה תרד, והיא אמורה בקרוב לרדת, זה עשוי להכניס את מחיר הזהב ללחץ הולך וגובר. וזה יכול לגרום לכורי זהב להפגין ביצועים יפים. אנליסטים מעריכים שאפשר לנצל את ההזדמנות הפוטנציאלית הזו עם קרן BlackRock Gold and General.

4 – כריית סחורות – יש אנליסטים שמה שמפתה אותם בתקופה זו הוא התחום של כריית הסחורות שלדבריהם נמצא בטריטוריה של 'מציאה'. התחום הזה נסחר בשפל של עשרות שנים למרות כמה מהמאזנים החזקים ביותר ותשואות הדיבידנד הגבוהות ביותר. אמנם יש משקיעים שפוסלים את המניות שקשורות לסביבה, מניות חברתיות ומניות ממשל אבל כמה אנליסטים חושבים שזו טעות לפסול אותם כי אחרי הכול כרייה היא המפתח למעבר האנרגיה. כתוצאה מכך, חלה תת השקעה גדולה בהיצע חדש, אפילו כשהביקוש צפוי לעלות באופן דרמטי – והמשמעות היא שהחברות עם מרבצים אדירים יושבות על 'מכרות זהב' פוטנציאליים". דרך טובה לגשת להזדמנות זו היא באמצעות תעודת סל שיש לה חשיפה לנחושת וגם לזהב.

אין בכתוב כל המלצה לביצוע פעולה כלשהי על סמך הפרשנות המופיעה בכתבה זו, כולל רכישה/קנייה/החזקה של ניירות הערך המופיעים בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

הצטרף אלינו היום והחל לסחור עם מערכת המסחר בבורסה הטובה בעולם עם אפליקציית מסחר בשוק ההון מתקדמת ביותר וכלי ניתוח נוספים.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית

יועצים פיננסיים חושבים שכדאי כעת להשקיע במניות טכנולוגיה וביטחון – שתי מגמות שעשויות להוות הזדמנות למשקיעים

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית