איפה כדאי להשקיע כסף? שלושה כיווני השקעה שאנליסטים חושבים שכדאי לכם לפקוח עין עליהם

השקעות בינה מלאכותית, תשתיות, שבבים, שירותי הבריאות ושירותי תקשורת על שולחן הניתוחים

2024 זו שנה עם רגעים מרכזיים שמתרחשים בתחום הטכנולוגיה. ולצד זאת, גל של הוצאות מתרחש החל מהמירוץ לבניית בינה מלאכותית ועד השאיפה למעבר לעולם דל פחמן. לא קל לעקוב אחר כל מה שמתרחש בעולם, אז זה דיי מועיל שאנליסטים מכוונים אותנו לתחומים שכדאי לשים לב אליהם. הוספנו על הדרך גם כמה השקעות שיכולות לעזור לך לעשות בדיוק את זה.

התפתחות הבינה המלאכותית

פריחת הבינה המלאכותית היא עדיין הסיפור המרכזי: היא זו שהובילה את ה-S&P 500 לגבהים במשך כל השנה. והיא כנראה תמשיך להיות חלק עיקרי בזינוק ההשקעות הבא, ולהגביר את התשואות בתרחישים כלכליים שונים. האנליסטים גם מעריכים שהרווחים של חברות הטכנולוגיה יעמדו בקצב של הערכות השווי הנוכחיות, בדיוק כמו שאנבידיה עושה.

ככל שהבינה המלאכותית תתפתח, המשקיעים יתחילו לבדוק חברות נוספות כלומר, מעבר לאותן חברות הקשורות באופן מובהק לטכנולוגיית הבינה המלאכותית ויעברו לחברות שמשתמשות בה בהצלחה. חברות במגזרים כמו שירותי בריאות, פיננסים ושירותי תקשורת יוכלו להפיק תועלת, אולי בדרכים שיעצימו את הצמיחה הכלכלית. אבל בניית בינה מלאכותית והסתגלות אליה עשויות להגביר את הביקוש למשאבים וזה עשוי לגרום למצב בו יחזיקו את הריביות גבוהות יותר למשך זמן רב יותר רק כדי לשמור על האינפלציה בשליטה.

מה זה אומר והאם כדאי להשקיע?

הדבר הגדול כאן הוא ששלבי ההתפתחות של הבינה המלאכותית יכולים לעורר אינפלציה, בעקבות העליה בביקוש לאנרגיה וסחורות. הראשונות שאמורות להרוויח הן חברות טכנולוגיה גדולות, יצרניות שבבים וחברות אנרגיה ושירותים. זה עוד לפני שהיתרונות של AI מתפשטים למגזרים אחרים. אז כדי להשקיע בתחום, אפשר לחפש מניות בודדות או לשקול תעודות סל כמו iShares US Technology ETF (טיקר (IYW או את Fidelity MSCI Information Technology Index ETF (טיקר: (FTEC שנסחרות בשוק האמריקאי, ב-Nyse.

הוצאות על תשתיות

כאמור, בינה מלאכותית היא עכשיו שחקן מפתח בתחרות הכלכלית העולמית, וההשקעה במרכזי נתונים דוחפת את המעבר לעולם דל פחמן עוד ועוד קדימה. חברות השואפות לאפס פליטות תוך כדי בניית בינה מלאכותית מגדילות את הביקוש לאנרגיה מתחדשת והצורך שיש לבינה מלאכותית באנרגיה עשוי להמריץ הרבה השקעות שכבר גם ככה מתוכננות. הוצאות על תשתיות הן חשובות לעתיד ירוק יותר, אך מה הבעיה? יש פער גדול בין ההשקעה הדרושה לבין מה שממשלות יכולות להשקיע בפועל וזה בגלל רמות החוב הגבוהות שיש למדינות רבות.

מה ההשלכות והאם כדאי להשקיע בתשתיות?

ההערכות הן שהשווקים הפרטיים ימלאו את הפער בין צורכי ההשקעה בתשתיות לבין מה שממשלות מסוגלות בפועל להוציא. הבעיה היא שמבחינת המשקיעים נכסים פרטיים לא כל כך זמינים ולא קל להגיע אליהם, אבל בכל זאת אפשר לשקול תעודת סל תשתיות כמו Global X US Infrastructure Development ETF (PAVE) או: First Trust Alerian US NextGen Infrastructure ETF (RBLD)

אוכלוסייה מזדקנת

נושא לא הכי מעניין אבל רלוונטי ביותר. עם העלייה בתוחלת החיים וירידה בשיעורי הילודה, אוכלוסיית גיל העבודה – בדרך כלל, אנשים בני 15 עד 64 מצטמצמת ברוב השווקים המפותחים ובסין. זה אומר שהכלכלות שלהם לא ייצרו או יתרחבו באותה מהירות כמו פעם. והשינויים האלה כבר עכשיו מתחילים להשפיע על שוקי העבודה.

ההזדקנות יכולה גם להגביר את האינפלציה משום שפנסיונרים מצד אחד מפסיקים לתרום מבחינה כלכלית, אבל מצד שני, הם לא בהכרח מוציאים פחות, וסביר להניח שממשלות יצטרכו להגביר את ההוצאות שלהן על הבריאות שלהם. מדובר בשינוי דמוגרפי שהוא די צפוי, אבל זה לא אומר שהשוק כבר הסתגל אליו: שינויים גדולים יכולים לקחת הרבה זמן מבחינת התימחור שלהם. וזו הסיבה שיש אנליסטים שמעדיפים את מגזר הבריאות בארה"ב, יפן ואירופה .

האם כדאי להשקיע?

אוכלוסיות מזדקנות יכולות ליצור הזדמנויות פז במגזרים כמו שירותי בריאות, בארה"ב, יפן ואירופה. אגב, מצד שני, גם האוכלוסיה הצעירה מעניינית – מדינות כמו הודו וסעודיה, שיש להן אוכלוסיות צעירות וצומחות…שווה בדיקה. כדי לנצל את מגמת ההזדקנות, אפשר לבדוק את תעודת הסל Vanguard Health Care ETF (VHT) שנסחרת בשוק האמריקאי, ב-Nyse.

אין בכתוב כל המלצה לביצוע פעולה כלשהי, כולל רכישה/קנייה/החזקה של סוגי ניירות הערך המופיעות בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

הצטרף אלינו היום והחל לסחור עם פלטפורמת מסחר בשוק ההון הטובה בעולם עם אפליקציית מסחר בשוק ההון מתקדמת ביותר וכלי ניתוח נוספים.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

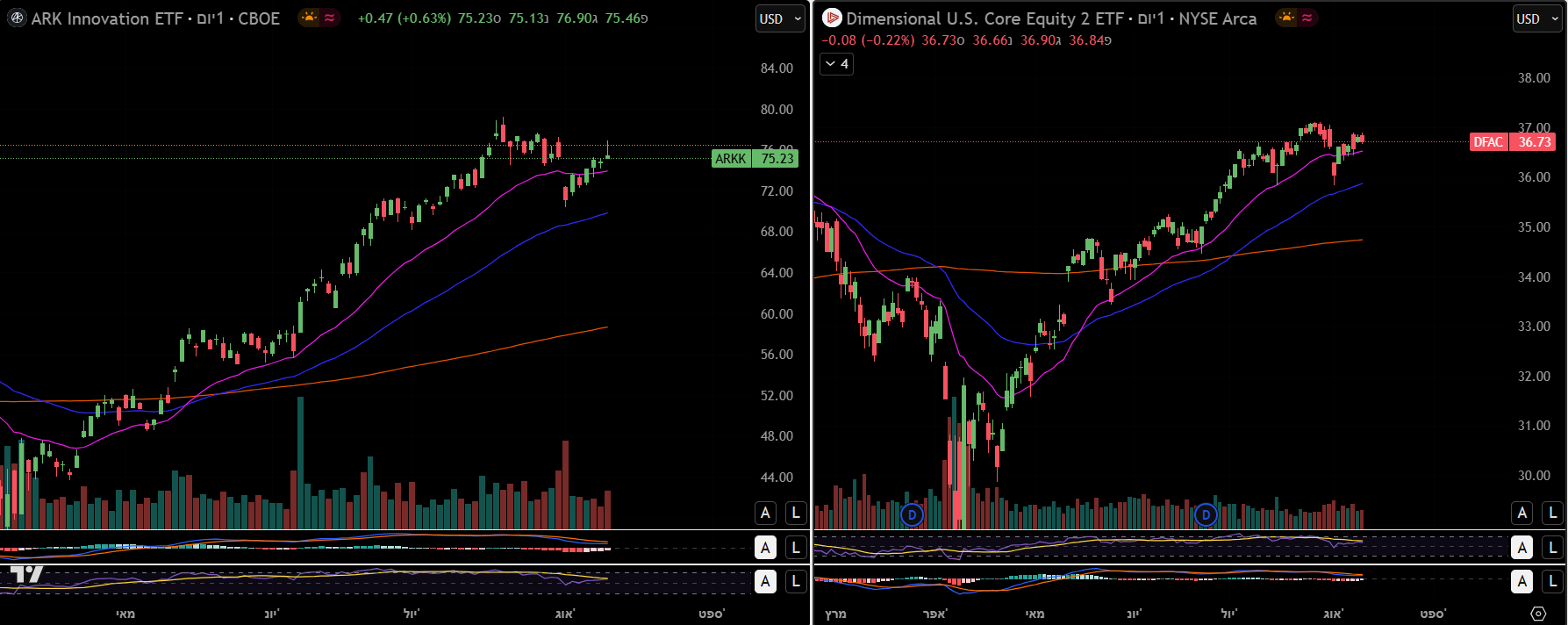

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית

יועצים פיננסיים חושבים שכדאי כעת להשקיע במניות טכנולוגיה וביטחון – שתי מגמות שעשויות להוות הזדמנות למשקיעים

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית