מניות בנקים מומלצות

הסקטור הפיננסי, המורכב מבנקים, חברות השקעות, שירותים פיננסיים מגוונים וחברות ביטוח, נחשב בדרך כלל לנשמת החיים של הכלכלה וככזה, הוא רלוונטי להשקעות

לפני שמדברים על מניות בנקים, כדאי להבין שהן חלק ממגזר השירותים הפיננסיים שנחשב באופן נרחב לנשמת אפה של הכלכלה ולכן הוא חשוב במיוחד. במצב בו החברות בריאות מבחינה פיננסית, הן מספקות לאנשים ועסקים את הגישה להלוואות החיוניות לצמיחה כלכלית. אבל כשהמגזר חלש, לדוגמא במהלך המשבר הפיננסי של 2007-08, זה יכול לגרור את כל השאר יחד איתו למטה.

המגזר הפיננסי כולל סוגים רבים ושונים של חברות. עם זאת, רובם מתחלקים לארבע קטגוריות עיקריות: בנקים, חברות השקעות, שירותים פיננסיים מגוונים וחברות ביטוח. הפעם נתמקד בבנקים, אז בלי עיכובים נוספים, בואו נתחיל.

מהן מניות בנקים?

מניות בנקים הן מניות במוסדות פיננסיים המספקים מגוון שירותים כגון החזקת פיקדונות, הלוואות כספים וניהול נכסים. הבנקים לוקחים כסף בצורה של פיקדונות מלקוחות ואז מלווים אותם שוב כהלוואות. הרווח שלהם מגיע בעיקר מההפרש בין הריביות שבהן הם מלווים לאלו שבהן הם עצמם "לווים" – כלומר מהריבית שהם נותנים על פיקדונות לקוחות.

השקעה בחברות פיננסיות

כמו בכל מגזר, אפשר להשקיע בפיננסים באחת משתי דרכים: על ידי רכישת תעודות סל ספציפיות, או על ידי השקעה במניות בודדות. לגבי תעודות סל, להלן מסך מוגדר מראש לתעודות סל באתר הידידותי etfdb.com. אפשר לבחור בין קרנות רחבות מאוד העוקבות אחר כל המגזר הפיננסי, כמו XLF, לבין תעודות סל ממוקדות יותר שמשקיעות באזור צר יותר כמו KBE, שמגבה רק מניות בנקאיות.

מה חשוב לשים לב כשבאים להשקיע במניות בנקים

אם אתה מעוניין להשקיע במניות בנקים בודדות כחלק מתיק ההשקעות שלך, מומלץ לשים לב לנתונים הבאים:

NIM – היות והדרך העיקרית שבה הבנקים מרוויחים כסף היא על ידי חיוב גבוה יותר מהלוואות שהם נותים מאשר ממה שעולה להם ללוות, ההבדל בין שתי הריביות של השניים מתבטא באחד היחסים הפיננסיים החשובים ביותר המשמשים לניתוח הבנקים לצורך השקעה. אנו מדברים על מרווח ריבית נטו (NIM). NIM שמבוטא באחוזים, הוא נתון שהבנקים תמיד חושפים זאת בדוחות הכספיים שלהם, כך שלעולם לא תצטרך לחשב את זה בעצמך. נקודה חשוב נוספת בעניין זה – כשמנתחים בנק לצורך השקעה, תמיד כדאי להשוות את יחס היעילות שלו לזה של המתחרים שלו.

בקיצור, משתמשים ב NIM כשרוצים למדוד את הרווחיות של הבנק. כשזה מגיע להערכת ביצועים, משקיעים בודקים לעתים קרובות את היחס הזה, וככל שה-MIN של הבנק גבוה יותר, כך זה טוב יותר – זה אומר שיותר כסף נוצר מהפיקדונות וההלוואות של הבנק.

תיקי ההלוואות של הבנקים – נתון חשוב והגיוני בהתחשב בעובדה שהם מייצרים את הכסף העיקרי שלהם. חשוב לבדוק כיצד השווי הכולל של ההלוואות שלו השתנה במהלך השנים האחרונות, ולאיזה סוג של לקוחות הוא מלווה. תיק הלוואות שמרוכז יותר מידי במגזר מסוים או באיזור גיאוגרפי כלשהו עשוי להדליק נורה אדומה, משום שהוא חשוף באופן מוגזם לסיכון.

קחו למשל בנק בטקסס שחצי מהתיק שלו מורכב מהלוואות לחברות אנרגיה מקומיות – איך לדעתכם מחיר המניה של הבנק החזיק מעמד במהלך מפולת מחיר הנפט שהייתה ב-2015? ניחשתם נכון, לא החזיק.

הפרשות מזומנים – באותו אופן, חשוב לדעת שהבנקים למעשה מפרישים מזומנים כדי שיהיו להם רזרבות לעתיד למקרה של מחדלי לקוחות שלוו מהם כסף ולא מצליחים להחזיר. ההפרשות אלו להפסדי הלוואות של לקוחות למעשה משקפות איך הבנק מעריך באופן כללי את המידה שבה הלווים יחזירו את ההלוואות. גם נתון זה מופיע בדוחות וכדאי לשים לב לזה: הפרשות גדולות הן לרוב לא סימן טוב כי זה אומר שהם לא סומכים על היכולת של הלקוח להחזיר את ההלוואה.

יחס מחיר-לספר של חברה (יחס P/B) הוא היחס בין שווי השוק שלה לבין ה"שווי בספרים" או השווי הנכסי הנקי שלה – כלומר, שווי נכסיה בניכוי ההתחייבויות. יחסי P/B הם כלי פופולרי במיוחד להשוואת בנקים משום שרוב הנכסים שלהם (כמו הלוואות) וההתחייבויות (כמו פיקדונות) בעצמם מוערכים מחדש כל הזמן בשיעורי שוק. במילים אחרות, הערך בספרים של הבנק הוא מדריך טוב לשווי השוק שלו. זה הופך את יחסי ה-P/B לדרך טובה להערכת השווי של הבנק בהשוואה המתחרים.

התשואה על ההון – אחד המניעים העיקריים של יחס ה-P/B של הבנק הוא התשואה על ההון (ROE). ROE מודד עד כמה החברה משתמשת בכספי בעלי המניות (המכונה הון עצמי) כדי לייצר רווח. בנקים שיכולים לייצר ROE גבוה יותר מגיע יחסי P/B גבוהים יותר, אז קחו זאת בחשבון בעת השוואת הערכות מניות הבנקים.

במהלך השנה האחרונה, סקטור הבנקאות העולמי הזדעזע בעקבות קריסת בנק עמק הסיליקון בארה"ב החששות שההדבקה עלולה להתפשט למגזר הבנקאי הרחב יותר הכבידו על הערכות השווי, ועוררו חשש לסיכונים בעניין היכולת של הלקוחות לפרוע את ההלוואות שלקחו.

אך למרות הרוחות הנגדיות האלה, מניות הבנקים מספקות הזדמנות לגוון תיק השקעות על ידי הוספת חשיפה לאחד ממגזרי התעשייה הגדולים ביותר. חלק מהמשקיעים עשויים לראות גם בהערכות שווי נמוכות כהזדמנות רכישה פוטנציאלית, יחד עם תשואות דיבידנד אטרקטיביות.

עכשיו כשיש לך את הכלים לנתח מניות בנקים, נסה את הבדיקות האלה על כמה חברות פיננסיות מסקרנות, אולי תמצא מניית בנק מנצחת. אגב, בעזרת stock screener של TradingView תוכל לסרוק מניות בנקים עפ"י פילוח של מדינות, שווי שוק ונתונים נוספים שהוזכרו לעיל.

מניות בנקים מומלצות שכדאי לעקוב אחריהן בשנת 2024

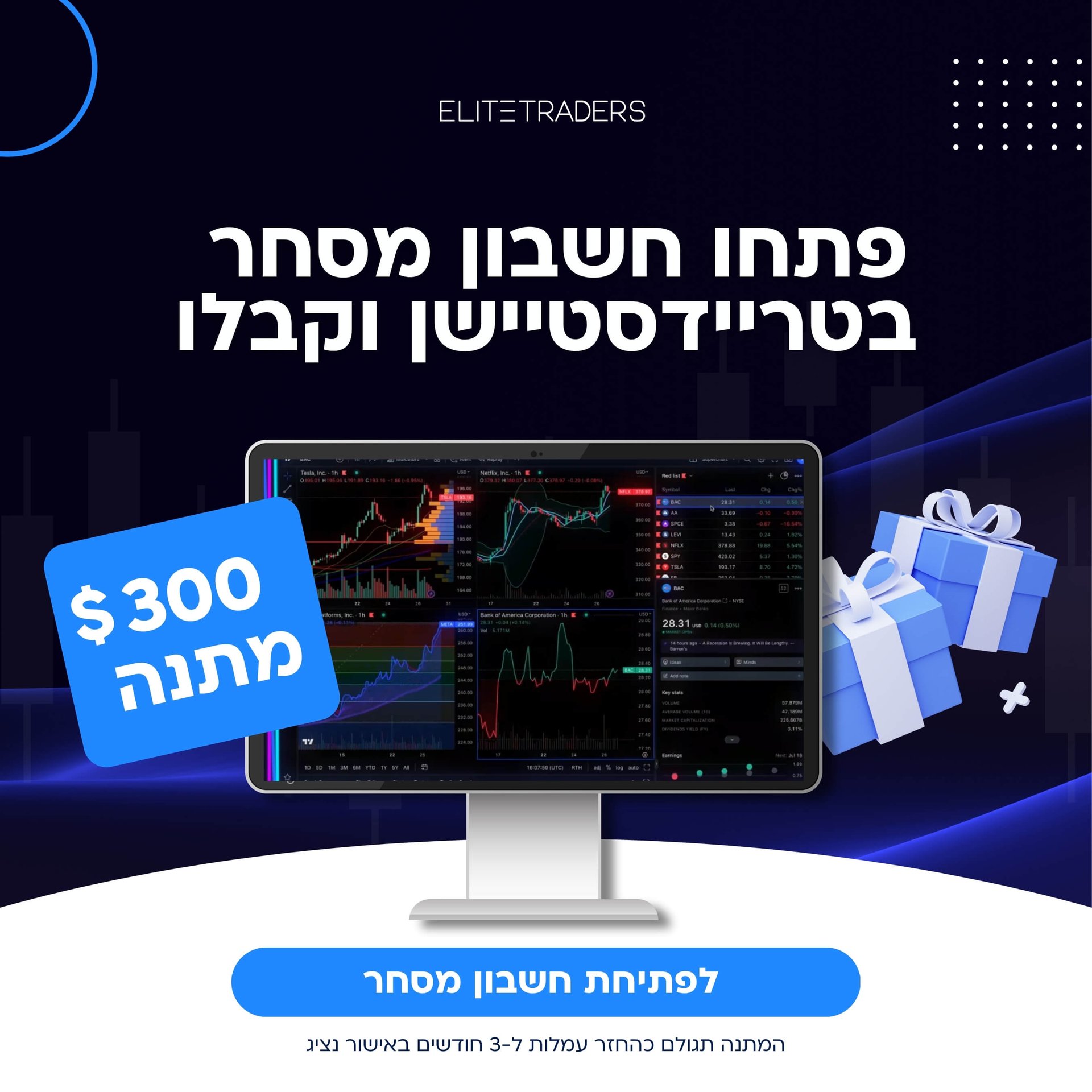

בנק ברקליס (BCS) היא ספקית עולמית של שירותי בנקאות קמעונאית, חברות והשקעות. ברקליס הוא הבנק השני בגודלו בבריטניה (נסחר גם בבורסת ניו יורק), יש לו עסקים גדולים בחו"ל וזרוע בנקאית השקעות גדולה.

מחיר המניה של החברה נמצא במסלול ירידה כבר תקופה. בדומה לבנקים אחרים, הריביות הגבוהות יותר לא עשו חסד עם רווחי החברה. בנוסף, החברה הגדילה את ההפרשות למחדלים בהלוואות ומשכנתאות, והיא גם מתמודדת עם האתגר של לקוחות שמעבירים כסף מחשבונות העו"ש שלהם כדי למצוא בנק שמשלם ריביות גבוהות יותר.

עם זאת, ברקליס נסחרת לפי הערכת השווי הנמוכה ביותר מזה זמן מה, שחלק מהמשקיעים עשויים לראות בה הזדמנות רכישה פוטנציאלית לטווח הארוך, יחד עם תשואת דיבידנד אטרקטיבית של כ-5%. מבחינת הערכות אנליסטים, יעד מחיר המניה הממוצע של ברקליס הוא 10.36, זו עליה של 35% בשנה. זה מבוסס על יעדי מחירים של 7 אנליסטים בוול סטריט לשנה הקרובה.

במבט קדימה, הבנק אמור ליהנות מהתאוששות כי שווקי המניות התאוששו חזק השנה והריבית העולמית אמורה בקרוב להתחיל לרדת. אגב, גם מחזור ההנפקות הראשונות לציבור (IPO) מראה סימני חיים משמעותיים השנה.

בנק אוף אמריקה (BAC) – בשנים האחרונות הבנק הגדיל את תיק ההלוואות שלו בשיעורים גבוהים הרבה יותר מבנקים אחרים מקבילים, והחברה ביצעה שיפורים משמעותיים ביעילות בכל הקשור לטכנולוגיה המקוונת והסלולרית שלה.

גם איכות הנכסים של בנק אוף אמריקה מצוינת, ועם ריכוז גבוה יחסית של פיקדונות שאינם משלמים ריבית. בנוסף, גם בנק זה נסחר לפי הערכת השווי נמוכה ב-35% וחלק מהמשקיעים עשויים לראות בכך הזדמנות לקניה.

אם מתבססים על יעד המחיר הממוצע של האנליסטים, אז לבנק אוף אמריקה יש פוטנציאל אפסייד של 10.32%. בנוסף, יש לו דירוג קונצנזוס של 10 דירוגי קנייה, 6 דירוגי החזקה ודירוג מכירה אחד. יחסית, הוא נמצא בעמדה חזקה להתמודד עם רוב הסערות שיכולות להופיע עם שילוב של פעילות בנקאית קמעונאית מצוינת ויכולת להרוויח מהתנודתיות בשוק.

התחילו להשקיע במניות בנקים

מעוניינים להשקיע במניות בנקים? זה הזמן להתחיל לבצע מסחר במניות! הצטרפו אלינו היום ותתחילו להנות ממערכת מסחר עצמאי בבורסה הטובה בעולם עם עמלות המסחר האטרקטיביות בישראל.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

אין בכתוב כל המלצה לביצוע פעולה כלשהי, כולל רכישה/קנייה/החזקה של מניות בנקים המוזכרות בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

גולדמן זיהה עשר מניות סיניות שמכונות "עשר הבולטות" שנסחרות לפי שווי נמוך משמעותית משבעת המופלאות בארה״ב, מה שמשאיר מקום רב לעלייה...

החוק החדש בארה"ב צפוי להמריץ את הכלכלה בטווח הקצר אך להאט את הצמיחה בהמשך. איך זה ישפיע על תיק ההשקעות שלכם...

TLT תעודת סל שעוקבת אחרי אג"ח, נסחרת כעת סמוך לרמת תמיכה היסטורית בת עשרות שנים, עם סימנים טכניים חיוביים בגרף השבועי