הבחירות בארצות הברית באופק - איך להשקיע בתקופה זו?

שוק המניות בדרך כלל מתפקד טוב יותר לאחר בחירות מאשר בתקופה שלפניה והשווקים בארה"ב חזרו באופן עקבי לעליות ללא קשר לתוצאות הבחירות

כ-40 בחירות במדינות שונות בעולם נמצאות בלוח השנה לשנה הבאה, והן מייצגות יותר מ-40% מאוכלוסיית העולם ו-40% מהכלכלה העולמית. אבל הבחירות לנשיאות ארה"ב הן ללא ספק המשמעותיות ביותר מבחינת השווקים בארה"ב.

בית ההשקעות קפיטל גרופ שהיא אחת מבתי ההשקעות הוותיקים והגדולים בעולם, חקרו לעומק מה קורה למחירי הנכסים לפני ואחרי שהאמריקאים הצביעו בקלפי, הנה ההמלצות שלהם.

מהם ארבעת הדברים שכדאי לדעת כשאתה בוחן השקעה בשנת בחירות:

מזומן זה דבר מפתה, אבל זה לא תמיד הבחירה הטובה ביותר

השקעה יכולה להיות תהליך מורט עצבים כשיש אי ודאות וכל כך הרבה דברים תלויים באוויר. אחרי הכל, הקמפיינים לנשיאות מפנים את תשומת הלב שלנו לבעיות שיש במדינה, זו אחת הסיבות שקרנות שוק הכסף שהן דומות למזומן ובאופן כללי הן אחד מאמצעי ההשקעה בסיכון הנמוך ביותר, נוטות להפוך לפופולריות יותר לקראת הבחירות. אבל אחרי שאבק הבחירות שוקע, המניות בדרך כלל זוכות לתנופה ולא רק בארה"ב, אפילו מדדים בינלאומיים עולים על הגל.

אבל מזומן הוא לא תמיד הבחירה הטובה ביותר. לדוגמא, עכשיו הפדרל ריזרב נראה לקראת הסוף של העלאות הריבית שלו, וכשדבר כזה יקרה, התשואות עלולות לרדת. במילים אחרות, מוזמנים חוסמים אפשרות השקעה בטוחה יותר כמו אג"ח שזה הזמן לשקול בחיוב כי הן מאפשרות למשקיע לנעול הכנסה טובה יותר לזמן ארוך יותר.

מגזרים מסוימים הם יותר תנודתיים לפני ואחרי בחירות

היה יכול להיות נחמד אם הייתה לנו רשימה של מגזרים בטוחים להשקיע בהם במהלך שנת בחירות, אבל לצערנו, ההשקעה היא לא דבר כזה פשוט. ההשפעה על הכלכלה והשווקים מסתכמת לעתים קרובות במדיניות שהמועמדים מציעים, וזו הסיבה שמגזרים מסוימים, כמו שירותי בריאות ואנרגיה, נוטים לחוות יותר תנודתיות. וזה הגיוני: למפלגות הגדולות בארה"ב יש עמדות שונות מאוד כלפי דברים כמו שירותי בריאות אוניברסליים, ייצור אנרגיה ביתי והעידוד לאנרגיה ירוקה.

כל קמפיין בחירות מציג מועמדים עם אג'נדות מדיניות משלהם וכל אחד יודע שקשה להעריך מי המנצחים והמפסידים הפוטנציאליים של השוק. אבל זה לא אומר שצריך להתרחק לגמרי ממגזר מסוים, כי גם אם למדיניות כלשהי תהיה השפעה על מגזר מסוים, לפעמים לוקח להן שנים להתממש.

השווקים בארה"ב תמיד חזרו בעוצמה, ללא קשר למי ינצח בבחירות

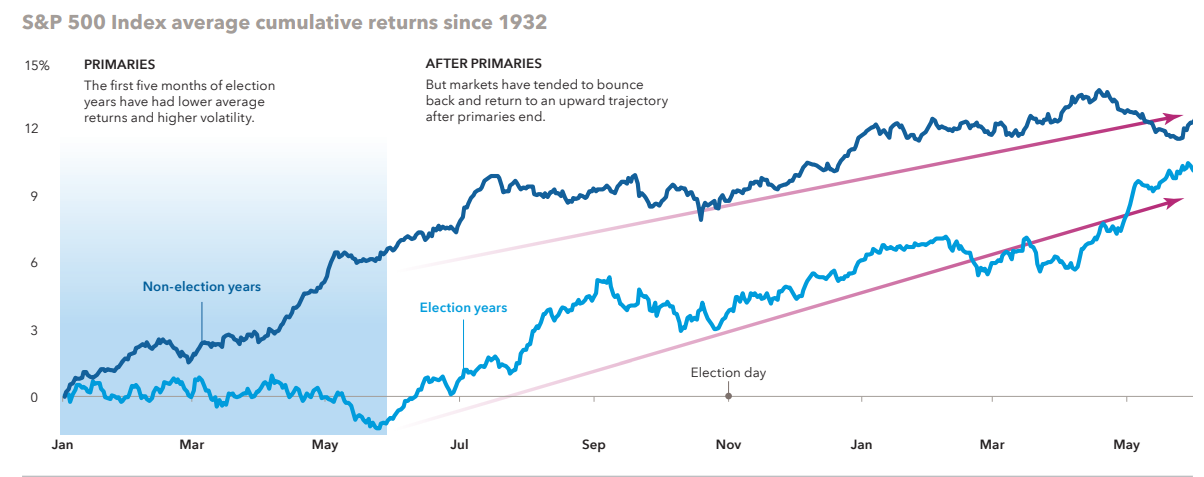

זה דומה לאנחת "תודה לאל שנגמר": שוק המניות בדרך כלל מתפקד טוב יותר אחרי בחירות מאשר בתקופה שקדמה לה. אם בודקים את העניין מבחינה הסטורית, מאז 1932, המניות הראו עלייה של פחות מ-6% בממוצע בשנה שלפני העימות הנשיאותי, בהשוואה לעליות של 8% שבשנים שלא היו בחירות. איגרות החוב מתפקדות באופן דומה, ועלו כ-6.5% לקראת הבחירות שזה פחות מה-7.5% הרגילים.

למרות כל אי הוודאות שמגיעה עם שנת בחירות, הטלטלה הזו בדרך כלל נמשכת רק זמן קצר. לאחר ספירת הקולות המניות בדרך כלל חוזרות לעליות. אז קצת סבלנות משתלמת לעתים קרובות למשקיעים שרוכבים על הגלים של תקופות בחירות. בקיצור, מאז 1932, המניות זינקו בממוצע ב-11.3% בשנה שלאחר סיום הפריימריז, בהשוואה ל-5.8% פחות מרשימים באותם תאריכים בשנים שלא היו בחירות.

בסופו של דבר, המגמות הכלכליות הבסיסיות חשובות ביותר

אז למרות שהדברים כנראה יהיו קצת תנודתיים במהלך שנת בחירות (מעולה לסוחרים תוך יומיים) כי ההסטוריה מראה שהמניות הפכו לעצבניות מאד לקראת הבחירות למעשה, לא המדיניות המוצעת של המועמדים היא הדבר החשוב ביותר המשפיע על המניות, אלא סביבת המאקרו. וכאמור, למדיניות אכן יש השפעה על המצב אך לוקח להן שנים להתממש.

אז זו צריכה להיות מוזיקה נעימה לאוזניים שגולדמן זאקס מעריך שבשנת 2024 תהיה צמיחה חיובית בהכנסה לעובדים בארה"ב (כשהם צפויים להנות מהקלה באינפלציה ושוק עבודה שעדיין חזק), הרמה ובסופו של דבר ירידה בריבית, וימים טובים יותר שצפויים למגזר היצרני, משהו שאמור להיות חיובי למסחר במניות.

לסיכום:

- ההיסטוריה מלמדת שמשקיעים רבים בוחרים לשים את כספם בכלי השקעה בסיכון נמוך כמו מזומן או קרנות שוק כספים לפני הבחירות, אך לא בטוח שזו בחירה נכונה.

- מגזרי הבריאות והאנרגיה נוטים לחוות יותר תנודתיות בשנים שלפני ואחרי בחירות.

- שוק המניות בדרך כלל מתפקד טוב יותר לאחר בחירות והשווקים בארה"ב חזרו באופן עקבי חזק ללא קשר לתוצאות הבחירות.

אין בכתוב כל המלצה לביצוע רכישה/מכירה/החזקה של מניות המוזכרות בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

מעוניינים להשקיע בתקופת בחירות? הצטרפו אלינו היום ותתחילו להנות ממערכת מסחר עצמאי בבורסה הטובה בעולם עם עמלות המסחר האטרקטיביות בישראל.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

TLT תעודת סל שעוקבת אחרי אג"ח, נסחרת כעת סמוך לרמת תמיכה היסטורית בת עשרות שנים, עם סימנים טכניים חיוביים בגרף השבועי

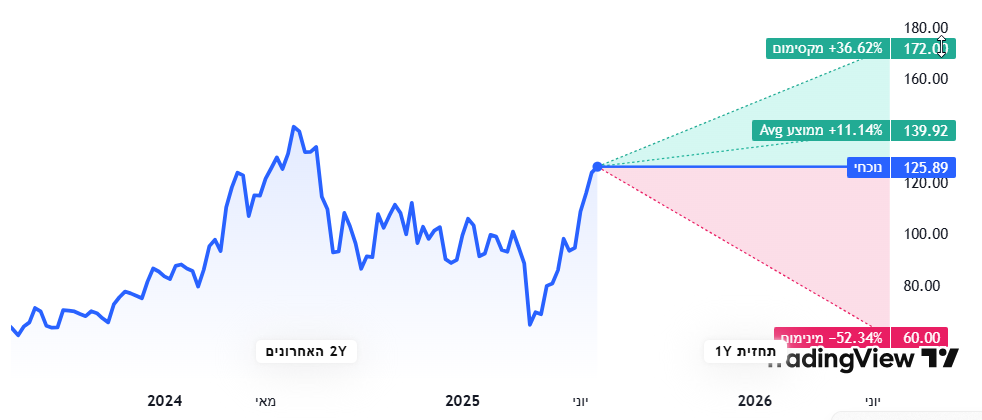

אחרי ירידות בתחילת השנה – מניית אנבידיה חוזרת לשיאים, עוקפת את מיקרוסופט ואפל בדרך לכתר, ומציגה חזון שאפתני לעתיד שבנוי על בינה מלאכותית.

הסטייבלקוינים משנים את חוקי המשחק וממחוללים מהפכה שקטה בעולם התשלומים. משקיעים נבונים יכולים להשקיע בתשתיות שהם נשענים עליהן

מיקרון נמצאת בתנופה. הדוח שפרסמה ביום רביעי חשף תמונה מעודדת להווה ולעתיד.החברה היכתה את התחזיות הן בשורת הרווחים והן בשורת ההכנסות

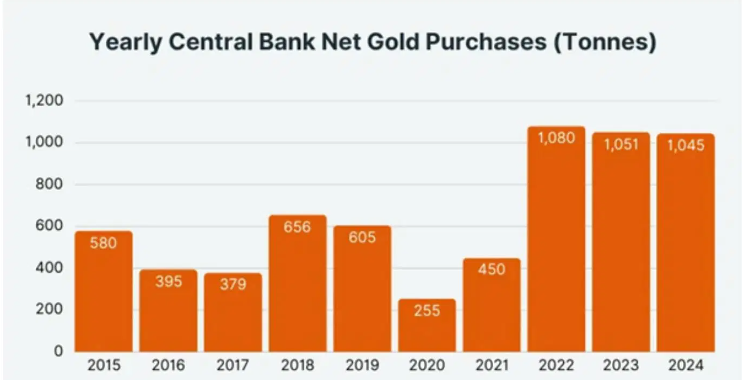

זה מתחיל להרגיש כמו תקליט שבור כשמדברים על השקעה בזהב שמגיע לשיאים חדשים כל פעם מחדש. איך כדאי להשקיע בזהב

DoorDash שומרת על קצב צמיחה יפה: רווחיות, התרחבות בינלאומית ואופטימיות מצד האנליסטים. האם זה הזמן להשקיע בה?