האם מניות הטכנולוגיה - הביג טק בבועה?

וורן באפט אמר פעם: "לקנות חברות מעולות בלי להתחשב במחיר זה כמו להתחתן בלי קשר לאופי". וזה כנראה נכון גם לגבי חברות טכנולוגיה.

פתח בשאלה שמעסיקה סוחרים ומשקיעים רבים ביומיים האחרונים – למה שווקי המניות צונחים? הירידות בשווקי המניות בארה"ב המשיכו גם ביום שישי. יש לכך כמה סיבות נראות לעין והמרכזית שבניהן היא שיש החששות לגבי הבריאות הכלכלית של ארה"ב שהולכת ומעמיקה. סיבה נוספת היא חברות הטכנולוגיה שמדווחות: אתמול פורסמו תוצאות מאכזבות מאמזון ודו"ח מכירות חלש של אינטל. גם אפל העריכה שתכונות הבינה המלאכותית החדשות שלה יובילו אנשים לשדרג ולרכוש אייפונים חדשים אבל בפועל הנתונים מצביעים על כך שהיו לה ביצועים מאכזבים בסין. זה גורם למשקיעים לתהות..מתי החברות הללו יתחילו לראות רווחים מכל הכספים שמושקעים בבינה המלאכותית.

סיבה נוספת היא הנתונים שהתפרסמו – נתוני תביעות האבטלה שהגיעו לשיא של כמעט שנה בזמן שהייצור התכווץ, מה שמגביר את החששות מפני נחיתה קשה. זה הפנה תשומת לב רבה יותר מהרגיל לנתוני התעסוקה בארה"ב שפורסמו בשישי ומראים שבזמן שהצפי עמד על 175,000, בפועל קיבלנו הפתעה כלפי מטה של 114 אלף, אז ברור שזה מגביר את התנודתיות בשווקים.

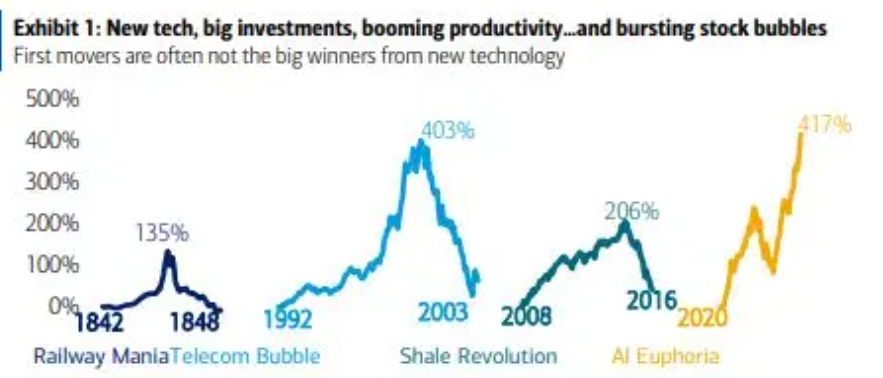

אם יש דבר אחד שכולם יודעים על בועות, זה שהן מתפוצצות. החל משגעון הטוליפ ועד ה-NFT שהיה לפני כמה שנים. המשקיעים מתפתים להבטחות בנושא משמעותי חדש כלשהו (כיום זו בינה המלאכותית – AI) שישנה את העולם אך בפועל, המציאות לעיתים קורה שזה לא עומד לגמרי בציפיות מבחינת הקצב הרצוי, ואז מתחילה יציאה המונית שמובילה לירידות משמעותיות ולפעמים אפילו ירידות חדות.

חשוב לציין שזה לא אומר שכל בועה מבוססת סתם על איזה הייפ לא רציונלי. לפעמים, בהרבה מקרים זה בהחלט מחזיק מעמד אבל לפעמים היישום לא מתפתח בצורה חלקה או צפויה כפי שהמשקיעים תכננו.

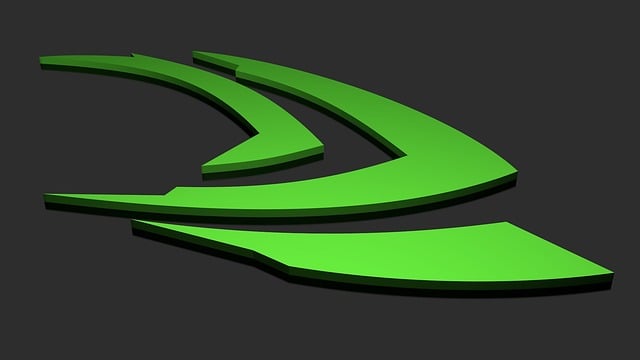

הגרף הבא מתאר זאת באופן ברור:

מבט על ההיסטוריה יכול ללמד אותנו משהו

העליות והמורדות של מהפכת הרכבת, בועת הטלקום, מהפכת הפצלים והבינה המלאכותית – לכולם יש סיבות חזקות ומבוססות להבטחות שהן נותנות…העניין הוא רק הקצב והתיזמון וכמובן העלויות. (מקור בנק אוף אמריקה).

אם נחזור בזמן לאחור וניקח לדוגמא את מהפכת הרכבת, הבנייה של מסילות רכבת נרחבות בבריטניה ובאירלנד בשנות ה-40 שינתה את תעשיית המסחר באופן מהותי. אבל התהליך הראשוני הוליד פרויקטים לא מוצלחים בכלל והשאיר את השוק מוצף במיזמים שנפלו מבחינה כלכלית. אז למרות שהרעיון היה נכון, המשקיעים הפסידו הרבה כסף כי הם נתנו גיבוי כספי לפרויקטים שנפלו קורבן לתזמון וביצוע לקויים. הדפוס הזה חזר על עצמו גם במהלך בועת הטלקום של שנות ה-90 ומהפכת הפצלים.

כפי שאמר פעם וורן באפט, "לקנות חברות מעולות בלי להתחשב במחיר זה כמו להתחתן בלי קשר לאופי". וזה נכון גם לגבי טכנולוגיה כי ידוע שמהפכות טכנולוגיות הן תהליך מורכב וארוך. המסע מהשלבים המוקדמים של הפיתוח ועד לאימוץ נרחב שגם מאפשר לקטוף את הפירות ולראות רווחים הוא בדרך כלל לא יציב, ועשוי לכלול התרסקות ושינויים גדולים גם מבחינה חברתית וגם פיננסית. אמנם רכישת מניות בכל מחיר יכולה להשתלם מדי פעם, אבל זה עדיין הימור עם סיכון גבוה ולא בטוח שזה שווה את הלחץ הכרוך בכך.

האם אנחנו אכן בבועה?

עכשיו, אין דרך לדעת באופן קונקרטי אם הביג טק נמצאות כעת בבועה ובוודאי לא מתי זה יכול להתפוצץ במידה ואכן. אבל כרגע, אפשר לזהות שני דפוסים מוכרים שהופיעו בעבר לפני ירידות בשווקי המניות. קודם כל, לעתים קרובות יש פיגור בין תקופת ההשקעות של החברות ועד שהן רואות רווחים מהן. ומיותר לציין שכל נפילה יכולה לגרום למשקיעים לרוץ לאקזיט בדיוק כפי שראינו בבועת הטכנולוגיה של שנת 2000. רוב המשקיעים ממשיכים להשקיע למרות שהם יודעים שיש סיכון של בועת ביג טק, והם מתכננים להצליח לברוח לפני כולם עם הסימן הראשון לצרות. אבל אם כל המשקיעים יהיו שותפים לאסטרטגיית הבריחה הזאת, השוק עלול להתפוצץ בו זמנית. ואפילו לא יידרש שינוי משמעותי מידי כדי להפיל את הדומינו הראשון…הרבה פעמים שינוי בסנטימנט המשקיעים יכול להספיק.

כל הנ"ל מובילים לנקודה חשוב והיא שיש צורך לנקוט בגישה זהירה. כנראה שכולנו בסה"כ מאמינים בעתיד הבינה המלאכותית, אך זה לא אומר שצריך לקנות בכל מחיר. ובכל מקרה, לא משנה באיזה מחיר החלטת לקנות, כדאי לווודא שיש לך אסטרטגיית יציאה ברורה זמן רב מראש. כמו כן, כדאי לשקול לגוון את תיק ההשקעות על פני מגזרים, אזורים וסוגי נכסים שונים. גם לשמור מזומנים בחסכון של 5% לא יזיק למקרה שתצוץ הזדמנות בלתי צפויה.

אין בכתוב כל המלצה לביצוע פעולה כלשהי, כולל רכישה/קנייה/החזקה של סוגי ניירות הערך המופיעות בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

הצטרף אלינו היום והחל לסחור עם פלטפורמת מסחר בשוק ההון הטובה בעולם עם אפליקציית מסחר בשוק ההון מתקדמת ביותר וכלי ניתוח נוספים.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

אחרי ירידות בתחילת השנה – מניית אנבידיה חוזרת לשיאים, עוקפת את מיקרוסופט ואפל בדרך לכתר, ומציגה חזון שאפתני לעתיד שבנוי על בינה מלאכותית.

הסטייבלקוינים משנים את חוקי המשחק וממחוללים מהפכה שקטה בעולם התשלומים. משקיעים נבונים יכולים להשקיע בתשתיות שהם נשענים עליהן

מיקרון נמצאת בתנופה. הדוח שפרסמה ביום רביעי חשף תמונה מעודדת להווה ולעתיד.החברה היכתה את התחזיות הן בשורת הרווחים והן בשורת ההכנסות

זה מתחיל להרגיש כמו תקליט שבור כשמדברים על השקעה בזהב שמגיע לשיאים חדשים כל פעם מחדש. איך כדאי להשקיע בזהב

DoorDash שומרת על קצב צמיחה יפה: רווחיות, התרחבות בינלאומית ואופטימיות מצד האנליסטים. האם זה הזמן להשקיע בה?

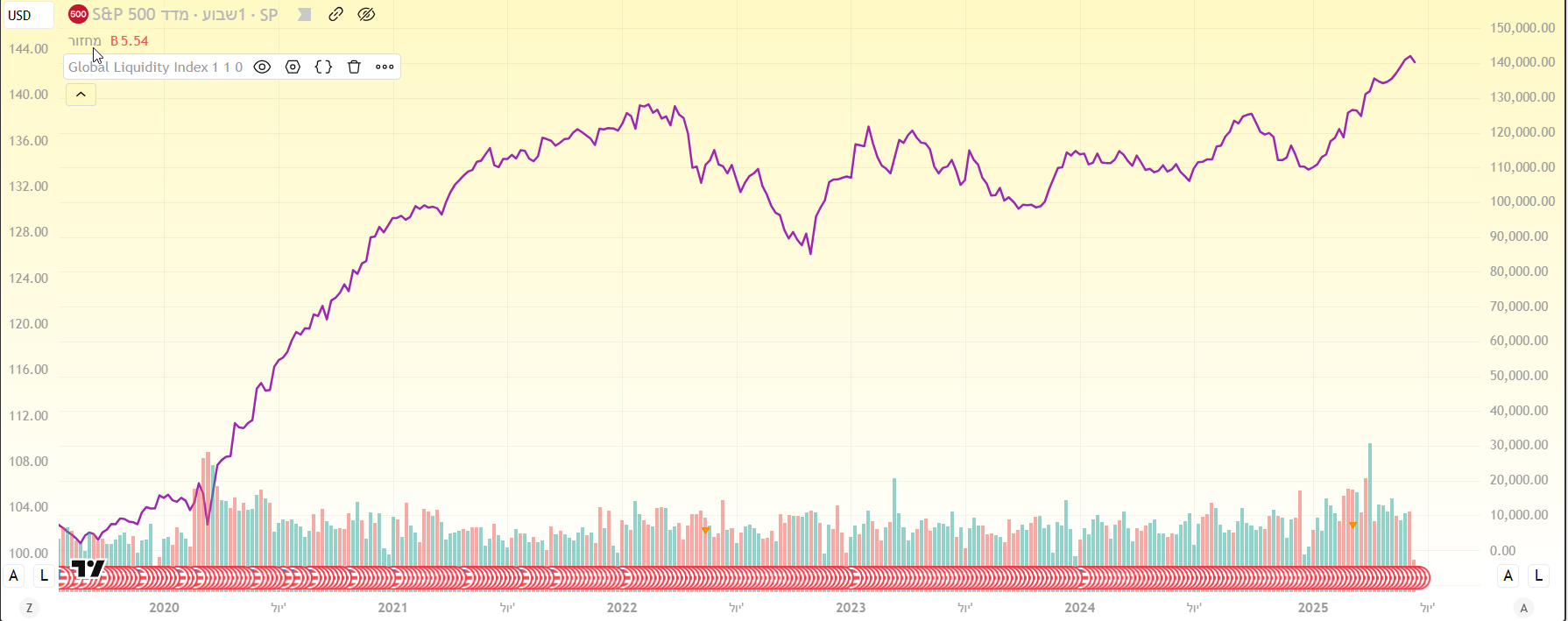

בעוד נכסים כמו הזהב והמניות נסחרים סביב שיאים, שוק אחד נשאר מאחור – ויתכן ששם טמונה ההזדמנות של גל הנזילות הבא

אחרי ירידות בתחילת השנה – מניית אנבידיה חוזרת לשיאים, עוקפת את מיקרוסופט ואפל בדרך לכתר, ומציגה חזון שאפתני לעתיד שבנוי על בינה מלאכותית.

הסטייבלקוינים משנים את חוקי המשחק וממחוללים מהפכה שקטה בעולם התשלומים. משקיעים נבונים יכולים להשקיע בתשתיות שהם נשענים עליהן

מיקרון נמצאת בתנופה. הדוח שפרסמה ביום רביעי חשף תמונה מעודדת להווה ולעתיד.החברה היכתה את התחזיות הן בשורת הרווחים והן בשורת ההכנסות

זה מתחיל להרגיש כמו תקליט שבור כשמדברים על השקעה בזהב שמגיע לשיאים חדשים כל פעם מחדש. איך כדאי להשקיע בזהב