מניית אינטל: הזדמנות לטווח ארוך – או מלכודת ערך שהולכת לשום מקום?

מניית אינטל נסחרת קרוב לשפל של עשר שנים, אך יתכן והיא חשובה מכדי להיכשל – וזולה מכדי לוותר עליה

אינטל נמצאת בעיצומה של תפנית נחוצה מאוד, והיא נוקטת בצעדים נועזים לשיפור הערך לבעלי המניות לאחר ירידה משמעותית במחיר המניה. זה כולל ארגון מחדש, קיצוץ בעלויות והשעיית הדיבידנד שלה כדי לפנות מזומנים לתוכניות ההרחבה שלה.

כמה נקודות אופטימיות על מניית אינטל

נתח השוק של החברה בתחום המחשבים האישיים התייצב. שוק המחשבים האישיים צפוי לחזור לצמיחה בשנה הבאה והמיצוב החזק של אינטל במחשבים אישיים שמופעלים עם בינה מלאכותית, נראה שעסקי המחשבים שלה עומדים להתרחב, גם אם בקצב נמוך.

ההפסדים האחרונים של אינטל במרכזי נתונים הם דיי משמעותיים. אבל היא יכולה להחזיר חלק מההכנסה האבודה הזו על ידי ייצור שבבים שתוכננו על ידי חברות טכנולוגיה גדולות למרכזי הנתונים בענן משלהן. שבב ה-AI החדש של אינטל נראה די מבטיח, ויכול להצליח בקטעים ספציפיים של שוק מרכזי הנתונים בינה מלאכותית.

עסקי היציקה של אינטל הם גם סיבה לאופטימיות: זה תחום חשוב מבחינה אסטרטגית לארה"ב, והחברה התקדמה מבחינת משיכת לקוחות עם פרופיל גבוה, היא זכאית למימון זול מהממשלה, והיא אימצה מוקדם את הטכנולוגיה העדכנית ביותר כדי להפיק את המרב. שבבים מתקדמים.

כמה נקודות על הסיכונים

אינטל עלולה להמשיך לאבד נתח שוק במחשבים אישיים ומרכזי נתונים.

שבב הבינה המלאכותית שהושק לאחרונה של החברה עלול לסכל את תוכניותיה להשיג דריסת רגל בשוק מרכזי הנתונים הבינה המלאכותי המשגשג.

שולי הרווח התפעולי שלה עלולים לא להשתפר בגלל ירידה במכירות, עליות בעלויות והשקעות ענק בתחום הייצור.

עסקי היציקה עלולים להתקשות בהשגה ושימור לקוחות.

חריגה בעלויות ועיכובים כאלה ואחרים עלולים לפגוע בפרויקטים החדשים של החברה בתחום הייצור.

בעיות עלולות לצוץ עם הטכנולוגיה החדשה שאימצה אינטל לייצור השבבים המתקדמים ביותר.

מה קרה עם אינטל?

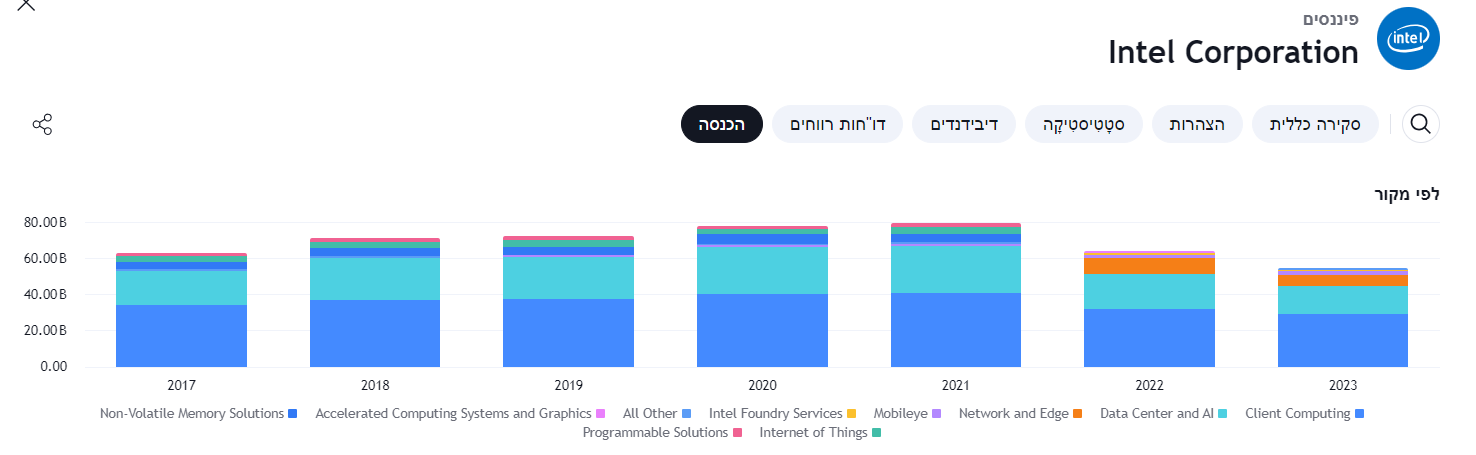

אינטל פספסה את תנופת הבינה המלאכותית, בעוד שהעסקים הוותיקים שלה מאבדים נתח שוק. ההכנסות ושולי הרווח שלה ירדו כתוצאה מכך, מה שהשאיר את מחיר המניה שלה קרוב לשפל של עשר שנים.

במשך כמעט 30 שנה, החל משנות ה-90, אינטל הייתה המובילה בין יצרניות השבבים, ורכבה חזק על הייפ המחשבים האישיים. אבל לפני כעשר שנים התחילו להופיע סדקים. החברה נעשתה שאננה וזהירה מידי – ופשוט פספסה טרנדים חדשים ענקיים שנכנסו לתמונה כמו סמארטפונים ובינה מלאכותית. ואם כל זה לא מספיק, אז גם כל תעשיית המוליכים למחצה התחילה לעבור מארה"ב לאסיה, מה שהקשה עוד יותר על אינטל לשמור על המקום הראשון שלה.

מה שהופך את המצב לגרוע יותר הוא שבזמן שמתחרות רבות שינו את מודל העבודה שלהן והתחילו לעצב את השבבים שלהן אך הוציאו את הייצור למיקור חוץ למפעלי יציקה כמו TSMC, אינטל הכפילה את שניהם. הצעד הזה לא הוכיח עצמו כמועיל לאינטל: היוי עיכובים בייצור ובעיות במפעלי היציקה שלה מה שהשאיר את החברה דיי מאחור בעוד חברות כמו AMD רצו קדימה. אינטל, שהייתה עסוקה בלהתמודד עם הצרות שלה, לא הצליחה לראות באיזו מידה יחידות עיבוד גרפיות (GPU) ישלטו בשוק הבינה המלאכותית, וההתמקדות שלה ביחידות עיבוד מרכזיות (CPUs) פשוט השאירה אותה הרחק מאחור.

עפ"י הנתונים, אינטל עומדת לסגור שנה שלישית ברציפות של התכווצות במכירות, על פי ההערכות שנת 2024 תסתיים עם – כ-30% פחות ממה שהרוויחה ב-2021. המשקיעים שלה כמעט ויתרו על החברה: עדכון הרבעון גרם למניה שלה לצנוח ב-26% באוגוסט, הנפילה החמורה ביותר שלה זה 50 שנה. המניה ירדה לרמה של שפל של עשר שנים – זו נפילה עצומה לחברה שהייתה פעם חברת שבבים המוליכים למחצה היקרה ביותר בארה"ב.

בצד החיובי, הירידה הגדולה של אינטל השאירה את המניות שלה ממש זולות. החברה נסחרת מתחת לשווי שלה בספרים בפעם הראשונה מזה 34 שנים לפחות. אז זה גורם למשקיעים לתהות האם המניה היא הזדמנות לאווח ארוך – או מלכודת ערך שהולכת לשום מקום?

מה אינטל עושה כדי לשנות את המצב?

החברה שינתה את המבנה שלה לשני עסקים מרכזיים. קבוצת המוצרים שמעצבת ומוכרת שבבים למחשבים אישיים, מרכזי נתונים וציוד רשת. וחטיבת היציקה מנהלת את מפעלי ייצור השבבים של אינטל (שכל אחד מהם פועל כחברת בת עצמאית עם הנהלה משלה), מקצצת בעלויות של יותר מ-10 מיליארד דולר, ומשהה את הדיבידנד שלה כדי לפנות מזומנים לתוכניות ההתרחבות שלה.

האם אינטל תצליח לטפח את שתי היחידות במקביל? האנליסטים חלוקים. חלקם אומרים שאינטל צריכה להתמקד בהחזרת המעמד שלה כמובילה בשבבים, גם אם זה פוגע בעסקי הייצור. אחרים טוענים שהחברה צריכה לתת עדיפות למשיכת לקוחות גדולים לעסקי היציקה שלה במקום זאת.

העניין הוא שאנליסטים מעריכים שחברות טכנולוגיה גדולות ימשיכו לעצב יותר ויותר שבבים משלהן למרכזי הנתונים בענן שלהן, במקום להסתמך על המעבדים של אינטל. ובנוסף, אינטל פספסה הזדמנות צמיחה מסיבית עם מרכזי נתונים שמשמשים לאימון והפעלת יישומי AI שכרגע מסתמכים על אנבידיה, וגם על AMD (גם אם במידה פחותה), כך שנראה שאינטל פשוט רחוקה מידי כרגע מכדי להדביק את הפער.

לא הכל אבוד עבור אינטל

החברה חשפה לאחרונה GPU מותאם ליישומי AI בשם "Gaudi 3", שיכול לפנות לשלושה סוגים של לקוחות. ראשית, אלה שבונים ומאמנים דגמי AI פחות מתקדמים שאינם דורשים את השבבים בעלי הביצועים הגבוהים ביותר של אנבידיה. שנית, אלו שעוברים מאימון דגמי AI להפעלת הדגמים, גם שם – שבבים פחות מתקדמים יכולים להספיק. שלישית, לקוחות שפשוט לא יכולים להרשות לעצמם את ה-GPUs היקרים של אנבידיה גם הם לקוחות פוטנציאליים.

ובכל זאת, חשוב לזכור שלמרות שהמוצר אולי נראה מבטיח על הנייר, לתרגם את זה למכירות זה סיפור אחר לגמרי, ואינטל תצטרך להוכיח שהיא מצליחה לעשות זאת. יש לציין שלאחרונה, אינטל הגיעה להישג קטן לאחר Inflection AI – שזה סטארט-אפ עם הרבה כסף, הודיעה כי פלטפורמת ה-AI הארגונית האחרונה שלה תוותר על ה-GPUs של אנבידיה לטובת שבבי Gaudi 3 של אינטל.

מבחינת עסקי היציקה, שאלת מפתח היא האם השקעות היציקה הללו ישתלמו. המנכ"ל שם שואף להפוך את העסק ליצרן שבבי החוזה השני בגודלו בעולם עד 2030. (TSMC נמצאת במקום הראשון, ואחריה סמסונג). אינטל מעריכה שהיציקה עשויה להכניס הכנסות של 15 מיליארד דולר בשנה עד סוף השנה. וזה דיי שאפתני, במיוחד בהתחשב בכך שללקוחות פוטנציאליים רבים יש כבר הסכמי אספקה עם TSMC וסמסונג, ויתכן שהם גם יזהרו מלעבוד עם בית יציקה שעדיין לא הוכיח את עצמו. אבל העסק זכה לאחרונה בכמה זכיות גדולות של מיליארדי דולרים. מוקדם יותר השנה, מיקרוסופט בחרה באינטל לייצר שבב חדש שיצרנית התוכנה עיצבה בעצמה. ובספטמבר, עסקי שירותי הענן של אמזון בחרו באינטל לייצר שבבי AI מותאמים אישית. אי אפשר להתעלם מכך שזו הבעת אמון משמעותית באינטל.

בנוסף, יש לזכור שמיקרוסופט, אמזון ואלפבית הן מהקונים הגדולים ביותר של שבבים: הם משתמשים בהם כדי להפעיל את מרכזי הנתונים העצומים שלהם. אבל ענקיות הטכנולוגיה הללו בחרו יותר ויותר להשתמש בעיצובי השבבים שלהן לאחרונה – וזו מגמה שפגעה באינטל. התנהלות כמפעל יציקה עבור חברות אלה עשויה לעזור להחזיר לפחות חלק מההכנסות שהחברה איבדה.

דבר נוסף חיובי מבחינת באינטל הוא שמבחינה גיאוגרפית, יש לה רשת מפעלים מגוונת וזה חשוב, כי זה שומר עליה מפני כל מיני שיבושים, כגון: תקופת המגפה והמחסור בשבבים שהובילו את המנהיגים לחזק את הייצור המקומי של מרכיב שהפך להיות כל כך מרכזי בחיים המודרניים. וזו הסיבה שהממשלה האמריקאית העבירה את חוק ה-CHIPS בשנת 2022, והעניקה מימון של כמעט 53 מיליארד דולר ליצרניות שבבים שרוצים לבנות או להרחיב מפעלים בארה"ב. אינטל הייתה המרוויחה הגדולה ביותר, ותפסה 8.5 מיליארד דולר מהקופה הזו, יחד עם הלוואות של 11 מיליארד דולר וזיכוי מס של 25% על השקעות ביציקה.

נסכם שסה"כ עסקי היציקה של אינטל עושים רושם חיובי. יש לתחום הזה חשיבות אסטרטגית, במיוחד מבחינת מבחינת ארה"ב, החברה הצליחה גם למשוך כמה לקוחות עם פרופיל גבוה (שיש להם אינטרס מובהק בהצלחתה), היא הצליחה להשיג מימון ממשלתי זול, ומיהרה לאמץ NA גבוה טכנולוגיית EUV. מלבד כל זה, ההפסדים התפעוליים של החטיבה צפויים להגיע לשיא השנה כשהיא מסיימת כמה השקעות כבדות, ונראה שיש דרך סלולה יחסית לרווחיות בהמשך העשור הזה – אם כי יש גם סיכונים שקשורים לביצוע.

האם עדיף לאינטל למכור את היחידות שלה, או את החברה?

יש המון דיבורים על מכירה – במיוחד בחודש האחרון. לפי הדיווחים, קוואלקום נדחתה לאחר שהציעה לקנות את כל החברה. גם ARM נדחתה, גם לגבי עסקי היציקה – כל הנתונים מצביעים על כך שזה לא סביר מסיבות שונות (פוליטיקה, בטחון, רגולציות ועוד).

לסיכום: המניות של אינטל בשפל של עשר שנים, והחברה נסחרת מתחת לשווי הספרים שלה לראשונה מאז 1990 לפחות. אך נראה אינטל נוקטת בפעולות חכמות כדי לשנות את המצב. מעבר לכך, לאור הרגישות כלפי טכנולוגיה וייצור מוליכים למחצה מקומיים בארה"ב, סביר שהממשלה האמריקאית לא תניח לחברה ללכת לאיבוד. עם זאת, תוכנית הטרנספורמציה השאפתנית של אינטל להחזרת הרווחיות והרחבה משמעותית של רשת היציקה שלה – זו עדיין תוכנית שהיא צריכה להוכיח את עצמה והיא כרוכה בהמון סיכונים. במילים אחרות, מי שמחליט להשקיע במניות החברה (לאחר ביצוע מחקר משלו כמובן), אולי כדאי להתחיל עם פוזיציה קטנה ולהוסיף לה בהדרגה כשאינטל מגיעה להישגים מסוימים בשנים הקרובות.

לסיום, אינטל אמנם מוערכת בחסר, אבל סביר להניח שעדיין ייקח לה כמה שנים מוצלחות עד שהמשקיעים יתגמלו אותה אז לפני שאתה שוקל לקנות את המניות שלה, ודא שאתה מאמין בתוכניות שלה ואתה מוכן לבלות איתה לטווח הארוך.

אין בכתוב כל המלצה לביצוע פעולה כלשהי, כולל רכישה/קנייה/החזקה של סוגי ניירות הערך המופיעות בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

זה הזמן להתחיל לסחור במניות. הצטרפו אלינו היום ותתחילו להנות ממערכת מסחר עצמאי בבורסה הטובה בעולם עם עמלות המסחר האטרקטיביות

בישראל.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי...

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים