קניית מניות – כל מה שרצית לדעת אך לא העזת לשאול על איך קונים מניות

קניית מניות יכולה להיות אחת הדרכים המרגשות ביותר לתת לכסף שלך לעבוד בשבילך באמצעות השקעה בחברה כלשהי

מהי מניה?

מניה מייצגת בעלות בחברה. כשאתה קונה מניה, אתה בעצם רוכש חלק קטן מחברה כלשהי שבה למעשה אתה משקיע. חברות מנפיקות מניות כדי לגייס הון למטרות שונות, כגון הרחבת פעילות, השקעה במחקר ופיתוח או פירעון חובות.

כאשר אתה רוכש מניות של חברה כלשהי, אתה הופך לבעל מניות. לבעלי המניות יש פוטנציאל להרוויח מההצלחה של החברה כשמתרחשת עלייה במחיר המניה ובנוסף, לעיתים תוכל להרוויח גם באמצעות דיבידנדים שהחברה מחלקת לבעלי המניות כלומר, זאת במידה והחברה האמורה אכן מחלקת חלק מרווחיה לבעלי המניות (לא כל החברות מחלקות דיבידנדים לבעלי המניות).

מניות נרכשות ונמכרות בבורסות, כמו בורסת ניו יורק (NYSE) או נאסד"ק (NASDAQ). מחירי המניות נקבעים לפי היצע וביקוש בשוק. ככל שיותר אנשים קונים את המניה של חברה מסוימת מאשר מוכרים אותה, כך המחיר נוטה לעלות, ואם יותר אנשים מוכרים את המניה מאשר כמות האנשים שקונים אותה – המחיר נוטה לרדת.

שוק המניות הוא מרכיב מרכזי במערכת הפיננסית העולמית ומשקיעים קונים ומוכרים מניות מתוך ציפייה להרוויח, יחד עם זאת, חשוב לציין שהשקעה במניות טומנת בחובה סיכונים, וערך המניות יכול להשתנות בהתאם לגורמים שונים נוספים כגון: תנאים כלכליים, ביצועי החברה, סנטימנט השוק ועוד ועוד.

למה כדאי לקנות מניות?

כאמור, מניות מייצגות חלק כלשהו שמהווה בעלות בחברה, מה שמזכה אותך בנתח מהרווחים העתידיים של אותה חברה. משקיעים אוהבים מניות מכמה סיבות:

מניות יכולות לגוון תיק השקעות, עשויות להציע הכנסה פסיבית קבועה באמצעות דיבידנדים ולרוב, קל לקנות ולמכור אותן בכל נקודה. הן יכולות לעזור להגן על הכסף שלך במצב של עליית האינפלציה, מכיוון שהתשואות של שוק המניות עלו בעבר על קצב האינפלציה.

שים לב, כל התגמולים האלה לא מגיעים בלי סיכון. בנוסף על הנ"ל, המשמעות של רכישת מניות היא שאתה למעשה משקיע בתזרימי המזומנים העתידיים של החברה, מה שבאופן טבעי מגיע עם אי ודאות מסוימת. כדי להבהיר את הנקודה הזו ניקח דוגמה קיצונית: אם חברה כלשהי פושטת רגל, אז בעלי האג"ח (ולא בעלי המניות) הם אלה שיקבלו תחילה תשלום, מה שמשאיר לבעלי המניות את מה שנשאר. מצד שני, יש סיכוי טוב שתקבל פיצוי על הסיכון הזה: שוק המניות מציע בדרך כלל תשואות גבוהות יותר מאשר אג"ח או מזומן.

מה משפיע על מחיר המניה של החברה?

קל יותר לספור כמה גרגירי חול יש בחוף הים, אך בכל זאת הערכה היא אחד הדברים המשמעותיים שאפשר לציין. מחירי המניות משקפים בסופו של דבר כמה משקיעים מוכנים לשלם עבור תזרים המזומנים החזוי של החברה. במילים אחרות, מנסים להעריך מה עומד לקרות עם עתיד החברה שיכול להשפיע על המחיר של המניה שלה במגוון דרכים (אזור – שווקים מפותחים/מתעוררים, תעשיה, הערכת שווי, גודל החברה ועוד).

גורמים המשפיעים על רווחים של החברה

מאחר שמשקיעים מעריכים חברה על סמך הרווחים העתידיים שלה, כל שינוי ברווח הנוכחי או החזוי יבוא לידי ביטוי במחיר המניה שלה. אז בואו נסתכל על הגורמים המשפיעים על הרווחים של החברה. אפשר לפצל אותם לשני נושאים: התרחשויות מאקרו ומיקרו.

גורמי מאקרו כוללים דברים שמשפיעים באופן רחב על היכולת של חברות לייצר רווחים, כמו צמיחה כלכלית, אינפלציה וריביות. גורמי מיקרו הם ספציפיים לחברה וכוללים דברים כמו עד כמה מבנה העלויות שלה גמיש, רמת החוב שלה והיכולת שלה להעלות את מחירי המוצרים שהיא מוכרת או היכולת של החברה לעודד ביקוש גבוה יותר למוצריה.

ועדיין – חשוב לזכור שהכל קשור להכל: למשל, עלייה במכירות (גורם מיקרו) יכולה להיות כתוצאה מאסטרטגיה חכמה, או פשוט תופעת לוואי של כלכלה חזקה (גורם מאקרו).

בנוסף, חשוב להבין שמכירות חזקות יותר לא בהכרח יובילו לעלייה ברווחים. למה? כי חברות יכולות לבחור להשקיע את הכסף מחדש בדברים כמו צוות או שיווק, או פשוט לראות את הרווחים שלהן מצטמצמים בגלל עלויות גבוהות יותר. לכן גם תמיד חשוב לבדוק לאן המזומנים של החברה הולכים, לעשות הערכה אישית ולהבין האם לדעתך הנהלת החברה מקצה אותה בצורה חכמה.

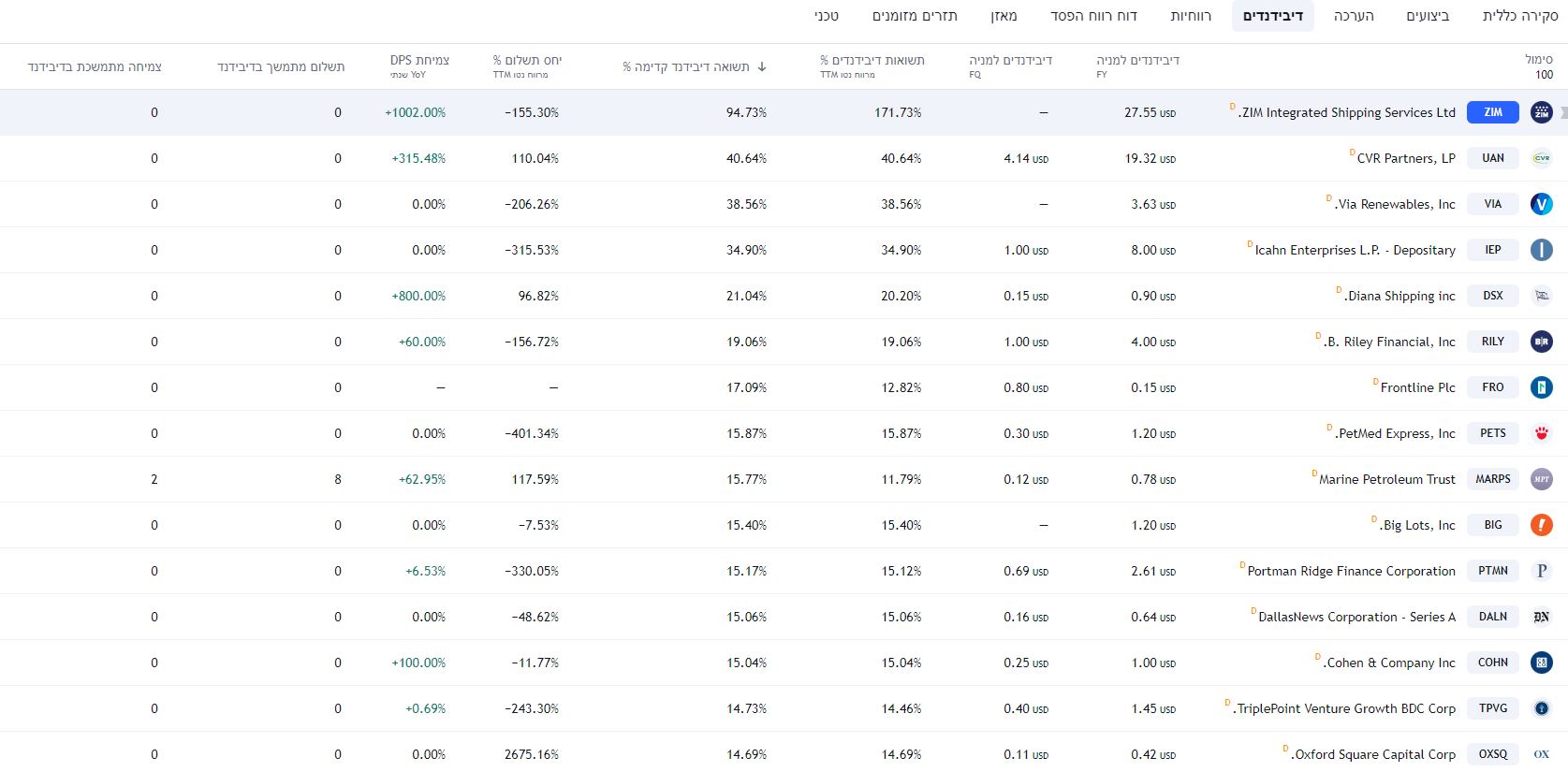

תשואת דיבידנד

כאמור, חברות משקיעות את הרווחים שלהן בפעילות שלהן או מחלקות אותם לבעלי המניות באמצעות דיבידנדים. לעתים קרובות הן בוחרות בשילוב של השניים. למרבה המזל, יש דרך דיי טובה לדעת אם חברה צפויה להניב לך מזומנים, וזה נקרא "תשואת הדיבידנד". תשואת הדיבידנד של חברה תראה לך כמה היא משלמת לך ביחס למחיר המניה הנוכחי שלה.

איך מחשבים תשואת דיבידנד?

כדי לחשב זאת, מחלקים את הדיבידנד שלה למניה במחיר המניה שלה: למשל, חברה עם דיבידנד למניה של 10$ ומחיר מניה של 110$ תהיה תשואת דיבידנד של 9% (10/110). וכבעל מניות, תקבל 10 דולר בכל שנה עבור כל מניה שבבעלותך.

מניות עם תשואת דיבידנד גבוהה מספיק יכולות לסייע לך להגן על התיק שלך. לחברות שמשלמות דיבידנד גבוה יש עוד יתרון אחד על פני חברות שלא משלמות כלל: הן לרוב פחות תנודתיות, בין היתר משום שהחברות שיכולות להרשות לעצמן לשלם דיבידנדים גבוהים הן לרוב חברות בוגרות ויציבות יותר מטבען.

אז איך קונים מניות?

כדאי להתחיל עם הגדרת יעדי ההשקעה שלך, כי הם יעזרו לך להחליט על איזה סוג של השקעות ללכת. למשל, ככל שאופק הזמן שלך ארוך יותר, כך תוכל לקחת יותר סיכונים: מניות יכולות להיות תנודתיות בטווח הקצר אך נוטות לעלות בהתמדה בטווח הארוך, כך שיותר זמן נותן לך סיכוי הרבה יותר טוב להחזיר הפסדים שמתרחשים לעיתים בטווח הקצר .

בנוסף, כדאי לשקול גיוון. בעלות על מניות של חברה שמשלמת דיבידנדים גבוהים היא תמיד טובה לגיוון תיקים. אתה יכול לגדר את הסיכון שלך על ידי השקעה בהרבה אזורים, מגזרים וסוגי חברות. בדרך זו, הפסדים באזור אחד יכולים להיות מקוזזים על ידי רווחים במקום אחר, כלומר, תיק ההשקעות שלך לא יצא לגמרי מאיזון.

בנוסף, יתכן מאד ותמצא שלהשקיע מעט כסף ולעתים תדירות יותר כאסטרטגיה מועילה. כלומר, על ידי השקעה של סכום קטן מדי חודש – אסטרטגיית "ממוצע עלות הדולר" – במקום סכום חד פעמי גדול, סביר להניח שתיק ההשקעות שלך יגיב טוב יותר לכל מיני זעזועים שאופייניים לטווח הקצר.

לסיום, אם עדיין לא היה ברור, לקנות מניה – זה קל יחסית. הסיפור האמיתי מתחיל עם מה שהמשקיע עושה לאחר שרכש מניה ואיך הוא מנהל את הפוזיציות שלו.

אין בכתוב כל המלצה לביצוע רכישה/מכירה/החזקה של מניות. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

מעוניינים להשקיע ולבצע מסחר במניות? הצטרפו אלינו היום ותתחילו להנות ממערכת מסחר עצמאי בבורסה הטובה בעולם עם עמלות המסחר האטרקטיביות בישראל.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי...

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים