מניות צמיחה – מה מאפיין אותן ומה רלוונטי להשקעה לשנת 2024

מהם המאפיינים של מניות צמיחה ואיך למצוא אותן?

אפשר לציין שבעה מאפיינים תומכים במניות הצמיחה הטובות ביותר: צמיחת רווח נוכחית חזקה, צמיחה שנתית חזקה, חברות חדשניות שמציעות משהו חדש, היצע וביקוש תומכים, תעשייה מובילה, תמיכה מוסדית חזקה ושוק במגמת עלייה.

רווחים רבעוניים: חפשו מניות שהגדילו את הרווחים שלהן ב-25% לפחות ברבעון האחרון. בעוד שלרוב ככל שהרווחים הללו חזקים יותר, כך טוב יותר, גם איכות הצמיחה ברווח חשובה מאד. אז כדאי לבחור חברות שגם הגדילו את המכירות שלהן ב-20% לפחות ושיש להן תשואה על ההון (ROE) של לפחות 17%.

צמיחה שנתית ברווחים: כדאי ללכת על מניות שהגדילו את הרווחים שלהן ב-25% לפחות בכל אחת משלוש השנים האחרונות. התבוננות מעבר לרבעון האחרון חשובה אם אתה רוצה להימנע מהשקעה בחברות שהצליחו להגדיל את הרווחים שלהן רק באופן זמני.

מוצר חדש, ניהול חדש או מחיר מניה גבוה: למניות יש נטיה להשיג את עליות המחיר הגדולות ביותר שלהן לאחר השקת מוצר שמשנה את כללי המשחק. למשל, האייפון של אפל, או כשמשהו חדש קורה. לכן צריך לשים לב לזרזים פוטנציאליים של צמיחה ורווחיות: האם לחברה יש צוות ניהול חדש? האם החברה משיקה מוצר חדש? האם המוצר נכנס לשוק חדש? האם מחיר המניה שלה מגיע לשיאים חדשים?

היצע וביקוש: יש לשים לב לנפח המסחר. כשמחיר המניה של חברה עולה בנפח שהוא גבוה מהממוצע, זה יכול להצביע על כך שהמשקיעים המוסדיים הגדולים קונים את המניות שלה. זה סימן טוב, כי המוסדיים דואגים תמיד לבדוק היטב את מצב החברה ואם היא נמצאת מתאימה להשקעה, הם בדרך כלל בעניין לטווח ארוך.

החברה מובילה או שהיא נמצאת בפיגור: המניות המציגות את הצמיחה הטובה ביותר במחיר נוטות להיות מניות מובילות בקבוצות מובילות בתעשייה. בניגוד למשקיעי ערך שרוכשים מניות עם ביצועים גרועים בתעשיות בירידה, משקיעי מניות צמיחה קונים בדרך כלל את המניות הטובות ביותר בתעשיות הטובות ביותר. כנראה שמבחינתם, פוטנציאל צמיחה והתעניינות מצד שחקנים גדולים אחרים חשובים יותר מהערכות שווי.

בעלות מוסדית: המניות הטובות ביותר נוטות לקבל תמיכה חזקה והולכת ממשקיעים מוסדיים. אז תסתכל על מספר ואיכות הכספים המושקעים בחברה, וכמה יש בבעלות שלהם. לאחר מכן, כדאי להימנע ממניות עם נפח מסחר יומי של פחות מ-400,000 מניות כי המחיר שלהן עשוי להיות רגיש מדי ובמילים אחרות, לצנוח משמעותית כשהמוסדיים מוכרים את המניות שלהם.

כיוון השוק: אפילו המניות הטובות ביותר מסתמכות על שוק שורי כדי לבצע ביצועים טובים, לכן חשוב לקנות אותן רק כשהשוק הכולל נמצא במגמה חיובית. כשהשוק מצביע כלפי מטה או נמצא בתיקון, עדיף בדרך כלל להמתין בצד עד שיתקבל אישור שמגמת העלייה חוזרת.

לבסוף, שווה לציין שגם לסנטימנט של השוק יש משמעות. סנטימנט המשקיעים ממלא תפקיד משמעותי בהערכה של מניות צמיחה. סנטימנט חיובי יכול להוביל להערכות שווי גבוהות יותר, בעוד שסנטימנט שלילי יכול לגרום לתיקונים משמעותיים.

נהדר. עשינו את כל הבדיקות וקנינו מניות צמיחה. אך מתי למכור אותן?

באופן כללי ניתן לומר שהמשקיע צריך לצמצם את ההפסדים שלו אם המחיר יורד בכ- 10% מתחת לרמת הכניסה שלו. כשמשקיעים במניות מסוכנות בצמיחה גבוהה, צריך להקפיד על שמירת ההון על ידי צמצום ההפסדים שזה חשוב לא פחות מאשר איתור החברות הצומחות ביותר.

דוגמאות למניות צמיחה עשויות לכלול חברות טכנולוגיה כמו אמזון, גוגל (אלפבית) או יצרני רכב חשמליים כמו טסלה , חברות מסקטור הבריאות ועוד. עם זאת, חשוב לציין שהסיווג של מניה כמניית צמיחה יכול להשתנות עם הזמן, ועל המשקיעים להעריך מחדש באופן קבוע את תזה ההשקעה שלהם בהתבסס על ביצועי החברה ותנאי התעשייה.

איזה מניות צמיחה רלוונטיות כעת?

מניות רבות צנחו מטה במהלך השנה שעברה, בעיקר בגלל האינפלציה שהגיעה לרמות שלא נראו מזה 40 שנים ויותר והריביות שהבנקים העלו כדי להשתלט על האינפלציה המוגזמת הזו. משקיעים שקנו מניות צמיחה אמינות עם תוכניות לא למכור במשך כמה שנים ראו את המניות שלהם יורדות במחיר, אך הם תכננו מראש להחזיק בהן לטווח ארוך, החזיקו מעמד ולא הייתה להם כוונה למכור את המניות הללו.

מאוחר יותר, הם זכו לגמול נאה בשנת 2023 כשהשוק התאושש. אינספור מניות כמו לדוגמא מניית אנבידיה זינקו לצד העניין הרב שיש בבינה מלאכותית (AI).

למשל, שתי מניות צמיחה אמינות, אלפבית ומיקרוסופט ראו ירידות שערים, יחד עם מניות רבות אחרות חזקות בשנה שעברה, אך זינקו בשנת 2023. לחברות אלו יש מיצוב חזק בתחום הטכנולוגיה. וככל הנראה הטכנולוגיה תמשיך לתגמל משקיעים סבלניים ברווחים משמעותיים גם בשנה החדשה.

נתמקד במיקרוסופט

מניית מיקרוסופט עלתה בערכה בכ-238% בחמש השנים האחרונות, כשההכנסות השנתיות טיפסו ב-106%.

הצמיחה של החברה נובעת בעיקר מפעילות מגזרים עסקיים עם נתח שוק משמכעותי במספר רב של תעשיות צומחות. למיקרוסופט יש את מה שצריך כדי להמשיך ולהרחיב את עסקיה גם ב-2024 והלאה עם המותגים הפופולריים שלה כמו Windows, Office, Xbox, Azure ולינקאדין.

לפי מחקר אנליסטים, שוק הענן של 484 מיליארד דולר שלה צפוי להפיק קצב צמיחה שנתי של 14% עד 2030. ובינתיים, פלטפורמת הענן שלה Azure מחזיקה בנתח שוק של 22% בתעשייה. פלח הענן החכם של מיקרוסופט היה החלק הצומח ביותר בעסקים שלה בשנים האחרונות. ברבעון הראשון של שנת הכספים 2024, הכנסות המגזר עלו ב-19% משנה לשנה, והרווח התפעולי עלה ב-31%. כלומר, מיקרוסופט כבר נהנית משמעותית מהצמיחה של השוק ומתכננת להתרחב עוד בתעשייה עם השקעה כבדה בתחום הבינה המלאכותית.

הביקוש לשירותי ענן בינה מלאכותית זינק השנה. מיקרוסופט הגיבה על ידי הגדלת ההשקעה שלה במפתח ChatGPT OpenAI, והשיגה 49% ממניות הסטארט-אפ. כמו כן, החברה משלבת את הטכנולוגיה של OpenAI בכל מערך המוצרים שלה ושואפת להפוך לנקודת המוצא של כל מי שמחפש דרכים להגביר את הפרודוקטיביות באמצעות AI.

בקיצור, נראה שמיקרוסופט מצוידת די טוב כדי להמשיך להשקיע ולהרחיב את העסקים הרבים שלה גם ב-2024.

לקחת בחשבון את הסיכונים לצד ההזדמנויות

נסיים עם הבהרה שהשקעה במניות צמיחה טומנת בחובה סיכונים, כולל פוטנציאל לתנודתיות גבוהה ואפשרות לתיקונים אם החברה לא תעמוד בציפיות הצמיחה. משקיעים המעוניינים במניות צמיחה צריכים לערוך מחקר יסודי ולשקול היטב את מידת הסיכון המתאימה להם וואת יעדי ההשקעה שלהם.

אין בכתוב כל המלצה לביצוע רכישה/מכירה/החזקה של מניות שהוזכרו במאמר. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

מעוניינים להשקיע ולסחור במניות צמיחה? הצטרפו אלינו היום ותתחילו להנות ממערכת מסחר עצמאי בבורסה הטובה בעולם עם עמלות המסחר האטרקטיביות בישראל.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי...

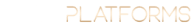

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים