מחיר הנפט עולה - למה זה קורה ומה ההשלכות על תיק ההשקעות?

ביקוש גועש, היצע הדוק והתעניינות חזקה של המשקיעים העלו את מחירי הנפט לאחרונה והמחירים צפויים להישאר גבוהים במהלך החודשים הקרובים

עלייה במחירי הנפט מהווה בעיה עבור הכלכלה, השווקים והפד. הם יכולים להגביר את האינפלציה ולבלום באופן משמעותי את הצמיחה הכלכלית. למעשה, מאז סוף חודש יוני, מחיר הנפט נמצא בעליה וכרגע, הוט מפלרטט ברצינות עם איזור ה-100 דולר. יכולות להיות לזה כמה השלכות על המצב הכלכלי שלך, על תיק ההשקעות וכמובן על הכלכלה. אז בואו ניכנס אל תוך כמה פרטים בנושא מחירי הנפט.

מה מעלה את מחירי הנפט?

זה אותו סיפור ישן.. הביקוש מתחמם, אבל ההיצע מצומצם.

מבחינת הביקוש, ההתאוששות הכלכלית הייתה חזקה יותר ממה שחשבנו, במיוחד במדינות שזוללות אנרגיה כמו ארה"ב. מבחינת ההיצע, כידוע, קבוצת OPEC+ של מדינות ייצוא נפט גדולות (כמו ערב הסעודית ורוסיה) צמצמה לאחרונה את התפוקה בזמן שהאספקה גם ככה כבר הייתה נמוכה כך שנוצר חוסר התאמה בין היצע וביקוש.

אבל יש גם היבט ספקולטיבי למה שקורה עם מחיר הנפט. על רקע מזג אוויר קריר יותר של מחירי הנפט מוקדם יותר השנה, קרנות גידור ומנהלי כספים גדולים אחרים צללו חזרה לנפט הגולמי. והזרימה הזו של כסף חדש רק העצימה את עליית המחירים, והיא בתורה, משכה עוד קונים למקום.

כמה זמן צפוי הלחץ הזה להימשך?

טווח הקצר, המחירים האלה כנראה צפויים להמשיך לטפס. ההערכה שמחירי הנפט יכולים עוד לעלות נובעת מהעובדה שבכל זאת, הביקוש מאיזור אסיה (כולל סין) אירופה וקנדה עדיין נראה יציב בזמן שההיצע – לא (וזאת למרות שהן מתמודדות עם כמה אתגרים כלכליים). בנוסף, ערב הסעודית והחברות שלה ב-OPEC+ ידועות כמי שדואגות לשמור על המחירים. כך שזה לא מפתיע שבתי השקעות גדולים מעלים את תחזיות המחירים שלהם לחבית של ברנט העולמי, כאשר גולדמן זאקס סימן לעצמו 100 דולר עגול, לעומת 93 דולר שסימן בעבר וכעת מצפה מהם להיסחר בין 80 ל-105 דולר.

למרבה הצער, זעזועים של אינפלציה נוטים להיות ארוכי טווח: קרן המטבע הבינלאומית ניתחה למעלה מ-100 זעזועים אינפלציוניים משנות ה-70 והלאה ומצאה שלאינפלציה לקח יותר מחמש שנים להתייצב בכ-60% מהמקרים. זה יהיה סיוט מבחינת הפדרל ריזרב… שמעלה את הריבית במשך יותר משנה, בניסיון לקרר את האינפלציה הנוכחית.

איך מחיר הנפט ישפיע על תיק ההשקעות?

עליית מחירי האנרגיה וכלכלת ארה"ב לא חברים הכי טובים: העלייה במחירי הנפט מגיעה בתקופה שבה מאזני הצרכנים כבר מראים סימני מתח, הריביות אוכלות נתח גבוה יותר מההכנסה הפנויה וסוחטות את הצרכנים, מה שעשוי לעזור להוביל את כלכלת ארה"ב למיתון. הבנקים המרכזיים לא שוכחים המשבר של שנות ה-70 – תקופה של זעזועים ממושכים במחירי הנפט כתוצאה מאספקה מוגבלת, מה שהשאיר בזמנו כלכלות עם אינפלציה מתמשכת וגם עם ירידה בצמיחה. אם נרוץ קדימה להווה, למרות שקיימים הבדלים בין שנות ה-70 להווה, נראה שהרקע כרגע דיי מורכב כלומר, אנשים מרגישים את ההשפעה של עליית הריבית והאינפלציה, והנתונים מצביעים על כך שהחסכונות מתקופת המגיפה מתחילים להיגמר, כך שדיי ברור הסיכון שככל שמחירי הנפט יישארו גבוהים יותר, כך הם עלולים להוות צרות לכלכלה.

בנוסף, עליית מחירי האנרגיה יכולה גם לגרום לגל אינפלציוני חדש לגמרי: לפי בלומברג, אם הנפט יגיע ל-100 דולר לחבית ברבעון זה, זה עלול להעלות את האינפלציה בארה"ב ב-0.9 נקודות אחוז. וזה משום שככל שעלויות הייצור והמשלוחים גבוהות יותר, כך הם מעלים את המחירים של כל השאר.

אך יחד עם זאת, לא הכל כל כך קודר. ההתקדמות המרשימה בהפחתת האינפלציה לא הולכת להיעלם בן לילה. ובנוסף, כלכלנים ובמיוחד הפדרל ריזרב נוטים להתמקד דווקא במדדי הליבה של אינפלציה, אלה שלא כוללים פריטים תנודתיים כמו אנרגיה ומזון כחלק מתהליך קבלת ההחלטות שלהם כי לדבריהם, הם נותנים הבנה טובה יותר של המחירים הבסיסיים. ובכל זאת, תמיד כדאי להישאר עם היד על הדופק ולעקוב אחר ההתפתחויות השונות ואולי כדאי גם לשקול להוסיף כמה סחורות לתיק ההשקעות כדי לקזז חלק מסיכון האינפלציה הזה. למשל, תעודת הסל Abrdn Bloomberg All Commodity Strategy K-1 Free ETF (טיקר: BCI) יכולה להיות דרך טובה לעשות זאת לאחר שבחנת את כלל ההיבטים.

אין בכתוב כל המלצה לביצוע פעולה כלשהי על בסיס הנתונים המתוארים בכתבה, כולל קניה/מכירה/החזקה של ניירות הערך המופיעים בכתבה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

מעוניין להתחיל לסחור ולהשקיע במחיר הנפט? הצטרף אלינו היום ותתחיל להנות ממערכת המסחר העצמאי בבורסה הטובה בעולם עם עמלות המסחר האטרקטיביות בישראל.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

רק 1 סנט למניה, מינימום $1 לעסקה.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

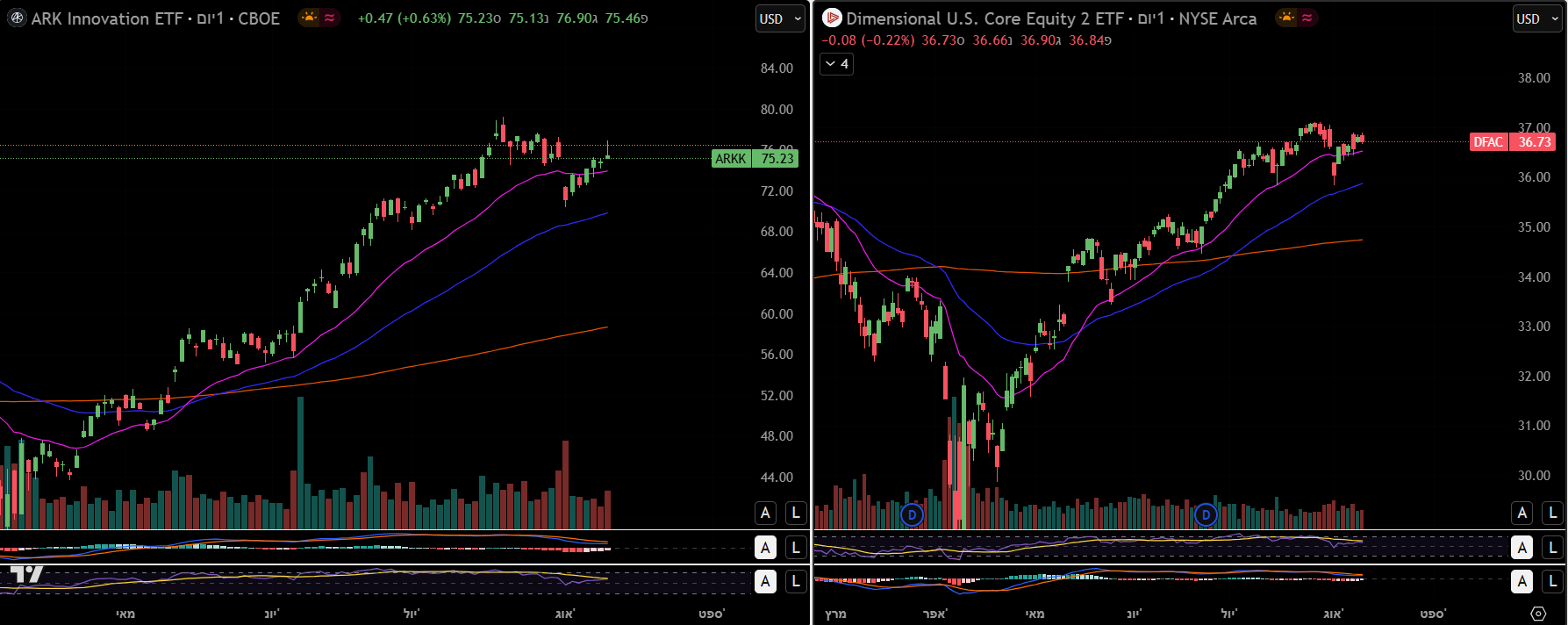

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית

יועצים פיננסיים חושבים שכדאי כעת להשקיע במניות טכנולוגיה וביטחון – שתי מגמות שעשויות להוות הזדמנות למשקיעים

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי ומותאם למסחר מודרני

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים

קרנות סל אקטיביות, צוברות תאוצה. יותר ויותר משקיעים מחפשים קרנות שמתאימות לאסטרטגיה מסוימת, לנושא ספציפי או לגישת השקעה ייחודית