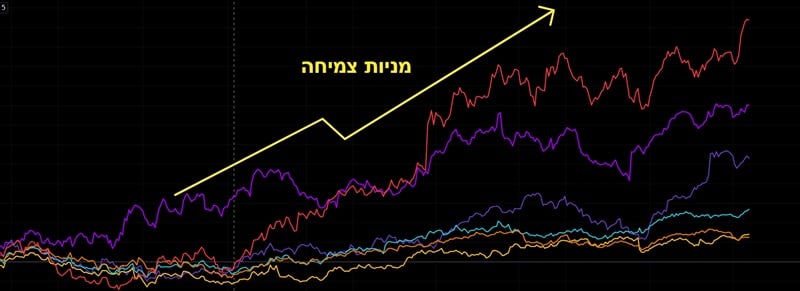

מניות צמיחה אל מול מניות ערך – איפה נמצא הפוטנציאל?

מניות צמיחה הן מניות של חברות שההכנסות שלהן צומחות מהר יותר מהממוצע. משקיעים אוהבים מניות צמיחה בזכות הפוטנציאל שלהן לתשואות גבוהות

אם שמעתם את המונח "מניות צמיחה" בעבר, יש סיכוי טוב שהוא התייחס לחברות בטכנולוגיה, ביוטכנולוגיה ותעשיות אחרות המתפתחות במהירות כמו אפל, מיקרוסופט, אמזון, טסלה או אלפבית. עם זאת, חשוב לדעת שלא כל מניות הצמיחה הן מניות טכנולוגיה. מניות הצמיחה יכולות להיות במגזר הבריאות, במגזר הפיננסי או בכל מגזר אחר. מה שמגדיר אותם הוא, ובכן, צמיחה. בואו ניתן מבט מעמיק יותר על מה זה אומר.

מהי מניית צמיחה?

מניות צמיחה הן מניות של חברות שההכנסות שלהן צומחות מהר יותר מהממוצע. מניות צמיחה בדרך כלל לא מחלקות דיבידנדים, אלא משקיעות מחדש את הרווחים בצמיחה שלהן. משקיעים נמשכים למניות צמיחה בגלל הפוטנציאל שלהן לתשואות גבוהות והם קונים אותן בתקווה שמחירי המניות שלהן יעלו במהירות.

מניות צמיחה הן לרוב ההיפך ממניות הכנסה, שמשקיעים קונים כדי לקבל תשלומי דיבידנד עקביים וההיפך ממניות ערך, שמשקיעים קונים בתקווה שהמחירים שלהן יתאוששו מהנסיגה האחרונה.

מהם המאפיינים המרכזיים של מניות צמיחה?

צמיחה ברווחים – מניות צמיחה קשורות לחברות שיש להן היסטוריה של צמיחה גבוהה ברווחים שצפויה להמשיך. משקיעים מסתכלים לעתים קרובות על מדדים כמו צמיחה בהכנסות, צמיחה ברווח למניה (EPS) ואינדיקטורים פיננסיים אחרים כדי להעריך את פוטנציאל הצמיחה של החברה.

הערכות שווי גבוהות – מכיוון שהמשקיעים אופטימיים לגבי הצמיחה העתידית של החברה, למניות צמיחה יש לרוב הערכות שווי גבוהות יותר בהשוואה למניות אחרות וזה בא לידי ביטוי ביחסי מחיר לרווח (P/E) גבוהים יותר.

חדשנות ושיבוש – מניות צמיחה רבות פועלות בתעשיות חדשניות ובחזית ההתקדמות הטכנולוגית. הן מתמקדות לעתים קרובות בשיבוש שווקים מסורתיים או ביצירת שווקים חדשים לחלוטין. כשאנחנו מדברים על חברה או טכנולוגיה המשבשת שווקים מסורתיים הכוונה היא לשינוי משמעותי ולעתים קרובות מהפכני שהחברה או הטכנולוגיה מביאה לתעשייה ובכך משנה מהותית את הנורמות והדרך בה הדברים רגילים להתנהל. לצורך המחשה, ניקח כדוגמא חברות כמו Airbnb ששיבשו את תעשיית המלונאות המסורתית על ידי כך שהציעו פלטפורמה להשכרת בתים או חדרים למטיילים, תוך מתן חלופה לבתי מלון מסורתיים.

החברה לרוב אינה מחלקת דיבידנדים/מחלקת דיבידנדים באופן מוגבל – כאמור, במקום לשלם לבעלי המניות דיבידנדים, חברות צמיחה בדרך כלל משקיעות מחדש את הרווחים שלהן בחזרה לעסק לצורך התרחבות נוספת.

תנודתיות גבוהה – מניות צמיחה עשויות להיות תנודתיות יותר מאשר סוגים אחרים של מניות. הציפיות הגבוהות לצמיחה עתידית גורמות לכך שכל חדשות שליליות או אי עמידה בציפיות עלולות להוביל לירידות חדות במחירי המניות.

משקיעים המעוניינים במניות צמיחה צריכים להיות מודעים לסיכונים הנלווים, כי הפוטנציאל לתשואות גבוהות מגיע גם עם רמה גבוהה יותר של תנודתיות ואי ודאות. בנוסף, ההצלחה של השקעה במניות צמיחה תלויה ביכולת של החברה לקיים ואף להאיץ את צמיחתה לאורך זמן.

מניות ערך מול מניות צמיחה: איזה להעדיף ב-2024?

שנה שעברה לא הייתה הטובה ביותר עבור מניות ערך, אפילו רחוק מכך, למעשה. אם נסתכל על הביצועים שלהם מול עמיתיהם הצומחים יותר, זו הייתה השנה השנייה הכי גרועה שלהם אי פעם. במילים פשוטות, זה אומר שהאסטרטגיה של רכישת מניות מוערכות בחסר בגלל הפוטנציאל שלהן לעלות, לא סיפקה את הסחורה בשנת 2023 בהשוואה להשקעה בחברות שיש להן צמיחה חזקה ברווחים.

מדד הערך העולמי של MSCI רשם עלייה מתונה של 8.9% בשנה שעברה, בעוד בן דודו לצמיחה זינק ב-36%. ההבדל הזה – שמעולם לא היה רחב יותר, למעט ב-2020 אומר הרבה על שיעורי הריבית ועל ההתרחבות המהירה והבלתי פוסקת של מגזר הטכנולוגיה.

ידוע שעליית הריבית בדרך כלל פוגעת במניות הצמיחה בצורה קשה יותר ממניות הערך, כי חלק גדול מתזרים המזומנים של חברות צמיחה אמור להגיע רק בעתיד. המשמעות היא שהרווחים הנוכחיים של חברות צמיחה מאבדים חלק מהאטרקטיביות שלהם, בהשוואה לתשואות הגדלות על נכסים בטוחים יותר כמו אג"ח ממשלתי. עם זאת, גם עם העלייה בריביות שראינו בשנה שעברה, השקעות הערך חוו קשיים, בעיקר בגלל טירוף הבינה המלאכותית שהייתה הכוח שהניע את רוב העליות של .S&P 500

מה שקורה עכשיו זה שהבינה המלאכותית לא מאטה את הקצב ושיעורי הריבית צפויים לרדת השנה. זה עלול לגרום למשקיעים לחשוב שהם צריכים לגמרי לזרוק את השקעות הערך מהחלון. אבל אולי כדאי לחשוב על כך פעמיים כי מניות הערך עכשיו נראות כמו מציאה טובה מתמיד, נסחרות בפי 13 מהרווחים החזויים שלהן, בעוד שלמניות הצמיחה היותר נוצצות יש מכפיל גבוה פי 25. ההבדל הזה גדול פי שניים מהממוצע של 17 השנים האחרונות.

מניות צמיחה עם פוטנציאל

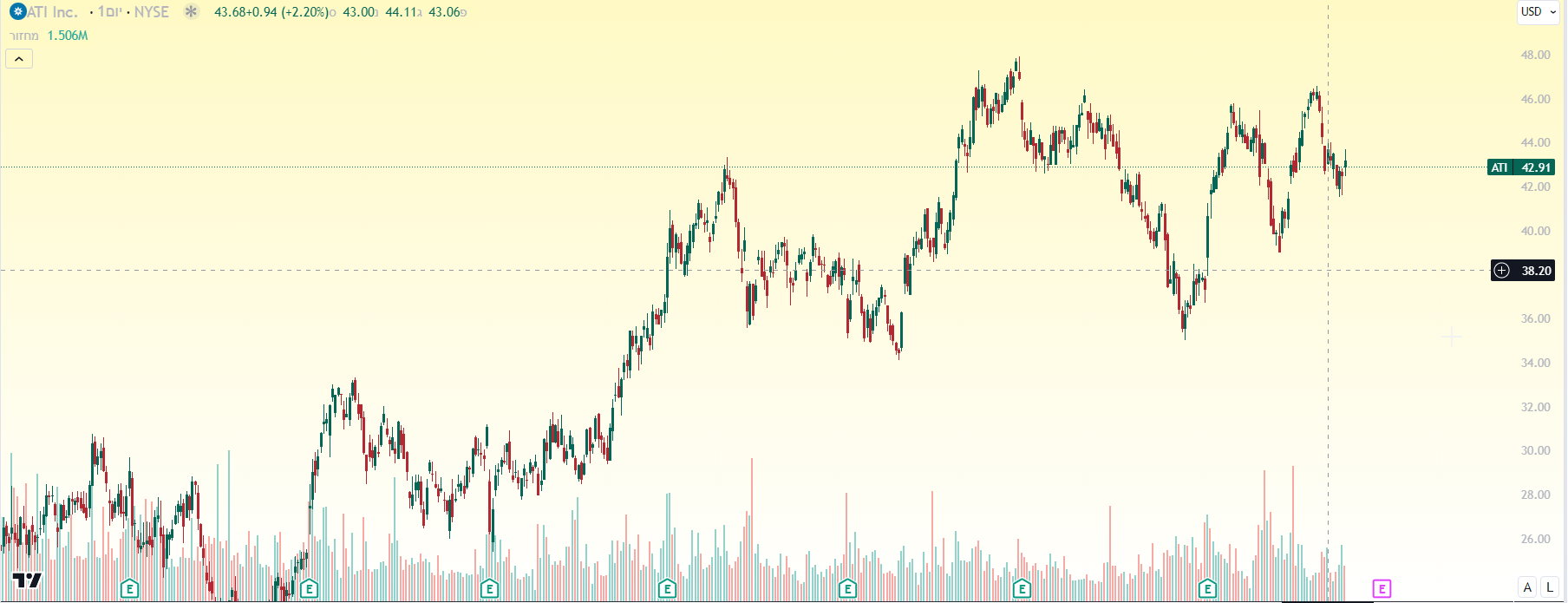

ATI היא ספקית מתכת מיוחדת, בין השאר לחברות בתעשיית התעופה והחלל, הביטחון ותעשיית הנפט והגז. החברה נהנית כרגע מרווחים מצויינים, היא שייכת לתעשייה מחזורית שבה הרווחים נוטים להיות תנודתיים. היה לה EPS שלילי ב-2020 וב-2021, ולאחר מכן שנה רווחית ב-2022, מה שמצביע על צמיחה משמעותית בשנה האחרונה. אנליסטים צופים שהרווחים ב-2023 יהיו גבוהים ב-13.1% ממה שהם היו ב-2022 ויתרחבו ב-27.1% ב-2024. יחס P/E קדימה של 14.3 – זה הערכת שווי הוגנת למניה, בתקווה שתעמוד ביעדים. אגב, היא אמורה לדווח בתחילת פברואר.

חברת Chewy (טיקר: CHWY ) – מדובר בחברת מסחר מקוונת המספקת מזון לחיות מחמד וכן, ציוד ופינוקים תרופות ומוצרי בריאות אחרים לבעלי חיים וגם היא מוערכת בחסר. הצליחה להחזיק מעמד גם בסביבה כלכלית קשה על ידי הגדלת המכירות הכוללות, מכירות נטו ללקוח פעיל, הרווח הגולמי ומדדים נוספים ברבעון האחרון. עם הזמן, Chewy יכולה לקחת נתח גדול משוק חיות המחמד שעומדות על סך 144 מיליארד דולר בארה"ב. היא מציעה שירות של Autoship – שזה משלוחים קבועים ואוטומטיים של המוצרים שהיא מספקת עד הבית והיא כבר הוכיחה שהיא יכולה לבנות בסיס לקוחות נאמן. יש לציין שהפלח של Autoship מייצגת יותר מ-75% מסך המכירות של Chewy.

חברת Planet Fitness (טיקר: PLNT) מפעילה מתקני כושר בארה"ב, קנדה, מקסיקו ומספר מדינות נוספות. החברה ראתה צמיחה מרשימה ברווחים בשנה האחרונה, והערכות שהרווחים יוכפלו בממוצע בכל שנה בחמש השנים הקרובות. המכירות גם עלו מאז 2021 לאחר שהייתה נסיגה במהלך המגיפה. המניה נסחרת ביחס P/E קדימה של 19.3, המהווה שווי הוגן לחברה צומחת זו.

מניית ערך רלוונטית לצורך שילוב בין צמיחה וערך:

כאמור, מניות הערך עכשיו נראות כמו מציאה טובה מתמיד וכדאי לשלב אותן עם מניות צמיחה. המניות של חברת EnerSysk (טיקר: ENS) שעוסקת בייצור, שיווק והפצה של סוללות תעשייתיות שונות, מפתחת מטעני סוללות ואביזרים, ציוד חשמל וכד' נסחרות ב PE קדימה של פי 12, יחס PEG של 0.9, יחס מחיר/תזרים מזומנים של 13x. זאת בהשוואה ל P/E של תעשיית האלקטרוניקה שעומדים על פי 20.8.

כאמור, בשנת 2024, יכול להיות הגיוני לגמרי לשלב בין צמיחה לערך בתיק שלך. הם לא אויבים מושבעים אחד של השני כפי שלפעמים חושבים. אפילו גורו השקעות הערך וורן באפט יגיד לך ש"צמיחה היא חלק ממשוואת הערך". במילים אחרות, אם אתה חסיד של ערך, זה בסדר לשלם קצת יותר עבור עסקים שצומחים מהר יותר, גם אם הפרמיה נראית מוגזמת. אפשר להסכים על כך שכשהשוק מעריך את הצמיחה בחסר, מותר לנצל הזדמנויות של צמיחה ועדיין להישאר נאמן לאתוס השקעת הערך.

אין בכתוב כל המלצה לביצוע רכישה/מכירה/החזקה של מניות צמיחה. ככלל, חובה על הקורא לעשות מחקר מעמיק בהתייחס לכל רעיון השקעה שהוא.

מעוניינים להשקיע ולסחור במניות צמיחה? הצטרפו אלינו היום ותתחילו להנות ממערכת מסחר עצמאי בבורסה הטובה בעולם עם עמלות המסחר האטרקטיביות בישראל.

0 – דמי ניהול.

0 – דמי החזקה.

0 – דמי טיפול בדיבידנד.

גלה את הטעויות הנפוצות שכל סוחר מתחיל עושה וכיצד להימנע מהן באמצעות אסטרטגיה, ניהול סיכונים וכלי מסחר מקצועיים. מדריך ברור, פרקטי...

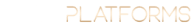

למד כיצד לנהל סיכונים במסחר אופציות באמצעות אסטרטגיות מקצועיות: Protective Put, קניית ITM, מסחר תנודתיות, הקצאת סיכון ו-Greeks.

ייק עדיין נחשבת לאלופת העולם הבלתי מעורערת בכל הנוגע לנעלי ספורט, ביגוד וציוד. מה היתרונות, איפה הסיכונים ומה התרחישים